bdcc币(行业景气观察1229——11月份北美PCB 订单量当月同比增幅扩大,12月面板价格回落)

2023年04月17日 19:50

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

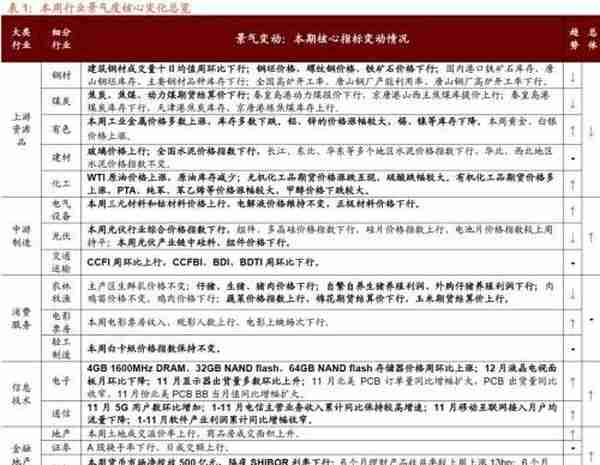

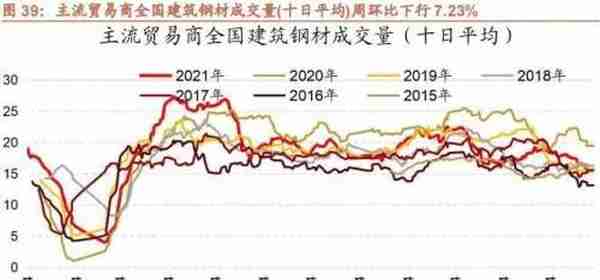

TMT方面, 本周存储器价格环比上行;11月份北美PCB 订单量当月同比增幅扩大;12月面板价格环比下降;1-11月电信主营业务收入累计同比保持较高增速。中游制造方面,本周三元材料和钴材料价格上行,正极材料价格下行;本周光伏行业综合价格指数下降,硅料、组件价格下行。消费需求方面,猪肉价格下行,蔬菜价格指数上行。资源品方面,建筑钢材成交量十日均值下行;钢坯价格、螺纹钢价格、铁矿石价格下行;焦炭、焦煤、动力煤期货结算价下行;玻璃价格上行,水泥价格指数下行;WTI原油价格上涨,原油库存减少;无机化工品期货价格涨跌互现,硫酸跌幅较大。有机化工品期货价格多上涨跌,PTA、纯苯、苯乙烯等价格涨幅较大,甲醇价格下跌较大。工业金属价格多数上涨,库存多数下跌,铝、锌的价格涨幅较大。白银现货价格上涨。

核心观点

【本周关注】近期集运需求旺盛,快递业务量上行叠加春运临近,交通运输板块景气度上行。航运板块需求端受益于中国出口向好、零售商品补库存持续,供给端受益于港口运力紧张等因素,集运供不应求。快递板块在线上消费需求旺盛,网购渗透率不断提升的驱动下,行业业务量稳定增长;同时近期频发的政策推动行业整体进入良性发展的通道。后续随着春节的临近,航空等板块需求有望进一步修复。

【信息技术】4GB 1600MHz DRAM、32GB NAND flash、64GB NAND flash存储器价格周环比上涨;12月液晶电视面板月环比下降,液晶显示器面板月环比下降;11月北美PCB订单量同比增幅扩大,PCB出货量同比增幅收窄。11月5G用户数环比增加;1-11月电信主营业务收入累计同比保持较高增速;11月移动互联网接入月户均流量下降;1-11月软件产业利润累计同比增幅收窄。

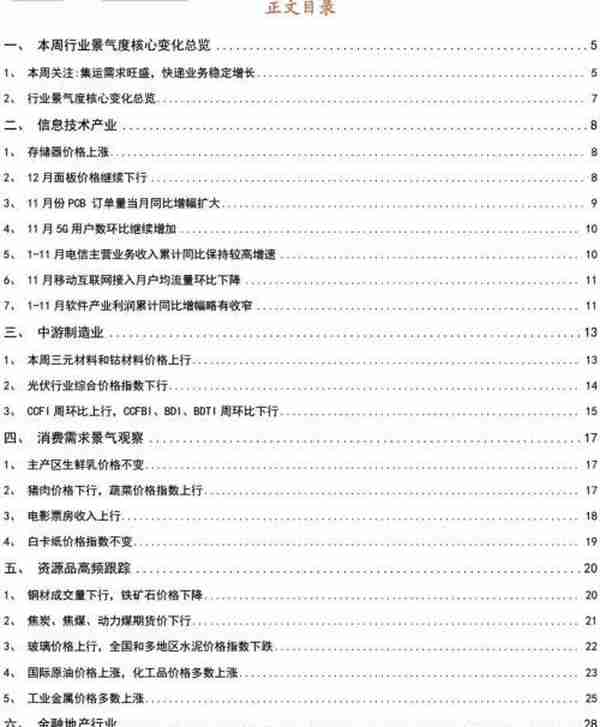

【中游制造】本周三元材料和钴材料价格上行,正极材料价格下行;本周光伏行业综合价格指数下行,组件、多晶硅价格指数下行,硅片价格指数上行,光伏产业链中硅料、组件价格下行;CCFI周环比上行,CCFBI、BDI、BDTI周环比下行。

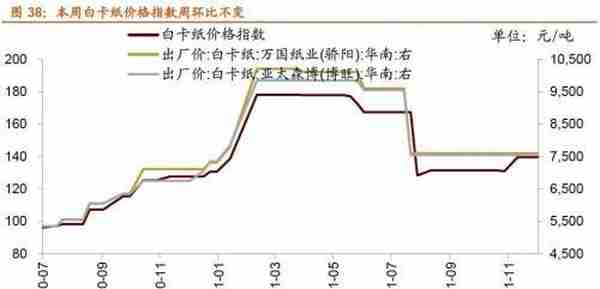

【消费需求】本周生鲜乳价格不变。仔猪、生猪、猪肉价格下行;自繁自养生猪养殖利润、外购仔猪的养殖利润下行。肉鸡苗价格不变、鸡肉价格下行。蔬菜价格指数上行,棉花期货结算价下行,玉米期货结算价上行。本周电影票房收入、观影人数上行。白卡纸价格指数不变。

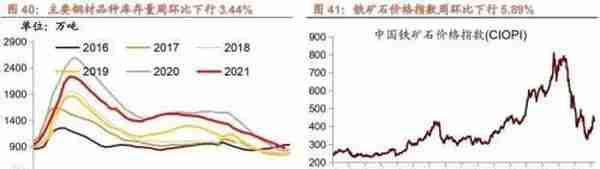

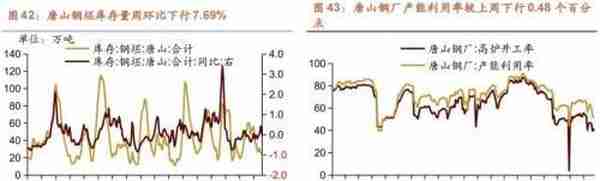

【资源品】建筑钢材成交量十日均值下行;钢坯价格、螺纹钢价格、铁矿石价格下行;国内港口铁矿石库存、主要钢材品种库存、唐山钢坯库存下行;全国高炉开工率、唐山钢厂产能利用率、唐山钢厂高炉开工率下行。焦炭、焦煤、动力煤期货结算价下行;秦皇岛港煤炭库存下行,京唐港炼焦煤库存、天津港焦炭库存上行。玻璃价格上行,水泥价格指数下行。WTI原油价格上涨,原油库存减少;无机化工品期货价格涨跌互现,硫酸跌幅较大。有机化工品期货价格多上涨,PTA、纯苯、苯乙烯等价格涨幅较大,甲醇价格下跌较大。工业金属价格多数上涨,库存多数下跌,铝、锌的价格涨幅较大;白银现货价格上涨。

【金融地产】货币市场净投放为500亿元,隔夜SHIBOR利率下行。A股换手率下行,日成交额上行。土地成交溢价率上行。

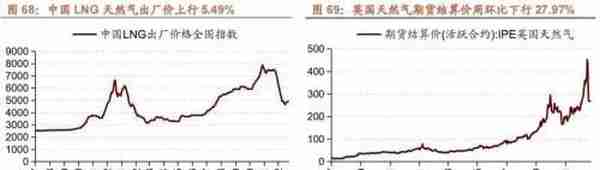

【公用事业】我国天然气出厂价上行。

风险提示:产业扶持度不及预期,宏观经济波动

目录

01 本周行业景气度核心变化总览

1、本周关注:集运需求旺盛,快递业务稳定增长

近期集运需求旺盛,快递业务量上行叠加春运临近,交通运输板块景气度上行。从5日涨幅来看,交通运输行业指数上涨1.07%,在三十个中信一级行业中居于领先地位。

航运板块来看,出口向好,集运运输需求处于高位。截至12月29日,中国出口集装箱运价综合指数CCFI周环比上行1.69%至3300.19点。需求方面,国际疫情蔓延,新变毒株奥密克戎传播力度增强,中国出口数据持续向好,对集运需求有较大支撑。同时考虑到目前原油库存低位,后续补库存的需求也将增加对集运的需求。根据克拉克预测,2021年集运需求增速约为7%,仍然较为充沛。供给方面,港口拥堵现象仍未缓解,现有船队运力仍然偏紧,压港及拥堵加剧供给紧张局面根据预测2021年、2022年集装箱运力增速分别为4.1%和2.3%。后续来看港口拥堵无法得到实质性缓解,变异毒株的蔓延导致全球终端市场对于各类物资需求仍然强劲,高运价预计将持续,22-23年预计公司盈利中枢将进一步抬升。

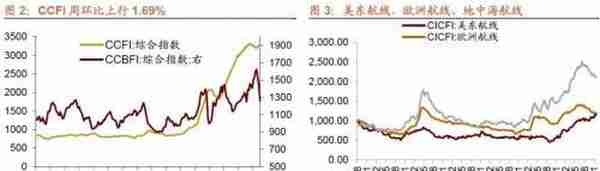

快递板块,业务量格局向好,板块维持较高景气度。11月全行业快递业务量达113亿票,再创新高,同比增速16.5%。快递业务收入同比增速为12%,快递单票价格为 9.49 元/票,同比下降 3.8%,环比提升 3.8%。受疫情影响,全社会整体消费品零售总额有所下滑,但是在带货直播、社区团购崛起等影响下,实物商品网上零售额仍然呈较高增速。同时疫情带来线上购物渗透率的进一步提升。快递行业需求量稳定增长。政策端来看,今年监管政策频繁出台,2021 年 8月末各大物流公司响应七部门制定的《关于做好快递员群体合法权益保障工作的意见》宣布上涨派费,2021 年 9 月末,浙江省政府正式出台《浙江省快递业促进条例》等,一系列政策有利于缓解行业价格战,使得行业格局更加清晰。在政策红利和派费调整的双重作用下,行业单价有所上行,整体进入良性发展通道。

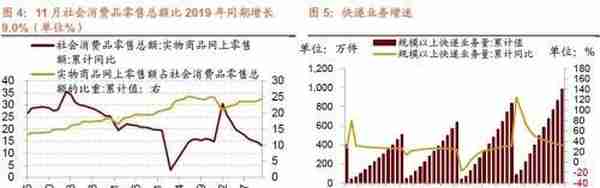

航空板块在曲折中修复。疫情零星复发逐渐成为常态,旅游出行消费受限使得航空板块复苏较为曲折。11月民航旅客周转量为315.83亿人公里,月环比下行44.52%;民航货邮周转量为23.95亿吨公里,月环比上行5.63%。随着春节临近,航空板块或将有所改善。国际市场方面,我国对边境开放的态度较为谨慎,后续改善仍然有待观察。

综合来看,近期交运板块景气度有所修复,主要在于航运和快递板块的驱动。航运板块需求端受益于中国出口向好、零售商品补库存持续,供给端受益于港口运力紧张等因素,集运供不应求。快递板块在线上消费需求旺盛,网购渗透率不断提升的驱动下,行业业务量稳定增长;同时近期频发的政策推动行业整体进入良性发展的通道。后续随着春节的临近,航空等板块需求有望进一步修复。

2、行业景气度核心变化总览

02 信息技术产业

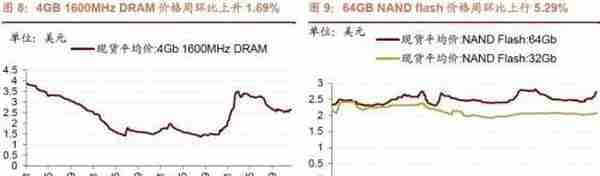

1、存储器价格上涨

4GB 1600MHz DRAM、32GB NAND flash、64GB NAND flash存储器价格周环比上涨。截至12月28日,4GB 1600MHz DRAM价格周环比上行1.69%至2.655美元;32GB NAND flash价格周环比上行0.49%至2.061美元;64GB NAND flash价格周环比上行5.29%至2.729美元。

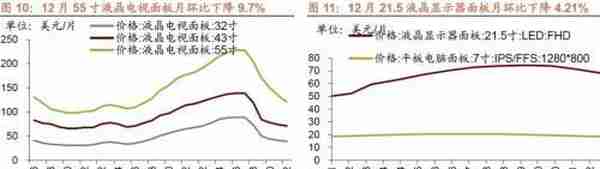

2、12月面板价格继续下行

12月面板月环比继续下降。液晶电视面板方面,12月32寸液晶电视面板价格较上月跌4.88%至39美元/片;43寸液晶电视面板价格较上月跌4.05%至71美元/片;55寸液晶电视面板价格较上月跌9.7%至121美元/片;液晶显示器面板月环比下降,12月21.5寸液晶显示器面板价格为68.30美元,月环比下降4.21%;23.8寸液晶显示器面板价格81.4美元/片,月环比下降1.21%;7寸平板电脑面板价格为18.5美元,较上月下降2.63%。手机面板方面,12月5.71寸手机面板价格较上月下跌1.9%至10.3美元/片;6.22寸手机面板价格为12.8美元/片,与上月持平。

11月显示器出货量多数环比上升。11月TV LCD出货量为21.2百万,同比下跌4.93%,环比下跌4.5%;NB LCD出货量为39.2百万,同比上升1.82%,环比上升6.81%;显示器LCD出货量为16.4百万个,同比上升10.81%,环比上升9.33%。

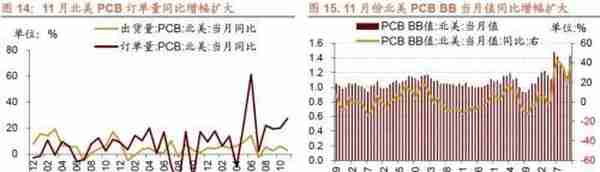

3、 11月份PCB 订单量当月同比增幅扩大

11月北美PCB订单量同比增幅扩大,PCB出货量同比收窄。11月北美PCB出货量当月同比增长2.5%,较上月同比增幅收窄3.5个百分比.;11月北美PCB订单量当月同比增长27.3%,较上月同比增幅扩大7.5个百分点。

11月份北美PCB BB当月值同比增幅扩大。11月北美PCB BB当月值为1.43,同比增长36.19%,较上月同比增幅扩大17.63个百分点。

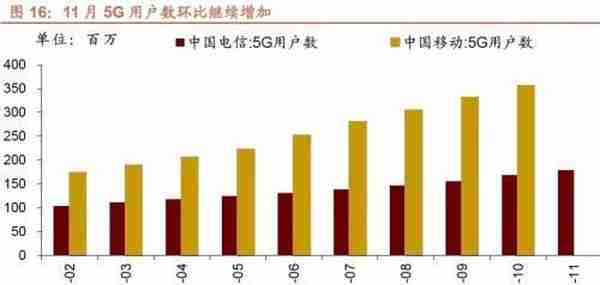

4、 11月5G用户数环比继续增加

11月5G用户数环比增加。11月中国电信5G用户数为1.79亿户,环比上升6.1%。

5、1-11月电信主营业务收入累计同比保持较高增速

1-11月电信主营业务收入累计同比保持较高增速。1-11月电信主营业务累计收入为13454亿元,累计同比上升8.1%,增幅较1-10月收窄0.1个百分点,仍然保持较高增速。

6、11月移动互联网接入月户均流量环比下降

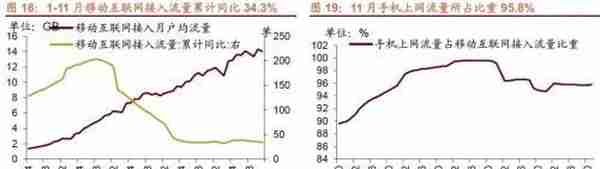

11月移动互联网接入月户均流量环比下降。11月移动互联网接入月户均流量为14356.48MB,月同比上升20.34%,环比下降2.09%;1-11月移动互联网接入流量累计值为2008亿GB,累计同比上升34.30%,较上月增幅缩小1个百分点。手机上网流量占移动互联网接入流量比重为95.8%,较上月扩大0.1个百分点。

7、 1-11月软件产业利润累计同比增幅略有收窄

1-11月软件产业利润累计同比增幅收窄。11月软件产业利润累计同比增幅为8.2%,较1-10月收窄0.9个百分点。

03 中游制造业

1、本周三元材料和部分钴材料价格上行

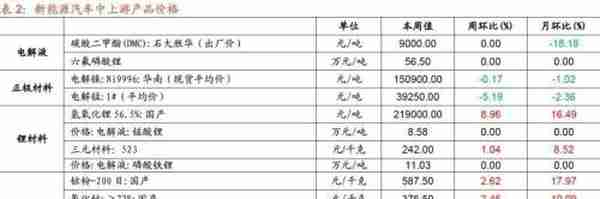

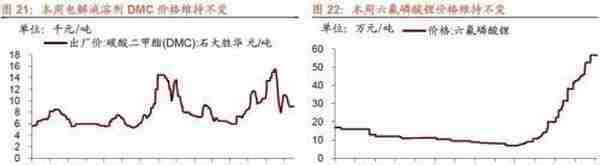

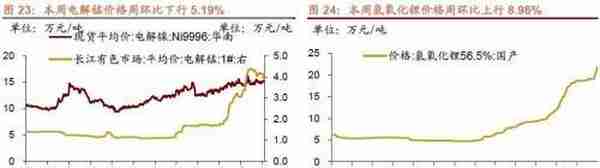

本周三元材料和钴材料价格上行,电解液价格维持不变,正极材料价格下行。在电解液方面,截至12月29日,电解液溶剂DMC价格维持在9000元/吨;六氟磷酸锂价格维持在56.5万元/吨。在正极材料方面,截至12月29日,电解镍Ni9996现货均价周环比下行0.17%至150900元/吨;电解锰市场平均价格周环比下行5.19%至39250元/吨。在锂原材料方面,截至12月28日,电解液锰酸锂价格维持在8.58万元/吨;电解液磷酸铁锂价格维持在11.03万元/吨;氢氧化锂价格周环比上行8.96%至219000元/吨;三元材料价格周环比上行1.04至242元/千克;钴产品中,截至12月29日,电解钴价格周环比上行0.41%至486000.0元/吨;钴粉价格周环比上行2.62%至587.5元/千克;氧化钴价格周环比上行2.45%至376.5元/千克;四氧化三钴价格周环比上行1.31%至387.5元/千克。

2、光伏行业综合价格指数下行

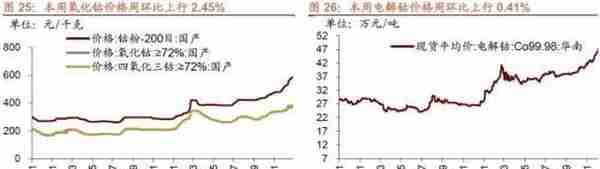

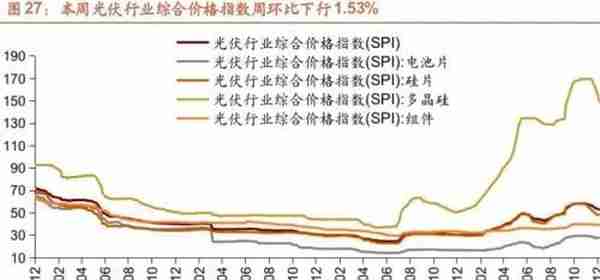

本周光伏行业综合价格指数下行,组件、多晶硅价格指数下行,硅片价格指数上行,电池片价格指数与上周持平。截至12月27日,光伏行业综合价格指数为52.95,较12月20日下降1.53%;多晶硅价格指数为148.61,较12月20日下降5.88%;组件价格指数为39.12,较12月20日下降0.46%;硅片价格指数为48.68,较12月20日上升0.35%;电池片价格指数为27.77,与12月20日持平。

本周光伏产业链中硅料、组件价格下行。在硅料方面,截至12月27日,国产多晶硅料价格为36.9美元/千克,较上周下降5.63%;进口多晶硅料价格为38.47美元/千克,较上周下降5.40%。在组件方面,截止12月22日,晶硅光伏组件的价格为0.21美元/瓦,较上周下降1.43%;薄膜光伏组件的价格为0.23美元/瓦,较上周下降1.28%。

3、CCFI周环比上行,CCFBI、BDI、BDTI周环比下行

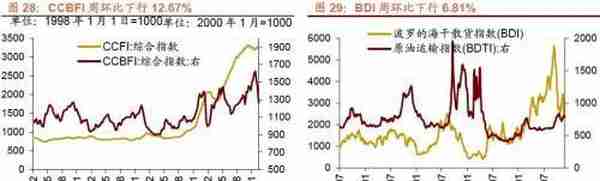

本周中国出口集装箱运价指数CCFI上行,中国沿海散货运价综合指数CCBFI下行。在国内航运方面,截至12月24日,中国出口集装箱运价综合指数CCFI周环比上行1.69%至3300.19点;中国沿海散货运价综合指数CCBFI周环比下行12.67%至1260.15点。本周波罗的海干散货指数BDI、原油运输指数BDTI下行。在国际航运方面,截至12月24日,波罗的海干散货指数BDI为2217点,较上周下行6.81%;原油运输指数BDTI为786点,较上周下行2.12%。

04 消费需求景气观察

1、主产区生鲜乳价格不变

主产区生鲜乳价格不变。截至12月15日,主产区生鲜乳价格报4.32元/公斤,周环比不变,较去年同期上涨4.10%。

2、 猪肉价格下行,蔬菜价格指数上行

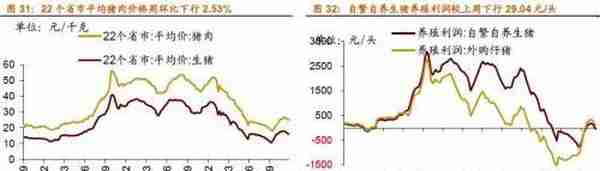

本周仔猪、生猪、猪肉价格下行。截止12月24日,22个省市平均仔猪价格28.97元/千克,周环比下行1.73%;22个省市平均生猪价格15.99元/千克,周环比下行3.09%;22个省市平均猪肉价格25.02元/千克,周环比下行2.53%。在生猪养殖利润方面,本周自繁自养生猪养殖利润、外购仔猪养殖利润下行。截至12月24日,自繁自养生猪养殖利润为-43.31元/头,较上周下行29.04元/头;外购仔猪养殖利润为122.62元/头,较上周下行11.39元/头。

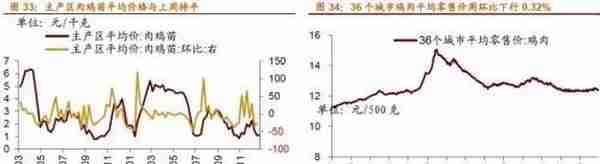

在肉鸡养殖方面,肉鸡苗价格不变,鸡肉价格下行。截至12月24日,主产区肉鸡苗平均价格为1.09元/羽,与上周持平;截至12月27日,36个城市平均鸡肉零售价格为12.40元/500克,周环比下行0.32%。

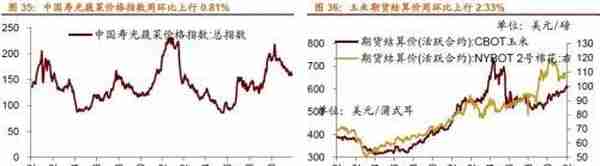

蔬菜价格指数上行,棉花期货结算价下行,玉米期货结算价上行。截至12月28日,中国寿光蔬菜价格指数为161.68,周环比上行0.81%;截至12月23日,棉花期货结算价格为109.12美分/磅,周环比下行0.51%;截至12月28日,玉米期货结算价格为604.75美分/蒲式耳,周环比上行2.33%。

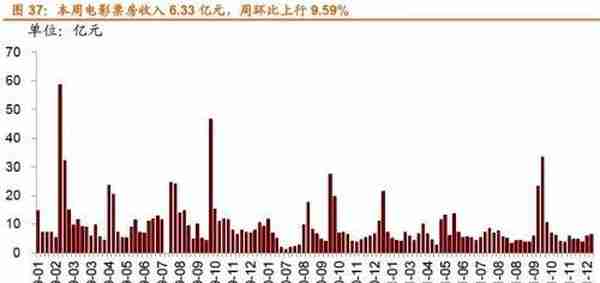

3、电影票房收入上行

本周电影票房收入、观影人数上行,电影上映场次下行。截至12月26日,本周电影票房收入6.33亿元,周环比上行9.59%;观影人数1635.02万人,周环比上行608.02%;电影上映235.97万场,周环比下行84.22%。

4、白卡纸价格指数不变

本周白卡纸价格指数不变。截止12月24日,白卡纸价格指数为139.65,周环比不变,月环比不变;华南万国纸业(骄阳)白卡纸出厂价为7600.00元/吨,周环比不变;华南亚太森博(博旺)白卡纸出厂价为7550.00元/吨,周环比不变。

05 资源品高频跟踪

1、钢材成交量下行,铁矿石价格下降

建筑钢材成交量十日均值周环比下行。根据Mysteel Data,12月28日主流贸易商全国建筑钢材成交量为14.35万吨;从过去十日移动均值情况来看,主流贸易商全国建筑钢材成交量十日均值为15.55万吨,周环比下行7.23%。

本周钢坯价格、螺纹钢价格、铁矿石价格下行;国内港口铁矿石库存、唐山钢坯库存、主要钢材品种库存下行;全国高炉开工率、唐山钢厂产能利用率、唐山钢厂高炉开工率下行。价格方面,截至12月29日,螺纹钢价格为4747.00元/吨,周环比下行2.26%;截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%;截至12月28日,铁矿石价格指数为430.03,周环比下行5.89%。库存方面,截至12月23日,国内港口铁矿石库存量为15511.00万吨,周环比下行1.17%;截至12月23日,唐山钢坯库存量为22.45万吨,周环比下行7.69%;截至12月24日,主要钢材品种库存周环比下行3.44%至878.51万吨。产能方面,截止12月24日,全国高炉开工率45.99%,较上周下行0.42个百分点;唐山钢厂高炉开工率39.68%,较上周下行1.59个百分点;唐山钢厂产能利用率51.79%,较上周下行0.48个百分点。

2、焦炭、焦煤、动力煤期货价下行

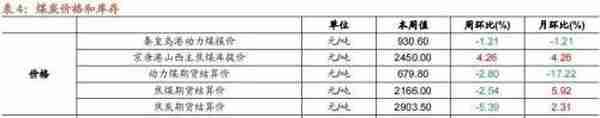

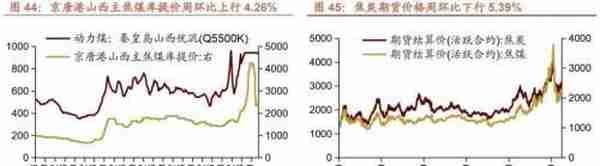

价格方面,秦皇岛港动力煤报价下行,京唐港山西主焦煤库提价上行;焦炭期货结算价、焦煤期货结算价、动力煤期货结算价下行。截至12月28日,秦皇岛港动力煤报价930.60元/吨,周环比下行1.21%;京唐港山西主焦煤库提价2450.00元/吨,周环比上行4.26%。截至12月29日,焦炭期货结算价收于2903.50元/吨,周环比下行5.39%;焦煤期货结算价收于2166.00元/吨,周环比下行2.54%;动力煤期货结算价679.80元/吨,周环比下行2.80%。

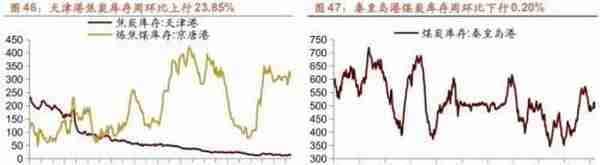

库存方面,本周秦皇岛港煤炭库存下行,京唐港炼焦煤库存、天津港焦炭库存上行。截至12月29日,秦皇岛港煤炭库存报491.00万吨,周环比下行0.20%;截至12月24日,京唐港炼焦煤库存报320.00万吨,周环比上行3.23%;天津港焦炭库存报16.10万吨,周环比上行23.85%。

3、玻璃价格上行,全国和多地区水泥价格指数下跌

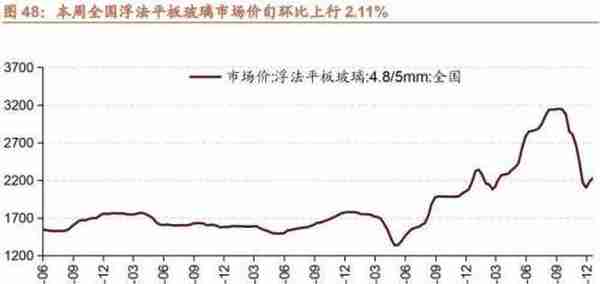

本周全国浮法平板玻璃市场价上行。截止12月20日,全国浮法平板玻璃市场价2226.70元/吨,旬环比上行2.11%,月环比上行2.66%。

水泥价格方面,本周全国水泥价格指数下行,长江、东北、华东等多个地区水泥价格指数下行,华北、西北地区水泥价格指数不变。截至12月28日,全国水泥价格指数为186.52点,周环比下行1.55%;长江地区水泥价格指数周环比下行2.12%至193.05点;东北地区水泥价格指数为161.86点,周环比下行3.14%;华北地区水泥价格指数为182.35点,周环比不变;华东地区水泥价格指数周环比下行2.21%至189.40点;西北地区水泥价格指数为170.41点,与上周持平;西南地区水泥价格指数周环比下行1.26%至178.46点;中南地区水泥价格指数为200.23点,周环比下行1.16%。

4、 化工品价格多数上涨

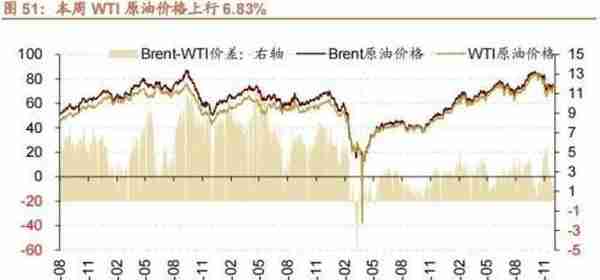

本周WTI原油价格上涨,原油库存减少。截至2021年12月28日,WTI原油价格上行6.83%至75.98美元/桶。在供给方面,截至2021年12月23日,美国钻机数量当周值为586部,较上周上涨1.21%;截至2021年12月17日,全美商业原油库存量周环比下降1.10%至4.24亿桶。

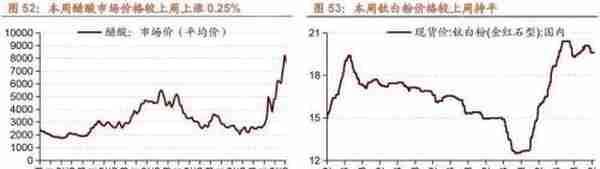

无机化工品期货价格涨跌互现,硫酸跌幅较大。截至12月29日,钛白粉市场均价19600元/吨,与上周持平。截至12月26日,醋酸市场均价6000元/吨,较上周上涨0.25%;截至12月20日,硫酸价格536.6元/吨,周环比下降3.38%。

有机化工品期货价格多数上涨,PTA、纯苯、苯乙烯等价格涨幅较大,甲醇价格下跌较大。截至12月29日,甲醇结算价为2539元/吨,较上周下行1.17%;PVC期货结算价下行1.06%至8468元/吨;燃料油结算价为2847元/吨,较上周上行6.79%;聚丙烯结算价8050元/吨,较上周下行0.15%;二乙二醇结算价为5264.29元/吨,较上周下降1.86%;苯酐期货结算价上行1.05%至7250元/吨;辛醇结算价为10321.43元/吨,较上周上行0.7%;DOP期货结算价10990元/吨,较上周下行0.72%;二甲苯结算价上行1.28%至5815元/吨;纯苯价格较上周上升5.52%至6955.56元/吨;苯乙烯期货结算价为8161.11元/吨,较上周上行2.80%。

5、工业金属价格多数上涨

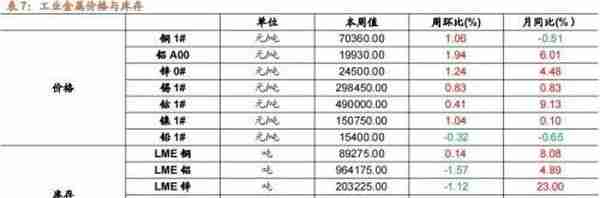

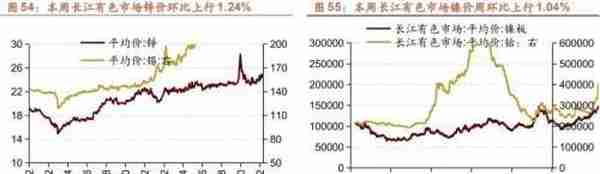

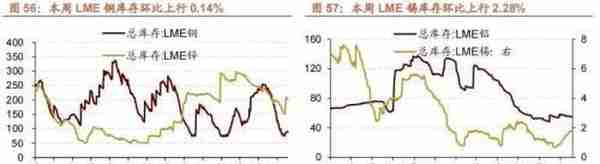

本周工业金属价格多数上涨,库存多数下跌。铝、锌的价格涨幅较大。截至12月29日,锡价格较上周上涨0.83%至298450.0元/吨;钴价格较上周上涨0.41%至490000.0元/吨;铅价格15400.0元/吨,周环比下行0.32%;铝价格周环比上行1.94%至19930.0元/吨;铜价格70360.0元/吨,周环比上行1.06%;长江有色市场锌价格为24500.0元/吨,周环比上行1.24%;长江有色金属镍价格周环比上行1.04%至150750元/吨。

库存方面,截至12月24日,LME锡库存周环比上行2.28%至1795.0吨;LME铅库存本周下行0.86%至54700吨;LME锌库存本周下行1.12%至203225.0吨;LME铝库存较上周下行1.57%至964175吨;LME铜库存较上周上行0.14%至89275.0吨;LME镍库存103848.0吨,较上周下行2.15%。

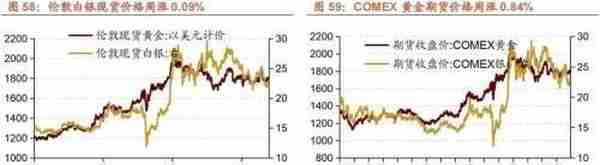

本周白银现货价格上涨。截至12月24日,伦敦白银现货价格收于22.67美元/盎司,较上周上行0.09%;截至12月28日,COMEX黄金期货收盘价报1806.6美元/盎司,较上周上行0.84%;COMEX白银期货收盘价上行3.5%至23.06美元/盎司。

06 金融地产行业

1、货币市场净投放500亿元,隔夜SHIBOR利率下行

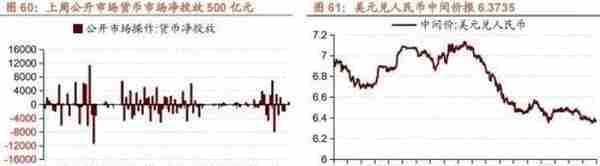

本周货币市场净投放500亿元,隔夜SHIBOR利率下行。截至12月29日,隔夜SHIBOR较上周下行34bps至1.34%,1周SHIBOR较上周上行24bps至2.25%,2周SHIBOR较上周上行15bps至3.06%。截至12月28日,1天银行间同业拆借利率较上周下行25bps至1.66%,7天银行间同业拆借利率较上周上行14bps至2.50%,14天银行间同业拆借利率上行39bps至3.09%。在货币市场方面,截至12月24日,上周货币市场投放1000亿元,货币市场回笼500亿元,货币市场净投放500亿元。在汇率方面,截至12月29日,美元兑人民币中间价报6.3735。

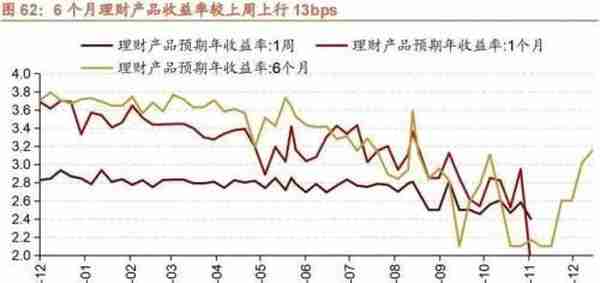

1个月理财产品收益率与上周持平,6个月理财产品收益率较上周上涨13bps。截至12月29日,6个月理财产品预期收益率为1.88%,与上周持平, 6个月理财产品预期收益率为3.15%,较上周上涨13bps。

2、A股换手率下行,日成交额上行

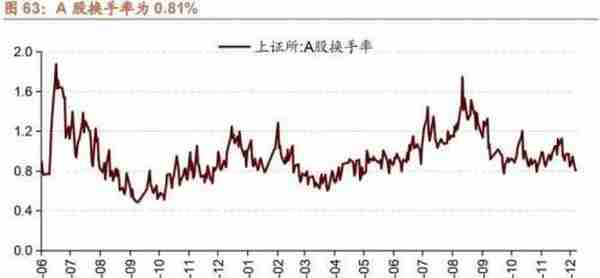

A股换手率下行、日成交额上行。截至12月29日,上证A股换手率为0.81%,较上周下行0.04个百分点;沪深两市日总成交额下行,两市日成交总额为10314.72亿元人民币,较上周上行6.87%。

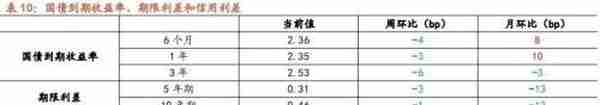

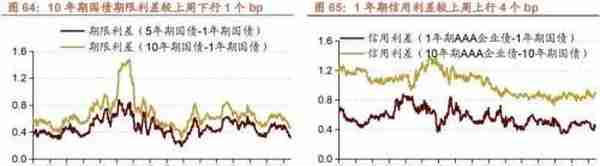

在债券收益率方面,6个月/1年/3年国债到期收益率下行。截至12月29日,6个月国债到期收益率较上周下行4bp至2.36%;1年国债到期收益率较上周下行3bp至2.35%,3年期国债到期收益率较上周下行6bp至2.53%。5年期债券期限利差较上周下降3bp至0.31%;10年期债券期限利差较上周下降1bp至0.46%;1年期AAA债券信用利差较上周上行4bp至0.43%;10年期AAA级债券信用利差上行6bp至0.91%。

3、 本周土地成交溢价率上行,商品房成交面积上升

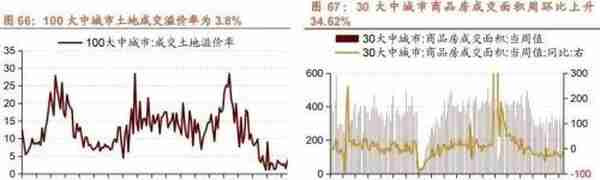

本周土地成交溢价率上行,商品房成交面积上升。截至12月29日,100大中城市成交溢价率为3.8%,较上周上行2.28个百分点;截至12月28日,30大中城市商品房成交面积当周值为438.31万平方米,较上周上升34.62%。

07 公用事业

1、我国天然气出厂价上行

我国天然气出厂价上行,英国天然气期货结算价下行。截至12月27日,我国天然气出厂价报4917.0元/吨,周环比上行5.49%;英国天然气期货结算价收于267.82便士/色姆,较上周下27.97%。

从供应端来看,截至12月23日,美国48州可用天然气库存33620亿立方英尺,周环比下行1.61%。截至12月23日,美国钻机数量为106部,较上周增加2部。

本文源自金融界

推荐阅读

-

虚拟币平台差价买卖?虚拟币平台差价买卖违法吗

1970-01-01

截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%

-

国内虚拟货币挖矿停止(会产生重大影响吗?)

1970-01-01

截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%

-

浙江整治虚拟货币挖矿企业(浙江华冶矿建集团有限公司介绍)

1970-01-01

截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%

-

虚拟币用什么平台直播好 虚拟币用什么平台直播好呢

1970-01-01

截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%

-

关于政治虚拟货币的问题(欧美国家为什么没有禁止?)

1970-01-01

截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%

-

虚拟游戏币充值平台?虚拟游戏币充值平台有哪些

1970-01-01

截至12月29日,钢坯价格4314.00元/吨,周环比下行2.75%