商品期货套利移仓(期货套利的操作原则)

日期:2023年05月19日 09:18 浏览量:3

摘要:

考虑到11月地方债供给继续放量,流动性仍可能经受负面冲击,长端利率或更容易受到宽信用预期降温的支撑而下行,故4TS2112-T2112仍有望延续下行趋势。

无论是与上个季度主力合约还是与去年同期主力合约相比,三个品种当前主力合约的移仓速度均明显提升,其中TF2112和T2112合约的移仓速度处于近一年来所有主力合约的最快水平。

三个主力合约的IRR均值低于资金成本,难有明显的正套机会。不过,TS2112的IRR相对更高,基差相对更低,在近期基差持续下行过程中,便宜资金在TS2112合约上进行正套有获利机会。由此猜测TS2112合约的最廉券200009.IB大概率在接下来的1-2周内再度放量,且TS2112合约的交割券大概率集中在200009.IB上。

TS2112移仓的重要影响因素为正套空间,TF2112移仓的重要影响因素为债市情绪和正套空间,T2112移仓的重要影响因素为债市情绪。由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计各品种在2112合约上均表现为多头移仓压力相对更大。

风险提示:政策年末提及明年发债提前;地产行业金融风险显著提升引发系统性危机。

一行情分析

此前我们在专题报告《跨期价差特征探究及T2109-T2112走势展望》中将跨期价差的影响因素分解为跨品种价差、债市情绪(利率走势)和正套空间(近远月基差变化)三个方面,对跨期价差历史走势的解释力度较高,故本文用该方法对2112合约的移仓进行展望。在此之前,我们先回顾2112合约过去一个季度的运行情况,为后文的分析奠定基础。

1.回顾

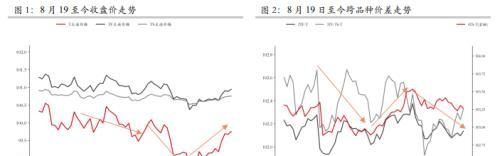

2112合约成为主力合约以来(8月19至今),国债期货行情经历了三个阶段:震荡下跌——快速下跌——快速反弹,后两个阶段均是在很短时间内完成了较大的跌幅和涨幅,期间内波动率明显提升。具体而言:

阶段一(8月19日-9月15日):债券供给压力上升以及理财新规出台,流动性收紧的预期升温,期债价格全线回落,但TS2112的价格回调幅度更大,致4TS2112-T2112下行。

阶段二(9月16日-10月12日):经济和社融数据均较差,但市场反而开始交易宽信用预期,随着 “地方政府专项债额度将在10-11月使用完毕”的消息于10月8日传出,叠加工业品价格不断上行引发通胀预期升温,多头最后的心理防线被攻破,期债节后加速下跌,宽信用预期升温导致T2112的价格下跌幅度更大,致4TS2112-T2112上行。

阶段三(10月13日-至今):地方债发行节奏已基本明了,利空因素逐渐进入兑现过程中,宽信用预期开始降温,工业品价格见顶回落使得通胀预期削弱,期债价格全线反弹,但T2112的价格上行幅度更大,致4TS2112-T2112下行。

总体而言,流动性和宽信用预期的边际变化始终是主导当前债市走向的核心因素,前者影响短端,后者影响长端。而无论是经济通胀、理财新规还是债券供给量,都难以改变央行稳健的货币政策基调,亦无法成为核心因素。

2.展望

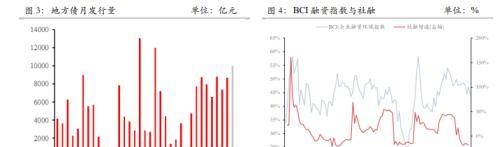

根据上文分析,预测社融走势是重中之重,对此我们的观点是:政府债券融资独木难支,地产缺席致宽货币向宽信用传导依然受阻,社融只是短暂企稳,难以趋势上行。

首先,随着11月地方债放量兑现,年内政府发债高峰结束,宽信用预期有望进一步削弱,从10月BCI融资指数下滑可以验证这一点;其次,地产行业的金融风险显著提升,本轮周期中无法充分发挥派生信用的能力;最后,在经济下行压力较大的宏观背景下,货币政策更趋宽松而非收紧。

总体而言,宽信用预期将继续降温,稳健的货币政策基调延续,银行间流动性有充足保障,机构缺优质资产的格局难以扭转,利率债的吸引力依然较强,债市走势偏向乐观,这对期债远月合约贴水修复形成一定支撑。考虑到11月地方债供给继续放量,流动性仍可能经受负面冲击,长端利率或更容易受到宽信用预期降温的支撑而下行,故4TS2112-T2112仍有望延续下行趋势。

二移仓分析

1.移仓节奏

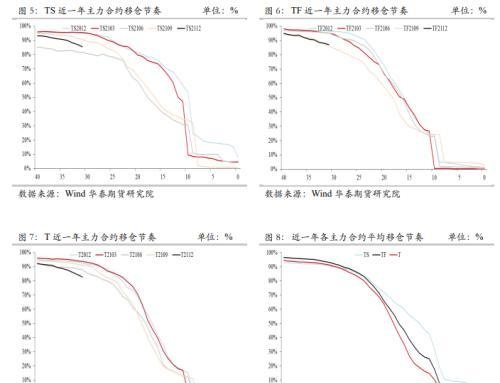

这里我们用近月合约持仓占比低于50%作为主力合约切换点,图5-7分别展示近一年来TS、TF和T三个品种近月合约的移仓节奏,横轴数字代表距离近月合约最后交易日的天数(按交易日计),在横轴数值相同情况下,纵轴值越低的合约移仓速度越快。据图可得出以下结论:

(1)TS2112合约的移仓速度处于近一年来所有主力合约的中间水平;TF2112合约的移仓速度与TF2109合约相似,且相对于近一年来其他TF主力合约而言,移仓速度更快;T2112合约的移仓速度处于近一年来所有主力合约的最快水平。

(2)近一年的平均移仓速度排序为:T最快,TF次之,TS最慢。

(3)总体而言,无论是与上个季度主力合约还是与去年同期主力合约相比,三个品种当前主力合约的移仓速度均明显提升。

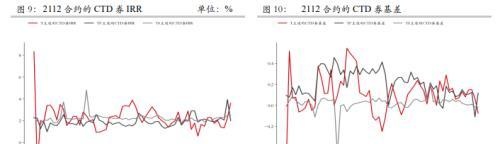

2.套利分析

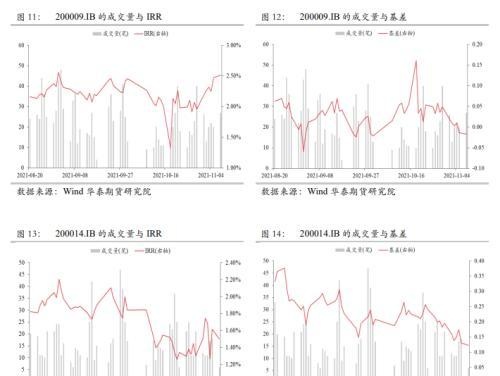

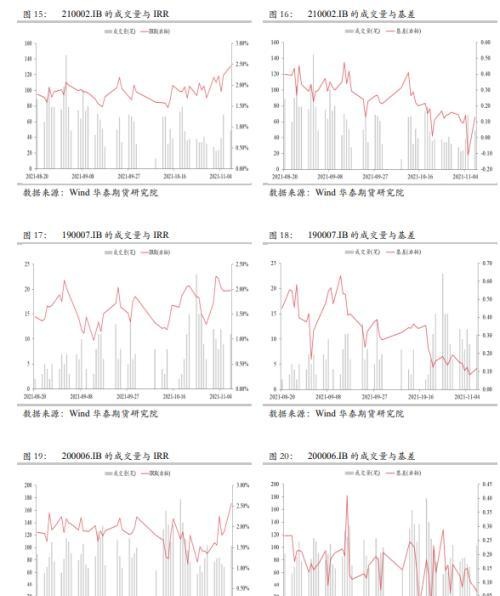

从主力合约来看,三个品种的2112合约成为主力合约以来CTD券的IRR及基差走势如图9-10所示,可以看到基差走势以震荡下行为主。统计期间内TS2112、TF2112和T2112的CTD券IRR均值数分别为2.26%、1.94%和2.12%,TS2112、TF2112和T2112的CTD券基差均值分别为0.02、0.23和0.13,而同期R007利率均值为2.31%,IRR均值不高于资金成本,三个品种的2112合约难有明显的正套机会。不过, TS2112的IRR均值相对更高,基差均值相对更低,在近期基差持续下行过程中,便宜资金在TS2112合约上进行正套有获利机会。

从具体CTD券来看,TS2112合约的CTD券主要集中在200009.IB和200014.IB两只券上,TF2112合约的CTD券主要集中在190007.IB和210002.IB两只券上,T2112合约的CTD券主要上集中在200006.IB和2000004.IB两只券上。

表1 给出了各主力合约下成为CTD券次数最多的债券代码、集中度、成交量均值、IRR均值、基差与成交量相关性。需要说明的是,集中度指标是用最廉次数/总交易日天数衡量,基差与成交量的相关性反映正套参与度(具体原理是,投资者倾向于在基差下行阶段构造正套组合,相应的CTD券成交量会因此上升,即两者负相关性越强,正套参与度越高)。

总体看来,TS2112合约的CTD券集中度最高,且200009.IB的IRR最高,基差与成交量成负相关关系明显,意味着便宜资金(融资成本低于2.1%)更倾向于参与TS2112合约和200009.IB合约的正套。近期TS2112合约的基差下降明显,由此,我们有两个大胆的猜想:一是200009.IB这只券大概率在接下来的1-2周内会再度放量;二是到期交割时, TS2112合约的交割券大概率集中在200009.IB上。

3.持仓结构

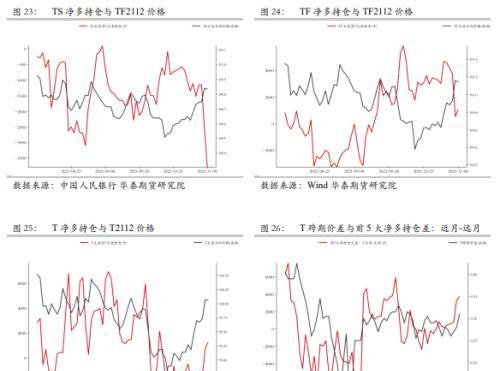

从前5大席位的净多持仓与各主力合约单边价格的同步或背离亦可看出一些端倪。首先看TS2112,如图23所示,9月以来TS2112的净多持仓与TS2112价格明显背离,且背离度高于TF和T,意味着主要席位可能在TS2112合约上频繁参与正套,这与上文我们提到的TS的IRR均值高于TF和T不无关系。10月下旬以来,TS2112价格持续上行,但前5大席位的净多持仓为负且持续下行,意味着主要席位持仓以空头方向为主,同时我们可以看到CTD券200006.IB的成交有两次明显放量,其中10月19-21日这三天,该券成交了87笔,几乎是此前的三倍,且恰逢期间内基差高位明显回落,IRR也突破了2.1%,此时逢低建立正套组合对便宜资金而言是不错的选择。由此,我们推断,10月下旬以来,主要席位在TS2112和TF2112合约上的单品种策略可能以正套为主。

接着看TF2112,10月下旬,TF2112的净多持仓与TF2112价格同步上行,意味着彼时主要席位在TF2112上的单品种策略以做多为主,但11月以来,两者走势明显背离,TF2112继续上行,TF2112上的空头头寸在攀升,尤其是11月5日,伴随着TF2112合约的IRR明显上升,主要席位的空头在TF2112合约上大幅增仓,同时CTD券210002.IB的成交笔数从39笔升至69笔。由此,我们推断,10月下旬,主要席位在TF2112合约上的单品种策略可能以做多为主,但进入11月后,已有资金关注到TF2112和210002.IB的正套机会并积极建仓。

最后看T2112,10月下旬以来,T2112净多持仓与T2112价格走势总体趋于一致,目前主要席位的净多持仓已回正,反映主要席位在T2112合约上的单品种策略可能仍以做多为主。

综上所述,TS2112移仓的重要影响因素为正套空间,TF2112移仓的重要影响因素为债市情绪和正套空间,T2112移仓的重要影响因素为债市情绪。由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计各品种在2112合约上均表现为多头移仓压力相对更大。后市重点关注净多持仓之差:T2112-T2203(图26),近期出现明显的攀升,随着移仓换季时点的临近,如果该指标见顶回落,多头移仓压力更大的预期将被证实。

本文源自华泰期货研究院

推荐阅读

- 上一篇:京东的融资方式(京东的融资渠道有哪些)

- 下一篇:皇庭广场(皇庭广场海鲜自助餐)

-

铜陵平安保险公司电话,铜陵平安保险电话号码

2023-05-19

由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计...

-

武宣新华保险公司电话(武宣新华保险公司电话号码)

2023-05-19

由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计...

-

新华保险公司理念图(新华保险公司文化理念)

2023-05-19

由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计...

-

投资全牌照的保险公司,投资全牌照的保险公司有哪些

2023-05-19

由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计...

-

吸烟肺癌保险公司是否?吸烟肺癌保险公司是否报销

2023-05-19

由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计...

-

无责任 保险公司 无责任保险公司赔吗

2023-05-19

由于上文分析得出债市情绪偏乐观,跨品种价差仍以趋势下行为主,叠加TS2112和TF2112上的正套空间在扩大,故我们预计...