虚拟货币eds

2023年05月19日 17:35

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

战后的昭和繁荣

日本帝国在二战期间由于漫长的对华战争带来的高额战争经济亏损(洛克伍德,2015),进而滥发国债导致全国民经济崩溃,法西斯帝国最后在全世界人民的反抗下吐出了清朝以来所有的扩张成果,因此战后的日本政府定下铁律,除了特定公共建设发行的国债以外,要发行其他国债必须由国会批准才能发行。前者称为"建设国债",与我国的建设债券一致,后 者称为"特例国债",与我国的专项债类似(洛克伍德,2015)。

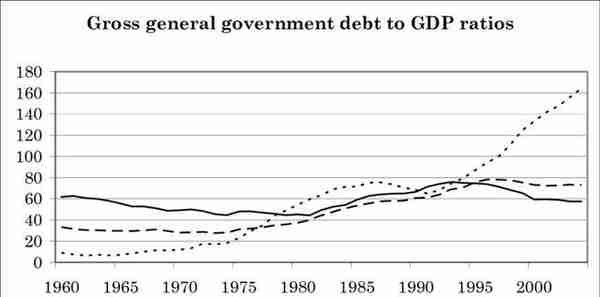

因为痛定思痛地潜心发展和日本战后日趋稳定的国际国内环境,与中国改革开放相似,日本自 1965 年第一次发行特例国债以来,到 1990 年前都没有出现大幅增长,政府债务对 GDP 比率低,处于比较稳健的财政阶段(Doi,2011)。在这期间,日本人口出现了前所未有的爆发性增长,在美国这种现象被称为婴儿潮,日本的婴儿潮时代就是昭和时代的后期(即1946 年至 1954 年),也被称为"团块时代"(Driscoll,2007)。同时,世界大战后的全球冷战和与之相伴的朝鲜战争为日本再工业化提供了前所未有的机遇,在这期间,由于全球化加深,外汇储备高速增长,政府收支平衡年年黑字,故而日本的国债市场非常稳定,1960-1965年代甚至出现了发债数小于偿债数,国家总债务率降低的局面(CEIC,2020)。此时的日本经济,因为工业化不断加深,城市市民阶级财富不断扩张,三产占经济的比重也不断攀升, 由于终身雇佣制,"一亿总中流"的说法已经基本实现,意即国家拥有一亿以上的中产阶级,其消费能力可以应对任何程度的家庭危机,但也正是这种浮夸的思想,导致了日本后来的崩溃和衰弱,对中国而言,我们需要对当下"四亿总中流"的自大思想抱有万分警惕,对认为国 家可以依靠房地产、金融投资和消费能力拉动经济的幻想予以清醒认识,高新科技产业依然非常重要(尹航,2016;陈友骏,2016)。

来源:美联储,欧美日三地区公共债务占国家 GDP 比重(1960-2000s)

失落的三十年

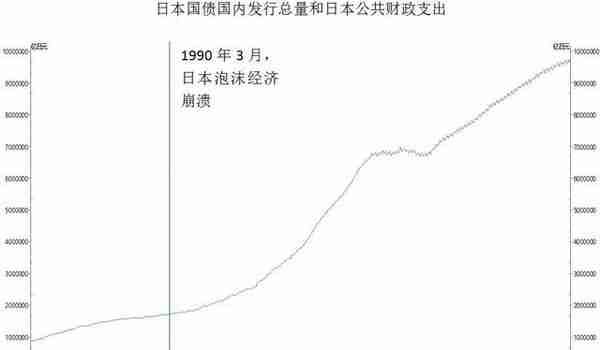

到 1990 年,由于日本处于泡沫景气,政府税收大增,甚至有一年没有发行特例国债(如上图,1990 年日本政府财政已经逼近完全整固)。但好景不长,由于大藏省的错误决策和日本的内外交困(外有美国贸易战威胁,内有几乎不可控的房市和股市泡沫),在 90 年代初期,日本面对了其史上最大的经济泡沫破裂(也是当时的资本主义史上第三大),财政收入出现断崖式下滑,而日本政府为了应对经济危机带来的负面影响,实行了大规模的经济刺激对策 ,公共建设开支飞速增长,财政支出开始连年猛增。而这一增一减,差值全部由国债补偿。在此期间,日本前期发展积攒下来的宏观经济问题开始爆发,比如高污染高耗能的发展方式 走到尽头、工业化因为地价上涨和雁行模式开始减速甚至退潮、女性地位低下导致劳工参与率下降、不对房价进行宏观调控导致年轻人消费能力崩溃而"草食系"崛起、不对通货膨胀进行控制导致物价高涨、团块时代逐步走向老龄化等。

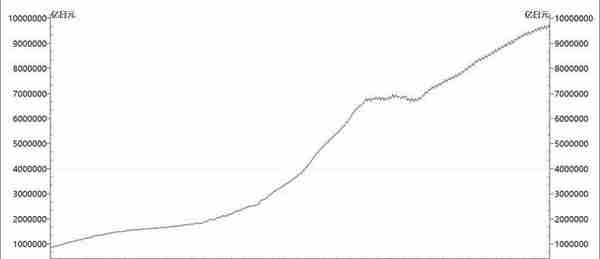

进入平成年代以后(1989 年以后),日本国债的总量暴增已经几乎无法控制,在短短 20 年日本国内国债翻了 7 倍,与中国的情况非常相似,大多数暴增的债务被投入到铁路、公路和效率低下的基础建设中,只有少量投资被导入基础科学研究、产业升级、和医疗设施建设中去( 与中国相似),但是早期的昭和日本经济内阁很有远见的是,日本公民收入必须不断翻 番以完全迈入发达国家的门槛,所以在泡沫经济崩溃后,日本虽然面临了很严重的产能和产值萎缩,但在后续十年,日本利用建设国债,快速地用居民收入储备的消费能力和公共事业投资部门拉动受到萎缩人口和金融危机影响的国民经济,加上冷战缓和开始,中国进行改革开放,巨大的机械装备和载具外需刺激了日本工业制造部门的蓬勃发展,日本得以获得 喘息。1996 年以前,由于主要为通过政府直接投资的公共建设事业以刺激经济,因此建设公债的发行量猛增。

亚洲金融危机

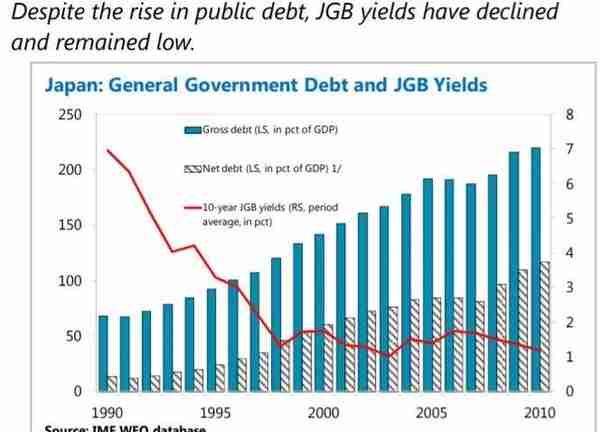

至 1997 年以后,由于亚洲金融危机的冲击,日本政府不得不出资稳定濒临破产的企业和金融业,加上社会福利负担日益加重,少子化问题浮出水面,日本国债在 97 年以后,特例公债发行开始飞速增长,但因为日本政府反思过度投资对国民经济的影响(Hayashi,2006), 不再对基础建设进行大规模投资(与中国的"去杠杆"思路相同),建设公债发行增速没有明显增加,从收益率上看,日本国债在总量不断提升的同时,收益率却在 1990 年的泡沫崩溃后一路下行,十年期国债收益率从 1990 年 3 月的高点下降到 2003 年 6 月的中期低点0.32%,在 0.3%左右的心理大关盘整了三个月之后开始加速反弹,原因主要是宏观经济层面的,这一期间由于中国入世,全世界产能开始爆炸性增长(全世界工业化人口在 20 年内增长了 10 亿),中国庞大的机械、装备、载具、能源、工业品需求再次拉动并且拯救了萎靡的四小龙和亚洲经济,而在大洋彼岸的美国,因为格林思潘和克林顿-小布什政府长期奉行近代自由主义-自由市场经济政纲(华盛顿共识)而保持宽松的货币政策,自由的贸易政策和支持西方国家的外交体系,日本也开始进入了一定程度的复苏期,反弹直至 2007 年 4 月的十年期国债高点 2.05%左右,以美国第五大投资银行贝尔·斯登进入实质破产状态,全球金融危机被引燃而走向终结。

日本十年期国债收益率(%)

全球金融危机和后危机时代

全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ETF 和日本国国债以托住萎靡的投资和消费情绪,国债收益率因为央行的无限制购买预期而不断走低, 在 2015 年逼近 0.03%的历史分水岭,不过由于反思前期教训,日本政府不再进行大规模基础设施和公共事业建设,期间日本由于美国 03 年 DotCom 泡沫溃灭而战略判断失误,产业政策没有跟上互联网经济和信息经济时代,能够依存的行业从全领域的工业制造门类萎缩 到只有装备制造和载具制造能够勉强维持日本的工业体系,而中国、韩国不可遏制地崛起也逐渐从产业链整合补充上升到了与日本产业进行全球产业竞争,日本在微电子、芯片、智能 制造等产业技术优势先是被韩国的高超复制能力消弭,在 2012 年后又面临中国在高速铁路、路桥建设、纺织鞋服、电子电器、轻重装备上的混合、集中经济和动员经济竞争,逐渐在各工业领域落败,与此同时,日本的公共部门私人部门总债务占 GDP 比重已经达到了百分之三百,日本国债总量在增长的同时,收益率却在不断走低,其主要原因,按照主流经 济学有两种解释,按照异端经济学也有一种解释。

日本国债收益率走势不断南行的原因

第一种,名为 Savings Glut(储蓄泛滥),东亚人民的文化共性是非常善于储蓄,日本和韩国的储蓄率仅次于中国,中国香港,和中国台湾,安倍经济学和央行行长黑田的超量化宽松政策为日本制造了大量过剩货币供应,但日本人民和企业在泡沫崩溃后对于债务的恐惧进而不 断加剧的储蓄行为导致大量的过剩货币不是被花费和投资出去,成为经济内部循环的庞大 促进力量,而是被储蓄起来成为日本银团和投资基金的金融资源,但是这些日本银团和投资基金为了"收益"和"安全性",并没有对实体经济中急需融资的中小微企业、重大创新企 业、高新科技企业、战略转型产业进行直接信贷服务和直接投资行为,仍然将大部分的剩余资本投入到二级股票市场和国债市场中,使得天量资金在银行系统和证券系统内部空转 ,并没有实质惠及人民生活,反而使日本格差社会急剧扩大,贫富差距使日本社会失去企业家精神,普罗大众只期盼成为【寻租阶层】(东京香港化),中产阶级消费水平进一 步降级,年轻人以"草食系"、"低能量"的方式生活,导致日本国债收益率非但没有走高 (过量需求推高票面价格,压低债券回报),反而开始一路走低。这个解释对中国政府的警 示意义也极强,中国全经济的金融化(Financialisation)已经超过了 45%,同样也面临虚拟经济无法服务实体经济的情况,我们必须十分小心,在必要时需要压迫银行和券商体系向 战略性新兴企业提供贷款和融资服务,以振兴实体经济。

第二个理论解释是人口老龄化(Aging Societies)导致的产能预期下降,进而导致预期的通胀和资本回报率(利息)不断下降,著名经济学家保罗·克鲁格曼在《日本的陷阱》中这 样写道," 出生率的不断下降导致了人们对未来所能达到的国民经济产值的预期产生了前所未有的下调,预期的下调使人们不再要求更高的回报 日本社会因此陷入了可悲的死循环(Krugman, 1997)。"当然,这一说法实际上比第一种说法更有说服力,因为储蓄泛滥理论实际上是由美联储前主席,本·伯南克提出的,用来解释 2008 年全球金融危机根源理论的一种尝试,但他本人对自己的理论都抱有一定疑问,现今在国际上也有不少争议,部分经济学家认为货币并不存在泛滥现象,真正泛滥的现象是企业的过度谨慎和拒绝投资的行为, 为了避免这一情况,事实上收益率应该被降得更低,日本和其他发达经济体应该购买更多的 国债,使储蓄变得毫无价值甚至储蓄即是亏损(负收益率政策),迫使企业开始投资行为。但也有很大一部分经济学家认为,这种继续滥发钞票的行为最终会导致金融化和贫富差距更为扩张,甚至最后国家陷入超长期滞胀(Secular Stagflation)的可怕局面。对于日本国债市场和宏观经济的分析,往往成为芝加哥派和凯恩斯派的战场,但这里研究员会举证一个异端经济学的解释,脱离传统经济,从其他的纬度证明日本衰退和日本国债收益率急速下行 的不可逆过程。

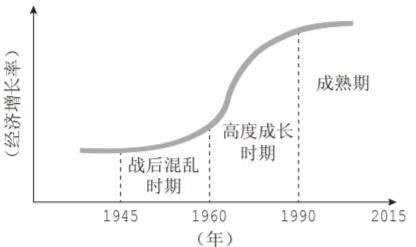

师承墨尔本大学的数位异端经济学家,我的第三种解释是日本经济体作为一个生命,已经走到了尽头,不可避免地将会步入死亡。这是异端经济学的一种新理论,认为经济本身是一种存在活动性、可进化性、可吸收性、甚至有生老病死的有机体,既有矫健活跃的时期, 也会有低迷消沉的时期。仔细想来可以发现,经济反映了人类的活动,因此如果人类改变了其思维方法或行为方式,经济活动自然也会发生相应的变化。生物(动物、植物)必定经历"生成→发展→成熟→衰退"这一循环周期,而后终结其作为个体的一生,我国著名经济学家陈平,就是这一理论的支持者之一(陈平,2011)。

以人类身高的变化为例,人类出生后到进入小学前,身高的增长极其缓慢(生成期);进入小学后,及至中学、高中时期,身高会快速增长(发展期)。在此期间,孩子们因食欲旺盛会吃得很多。成人后,身高增长逐渐放缓,其后趋于平稳不变(成熟期)。将这个过程绘制成图,可以得到一个向右上方递增的 S 形曲线图。该曲线图被称为"logistic 曲线"。生物经历成熟期后不久便迎来衰退期,终结其作为个体的一生。长期来看,经济发展的状态与logistic 曲线有着基本相同的轨迹。但经济与生物不同,即使衰退期过后也并不会终结其一生。它必须适应新时代日新月异的变化继续生存下去。具体参照图 1-3。

1990 年泡沫崩溃的高度成长期结束后,在向成熟社会转型的 20 世纪 90 年代初期,日本政府本应大胆调整产业构造,实现向成熟社会的转型,然而当时的日本没有做到这一点。 政府错误地认为,高度成长时期的支柱产业群仍将是成熟社会的主角,日本继续维持已老化 的产业结构,以及依赖化石燃料的能源结构,藐视互联网经济和信息经济,对国家级别的战略也没有清晰的布局,面对中国、韩国的崛起,也没有制定有效地对策,未着力推动结构调整。不仅如此,更令人吃惊的是,政府对培育成熟社会的新支柱产业群,以及向再生能源 转换毫无热情,几乎没有投入任何力量。

不断完善的社会基础设施能够带来的经济效果也在不断下降。然而,日本政府却试图通过增加公共投资克服平成萧条,于 1990 年推出了总额超过 120 万亿日元的经济对策。但这一政策没有取得明显效果,只是扩大了日本的财政赤字。此时,即使将再贴现率降至历史最低 ,仍未能点燃企业的投资热情。日本经济虽然出现结构性需求不足,但通缩也在不断加 剧。同样的经济政策若是在高度成长时期加以实施,其效果一定会立竿见影。这一理论对日本政府和经济业界的批评,主要集中在日本产经省官僚的权利和社会影响过于强大,绑架了国 民经济,官僚应用其僵化的产业思维和落后的战略分析能力,阻止日本进行产业转型升级 ,导致了日本经济内部的产业"投无可投",最终促成了经济的不断衰退减速。从中国的 角度上看,日本的失败对于我们的警示意义也很强,我国落后产能的势力和国民经济影响 力依然强大,虽然最上层的规划部门执意改革,但地方政府因为保护主义抬头,阻力也十 分庞大。

日本政府债务市场(JGBM)的强决定因素

日本政府债务市场的强决定因素主要集中在日本未来三十年的年均 GDP 增长率和日本的通货膨胀水平,但因为通货膨胀的主要指标 CPI 在 2008 年以后的发达经济世界已经失去了相关重要意义(中国的临界-裂变式工业化导致的庞大供应导致发达世界的短缺问题不复存在,反而是持续的通缩正在威胁世界经济),作为最重要指标的 CPI 甚至无法显示美国经济过热和预兆金融危机的发生,本身已经遭到了经济学界的很大质疑,顾此本研究只关注日本未来三十年至四十年的 GDP 增长率预测和大致的债务规模,并且通过现有理论模型测算出理论国债利息率。

Solow-Swan 模型预测的经济衰退

由于本报告的研究框架建立在经济是复杂-适应体系(Complex-Adaptive System),相对于传统经济学,本报告并不总是强调需求和供给对于国债价格的内生性平衡(equilibrium and steady state),事实上我们认为根据政策制定者和投资参与者行为和预期的不同,国债市场存在多数甚至无限个均衡价格,而变动的均衡价格与这些行为和博弈都存在因果关系,但因果关系亦非线性,而是非线性关系且有强弱之分(Arthur,2013)。

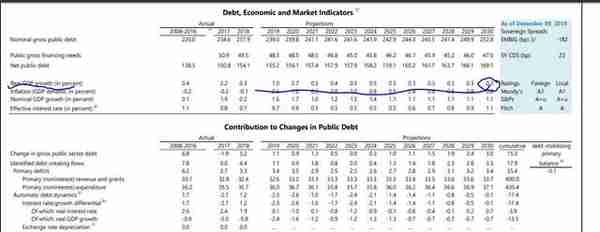

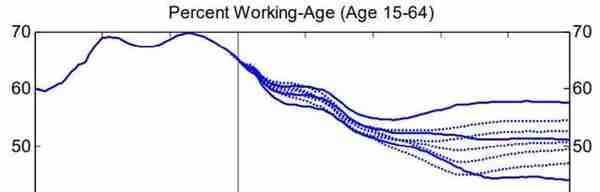

因此,日本国债市场收益率的第一决定要素是经济成长模型(Solow-Swan Economic Growth Model),经济成长意味着通胀加剧,通胀上升意味着央行有上调收益率或者收紧量化宽松的意愿,反馈到国债市场上就是国债收益率上升,国债票面价格的下降。Solow-Swan 经济成长模型的主要成分是劳工,资本和全要素生产力,假定日本的资本一项投资保持每年 2% 的增速不变,全要素生产力增长势头虽然在不断萎缩,但我们仍乐观假设日本的全要素生产力在 2020-2030 年以每年 1.0%的速度上升,仅劳工一项以每年-4%的速度衰减,日本每年将损失接近 1%的 GDP 增长率。假设 2030 年以后日本的全要素生产力因为人口消失而愈来愈降低(按照 IMF 预计。每一年降低 0.7%),与 IMF DSA 分析的结果基本相似,2030 年日本将只有 0.3%的经济成长,2040 年的日本全年将没有任何经济成长,2050 年在没有外部冲击的情况下,将出现自然且不可逆的永久经济衰退(X>-2%每年)。

IMF DSA 的分析同时警示了至 2030 年,日本公共债务将达到日本 GDP 的 2.528 倍,其中 47% 需要发行公共债券向全世界募集,假设 2030 年日本 GDP 总量到达了 7.2 兆亿(IMF 乐观估计),日本公共债券总量将达到 8.5547 兆亿美元的高度,而 2020 日本计划的国债销售量是1.19 兆亿,按照现有的债务成分不变,仅需要十年时间,日本国债的总量就会上升 6-7 倍左右接近 7.5 兆亿美元,这将会带来严重的可持续性问题。Wakatabe (2015)甚至已经开始质疑以日本现有的财政扩张步伐,日本经济会不会在未来走向因为超速通货膨胀的【魏玛共和 模式】,或是因为长期债券利息轻微抬头而导致的偿债能力崩溃,进而造成的全面主权债 务危机(【希腊模式】)。

PWC(2012)使用的 Solow-Swan 模型的输入更为悲观,他们预计 2020 年日本人口将下降到124100,较 2010 年下降 31%,到 2030 年则下降 62%到 116618,同时,资本和全要素生产力两项的下降也将极为明显,这是更符合现实的预测,因为学界普遍发现,全要素生产力和资本投资是有正向关联的。PWC 的预测结果是 2030 年开始,日本 GDP 将以每年 0.17%的速度进 行 负 增 长 ( 最 优 情 况 ) , 最 恶 劣 情 况 将 以 每 年 1.14% 的 速 度 负 增 长 。

如此,基本上可以确定日本未来三十年的宏观经济发展是前景渺茫的,这对于我们估算日本 国债收益率有了前瞻性的指导。我们可以通过理论经济成长和债券收益率的关系做一个简单推算,根据国际货币基金组织(IMF,2020),日本的增长率预计将从 2019 年的估计的 1% 放缓至 2020 年的 0.7%, 随着财政刺激措施的影响逐渐减弱,预计 2021 年经济增速将降至0.5%(接近潜在经济增长水平),如果我们非常乐观,认为预期发生的未来永远发生(预期恒定),按照日本将以每年 0.5%的 GDP 增长速度持续 10 年,并在 2030 因为人口崩溃下降到 0.3%,在 2050 年因为人口萎缩到 1 亿下降到 0.1%,同时美国的 GDP 成长保持每年 2% 不变,美联储的国债政策亦保持相对平衡(复苏趋势没有显著变化),这是现有能够得出的最优情况:根据 Kurihara(2014)关于美日 10 年期国债收益率差(spread)和 GDP 成长率的关系结果的反向推演,在 2030 年。日本国债收益率将会再次下降 0.04,在 2050 年将会再次下降 0.04,到 2050 年,日本 10 年期国债收益率将会是-0.13 每年。这仅仅是一个乐观预测,悲观预测的结果可能远远超过 Kurihara 模型所能描述的极限。

三驾马车预示的日本一二三产情况

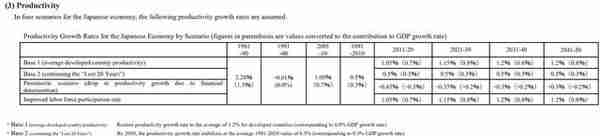

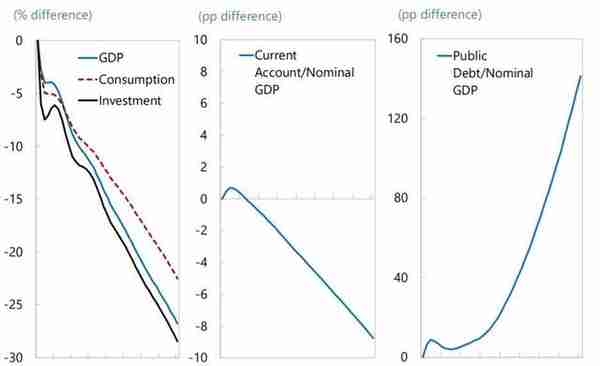

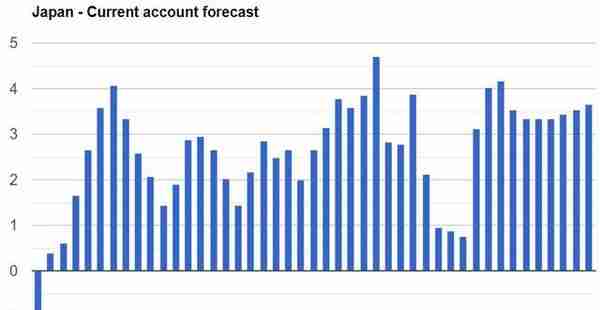

三驾马车是传统经济的基石理论,主要以观察消费、投资(包括公共部门和私人部门)、和进 出口的变化来观察整体经济的变化和成长速度(Y=C+I+X-M),是我国比较常用的审视宏观经济的方法,根据日本官方的预测,日本人口将在下一个 40 年减少 25%以上,这将会严重压低其投资和消费的 GDP 总量,根据 IMF 的预测, 日本全社会总消费 GDP 将在 2030年下降 5%,将在 2040 年下降 17%,将在 2050 年下降 26.5%左右(GIMF 演算器),经常账户盈余将在 2020 年接近 0%, 在 2030 年进入负增长时代(-2%),到 2050 年,日本经济将全面萎缩,跌落到全世界 GDP 总量排位 5-9 的位置,被印度、印尼等第三世界国家超越。届时,中国经济的 GDP 总量将是日本的 7-8 倍。

就增速而言,基数的减小不意味着增长的加速,从复杂经济的角度看,基数的减小恰恰意味着更大的困难,网络外部性(network effect)的整体坍缩,网络外部性的正统解释是一个经济体内消费者和投资者的对经济体的增多往往意味着超过他本身带来的增多,最明显的例子 是电话,每一部多余的电话接入了基站和讯息系统,都会使讯息系统本身的价值增加。当基 数减小,参与投资跟消费的人口相互之间的促进力和合力消退之后,日本将面临比人口消失更为严重的经济困局,经济协同(synergies)的消失,按照复杂计算系统的演算,日本的消费增速将在 2030 年逼近 1.5%的负增长,2040 年将获得一定程度的稳定,保持每年 1.7% 的负增长。投资方面,因为日本政府仍然保持极其宽松的财政和货币政策,预计日本公共部门投资和私人部门投资在 2030 年仍会保持每年 0.5%的增长,在 2040 年因为债务可持续性问题(假设并没有催化剂事件引起其债务系统内爆),将稳定在每年 0.3%左右的增速。对于进出口而言,日本经常账户过去 42 年的历史均值在 GDP 的 2.52%上下波动,我们有理由相信这个均值将会再次保持十年直至 2030 年,并在 2040 根据IMF 的测算降低到GDP 的 1%, 在 2050 年之后失去经常账户盈余,也就是,如果我们将分解合并,从支出=收入=生产(E=Y=P) 的理论模型来看,三驾马车的指导结果是在 2030 年,日本的年均 GDP 增长率会在 1.52%左右,按照前面提到的 Kurihara 模型,十年国债年收益率会在 0.22%左右。

来源:Global Economy.com

随机人口模型预测的未来日本人口

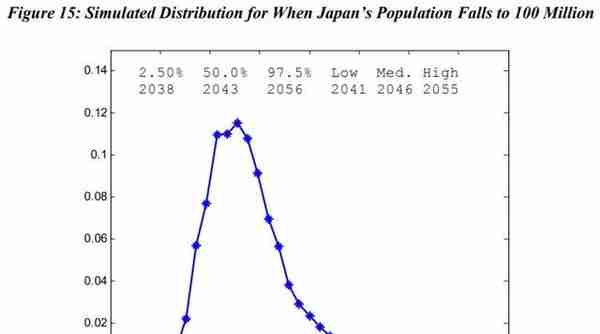

根据 Okita 的随机预测模型,日本人口的更准确预测应该基于死亡、出生、出入境移民三大块,随机性算法会比起前面 Solow Swan 和三驾马车对人口的估算更为精确,我们得到更为精确的人口总数之后,可以用日本人口总数和总 GDP 规模的关联系数反向推算,在 2030 年和 2040 年,日本后十年和后二十年的 GDP 年均增速,进而更确切地知道日本国债收益率南向的幅度。演算的结果如下:

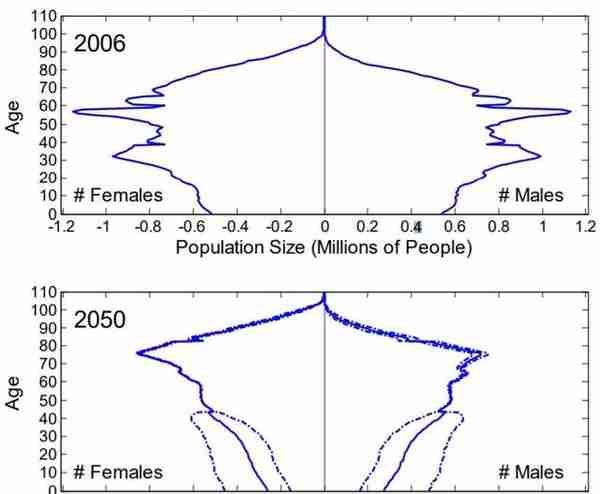

日本到 2050 年,人口就将从【纺锤型】变成【蘑菇型】,其中大多数人口(>40%)将是 60 岁以上的老人(乐观情况),悲观情况下,超过 50%的人口将成为 60 岁以上的老人,40-50 的中年人数量将被急剧压缩,0-30 岁的少年青年人,只有 1800 万(悲观情况),乐观情况下也仅有 3200 万,而总人口一共为 1.0 亿到 1.2 亿之间与前面 IMF 的预测接近,从劳动人口上观察,到 2050 年,适龄工人将只有全人口的 50%上下,也就是仅有 5000 万左右的适龄劳工能够在日本工作,总数不足两个福建的人口(福建今年总人口 3900 万左右),其 GDP 总量的萎缩规模,将会超过 2020 年现日本 GDP 总量的 15%,故,2020-2030 年,日本 GDP 将以每年平均 0.5%的速度进行负增长,自 2040-2050 年,日本 GDP 将以每年平均 0.75%的速度进行负增长,2050 年后,这个衰减速度将持续加速。这个观察单纯从总量研究和人口学的角度出发,研究日本未来 20 年的宏观经济变化,一个比较有趣的个人观点是,日本政府若不对这种萎缩做出干预的话,从物理学的角度观察,日本经济坍缩和被马太效应的优势方,中国和韩国抽取的速度可能超过这个模型所能预测的极限,因为本模型是一个内生性模型,并不考虑外国发展和外国经济活动对日本自身的影响,这是人口的模型的一个显著缺陷。

4. 日本债务市场的弱决定因素:金融市场和外汇市场

金融市场

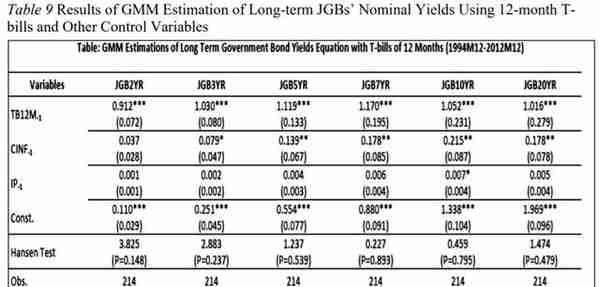

日本长期国债的名义收益率,和短期利率和通货膨胀率之间有着密切的相互关联关系。短期 通货膨胀的上涨改变人们对于未来 T1,T2 时间段的通货膨胀预期,进而推高短期金融市场上一年期 T-BILL 的利率,一年期 T-BILL 的利率会进而传导到日本长期国债的名义利率上。以GMM 方法做出的计量模型。

来源:Akram (2014)

我们发现,每 1%的短期 T-BILL 利率的上升,将导致 1.17%的国债利率上升,每 1%的核心通胀率上升,将导致 0.178%的国债利率上升,也就是 CPI 的增长,将直接影响日本国债的回报率,但很明显的,我们观察这三十年的日本通货膨胀数据,我们会发现这种关联已经崩溃 了。从 2000 年中国入世开始,日本的 CPI 一直稳定在 100 左右,并没有出现超过 10%的波动,具体原因前面已经解释过了。在 CPI 如此稳定的情况下,日本国债收益率依然在不断南行,这就说明了事实上通货膨胀、金融市场对通货膨胀的反应(主要集中在 T-Bill 上),已经对日本国债收益率影响偏小,成为了弱决定因素,强决定因素仍然是前面提到的,日本 经济总量,日本 GDP 年度增长,和日本人口数量(Akram,2014)。

来源:trading economies.com

外汇市场

日本国债对于外汇的影响意义是极具前瞻性的,但因为理论上外汇市场实际是利率市场主导决定的(国际投资组合平价理论),故定性为弱决定因素。日本央行行长黑田曾在发布会上发表这样的言论,"如果日元兑美元的均值达到了低于 104 的低点,那么就将考虑扩大 QQE 的规模。"

这句话实际上对于日元走强是一个很大的威胁,同时,也是对日本国债收益率的一个反向指标,如果国债收益率短期上升带来的日元升值超过了日本对外经济部门所能超越的极限,这会触发黑田的宽松线条,进而继续压低日本国债收益率。目前,日元已经攀升到了 105 的历史高位,日元很可能继续走强,这意味着市场预期短期内黑田不会再进行大规模地流动性注入和日本央行资产平衡表扩张(Balance Sheet Expansion).

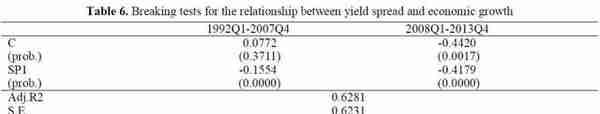

从十年角度的技术分析来看,美日现在已经击破了2015 年的长期趋势线,在中长期意义上的走弱已经不可避免,安倍的下一任政权继承安倍式的宽松政策的概率为 67.8%(Politico, 2017),即强货币扩张、强政府投资、弱货币强度、大量增持美国国债、缓慢推进结构性改革的宏观管理思路,主要原因还是日本低迷的宏观经济和上升缓慢的通货膨胀,那么从 10 年期 T-Bill 和日本 10 年期 T-Bill 的 Spread(利息差)的角度上来看,市场普遍预期的还是未来稳定宽松的日本财政和货币政策。对日元,总体来说是基本面上有升值的利好的。

学术引用

Akram, T., & Das, A. (2014). The Determinants of long-term Japanese government bonds' low nominal yields. Levy Economics Institute, Working Papers, (818).

Arthur, W. B. (2013). Complexity economics. Complexity and the Economy.

Doi, T., Hoshi, T., & Okimoto, T. (2011). Japanese government debt and sustainability of fiscal policy. Journal of the Japanese and international economies, 25(4), 414-433.

Driscoll, M. (2007). Debt and denunciation in post-bubble Japan: on the two freeters. Cultural Critique, (65), 164-187.

Global Japan: 2050 Simulations and Strategies,Global Japan: 2050 Simulations and Strategies Krugman, P. (1998). Japan's trap.

Kurihara, Y. (2014). Does High Yield Spread Dampen Economic Growth?. International Journal of Finance & Banking Studies (2147-4486), 3(2), 01-09.

Hayashi, F. (2006). 10. The over-investment hypothesis. Long-Run Growth and Short-Run Stabilization: Essays in Memory of Albert Ando, 275.

Lockwood, W. W. (2015). Economic development of Japan. Princeton University Press.

IMF (2020),Further reforms in Japan needed to meet the challenges of population ageing and high public debt

Tyers, R. (2012). Japanese economic stagnation: causes and global implications. Economic Record, 88(283), 517-536.

Okita, Y., Pfau, W. D., & Long, G. T. (2011). A stochastic forecast model for Japan's population. Japanese Economy, 38(2), 19-44.

Wakatabe, M. (2015). Japan's Great Stagnation and Abenomics: Lessons for the World. Springer. Wang, X., & Zhou, Y. (2016). Forecasting China's economic growth by 2020 and 2030. Song, L., Garnaut, R. Fang, C., Johnston, L.(eds.) China's New Sources of Economic Growth, 1, 65-73.

陈友骏. (2018). "第四次工业革命" 与日本经济结构性改革. 日本学刊, (2).

尹航. (2016). 日本的格差社会及其扩大 (Master's thesis, 外交学院).

陈平. (2011). 均衡幻象, 经济复杂和经济分析的演化基础 (Doctoral dissertation).

舒服华, & 陈传杰. (2017). 基于 EGRACH 模型的我国中债国债收益率预测. 金融教育研究, (2017 年 05), 20-27.

推荐阅读

- 上一篇:法律禁止虚拟货币交易平台

- 下一篇:稳定虚拟货币有哪些股票

-

奥斯卡虚拟货币怎么买(BUCKS是什么)

1970-01-01

日本十年期国债收益率(%)全球金融危机和后危机时代全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ...

-

游戏虚拟币交易平台?虚拟货币交易用什么软件

1970-01-01

日本十年期国债收益率(%)全球金融危机和后危机时代全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ...

-

陕西虚拟货币挖矿举报平台,12369举报范围

1970-01-01

日本十年期国债收益率(%)全球金融危机和后危机时代全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ...

-

乡镇虚拟货币挖矿排查情况 (虚拟货币)挖矿犯不犯法?

1970-01-01

日本十年期国债收益率(%)全球金融危机和后危机时代全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ...

-

最近大涨虚拟货币,虚拟币最近为何大幅上涨?

1970-01-01

日本十年期国债收益率(%)全球金融危机和后危机时代全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ...

-

虚拟货币外围资金是什么,外围指数怎么还在变动

1970-01-01

日本十年期国债收益率(%)全球金融危机和后危机时代全球金融危机后,日本政府展开救市行动,黑田主导的央行着手购买日本股市 ...