美国信托产品收益(美国信托业)

日期:2023年06月05日 16:07 浏览量:3

编者荐语:

很多华人的国际家庭中,父母不是美国税务居民,但子女或者孙辈却生活或工作在美国,属于美国税务居民。在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产税(estate tax)

关键词

国际家庭、FGT、外国委托人信托、可撤销信托、不可撤销信托、涉美客户、遗产税、赠与税

国际家庭涉美信托规划的挑战:

随着海外留学和移民的普及,很多富裕的中国家庭成员的构成变得复杂,其中最典型的就是父母仍然在中国打拼,而孩子已经成了美国人。

在信托是家族传承的第一选择的时候,受益人,即孩子是美国税务居民的情况,无疑给信托规划增加了难度。虽然中国没有遗产税和赠与税,但美国却有超高的遗产税和赠与税,如果规划不当,加上信托项下的所得税,实际可传承的资产可能会大量的流失。

笔者将从资产所在地、信托选型和主要实用税种的关系、以及实操的可行性三个层面,进行一些简述,希望给从业者和客户提供一些基本的参考。

父母的名字持有,什么也不做会怎样?

国际家庭多数会为受益人在美国购置一些资产,比如存款、房产和保险。如果委托人(父母)什么也不做,会有很多的风险:

1)父母不是美国税务居民,没有抵免额,父母去世,6万美金以上的资产要缴纳40%的遗产税;

2)如果父母有多次婚姻,法定的继承顺序未必是让美国的孩子拥有房子;

3)如果放在位于不同的州,继承人要去每个州的Probate court (遗嘱认证法庭)去做遗嘱公开;

4)遗嘱公开可能花费1年以上的时间,消耗遗产的很大一部分;

5)父母的债权人,有机会夺走资产,继承人一无所获。

综上所述,什么也不做的风险很大。

直接用孩子的名字有什么风险?

既然自己持有麻烦,那干脆就放在孩子的名下吧?但是,用孩子的名字持有,也有风险:

1)孩子如果同居,分手时,房子可能被分走一半;

2)孩子如果想创业,创业返贫的时候,房子和现金都会被偿债;

3)如果孩子是已婚人士,不稳定的婚姻也会造成资产的分割。

所以孩子直接持有也不是解决之道,尤其是孩子小,还没有稳定的婚姻和家庭,这个问题将会更加突出。

直接用孩子的名字有什么风险?

既然自己持有麻烦,那干脆就放在孩子的名下吧?但是,用孩子的名字持有,也有风险:

1)孩子如果同居,分手时,房子可能被分走一半;

2)孩子如果想创业,创业返贫的时候,房子和现金都会被偿债;

3)如果孩子是已婚人士,不稳定的婚姻也会造成资产的分割。

所以孩子直接持有也不是解决之道,尤其是孩子小,还没有稳定的婚姻和家庭,这个问题将会更加突出。

中国国内资产的信托选型

不是所有的资产都适合放到美国或海外。

显然,很多国际家庭在国内也有大量的资产的,而且父辈多数情况下,根本不会去美国生活。这个时候,大量的国内的资产,用什么类型的信托才能保证美国的受益人可以有效的获得,而且没有沉重的赋税呢。

1)中国资产的FGT模式

父母设立可撤销的信托,以一个中国信托公司为受托人,持有现金和股权。父母对信托资产有控制权,但受益人已经明确,不会造成身后的遗产风波。

此类信托按照美国税法的要求,要符合美国国税局的外国委托人信托,即FGT的标准,这样,美国的受益人在信托存续的时候,就不需要缴纳增值的所得税,而受益的时候,相当于从海外获得遗产,没有遗产税。!

缺点

因为父母有控制权,父母的债权人可能会拿走信托资产。

2)中国资产的资产保护信托模式

父母设立不可撤销信托,以一个中国信托公司为受托人,持有现金和股权。父母对信托没有控制权,但受益人对信托收入有支配权。受益人已经明确,不会造成身后的遗产风波。

此类信托因为受益人有权利,中国的投资收入,要缴纳美国的所得税,但本金视为赠予,没有赠与税。父母的债务不会影响信托资产。

缺点

信托增值部分,要缴纳美国的所得税。

美国资产的信托选型

1)美国保单

如果以父母为被保险人,而父母都不是美国税务居民,这个时候,保单本身不会遗产税。但如果万一父母可能去美国生活,成为了美国税务居民,那么保单收益就可能变成了美国遗产。

为了预防这个问题出现,美国保单上面最好放一个不可撤销的保险金信托(ILIT),这样保单就肯定不属于遗产了。

2)美国的房产

房产无论是用公司还是个人名义购买的,如果要设立不可撤销的信托,就需要缴纳赠与税,而且如果原来的持有人不是美国税务居民,那么只有6万美金的抵免额,意味着一个大房子的40%都要缴税。

那还有别的方法吗?

有,就是设立可撤销信托,即美国的FGT,这个时候,没有赠与税,但未来委托人去世的时候,就有了遗产税。

那房产就没有更好的方法放在信托中吗?

有,那就是用现金设立不可撤销信托,然后全款买房,虽然不是特别的划算,但这确是高净值的正确的规划方向。

3)现金资产

对于美国的FGT来说,要在美国当地投资股权、债券等流动性强的产品,从税务筹划的角度,也是有讲究的,因为同样是买一个基金,如果是股权型的,分红的时候,或者出售的时候,就是要缴税。

但做为一个非美国税务居民,同样的底层产品,如果是债券型的,就是免税的。

所以选择合适的信托类型加上合适的持有方式,在所得税和资本利得税上也是有讲究的。

拜登税改的影响

在拜登执政以前,川普政府将遗产税的抵免额提高到了历史最高。2021年,一对美国夫妇,可以有1170万X2那么多美金的抵免额。但拜登的税改新政如果通过,或者拜登政府对川普原来的政策没有展期,抵免额会降低到原来的一半。

这意味着,这个国际家庭如果现在就采取行动,有机会用上1170万美金的抵免额,这对未来遗产规划是很重要的一个时间节点。

(内容不构成法律或税务意见)

刘有辉

● CIL集团执行董事

● 美国西领信托大中华区首席代表

● 财富传承执业者(WSP)

● 信托与遗产执业者 (TEP)

● 美国认证遗产规划师 (CEP)

● 亚洲离岸协会(AOA)理事

● “禾场”创始人

超过18年的离岸金融经验。擅长运用离岸公司和信托为中国的高净值家族和企业家规划海外投资结构、定价转移结构以及家族信托结构。在CRS和FATCA合规方面有特殊的见解和丰富的经验。

声 明

1、本文观点仅供参考,不代表浩律财富团队及律师对有关问题的正式法律意见;如您有任何法律问题或需要法律意见,请与我们联系;

2、凡本公众号注明“来源:XXX(非原创)”的作品,均转载自其它媒体,转载目的在于传递更多信息,并无抄袭或商业用途,如有侵犯版权请与我们联系。

推荐阅读

- 上一篇:美国信托产品收益(美国信托业)

- 下一篇:李李仁(李李仁为什么两个李)

-

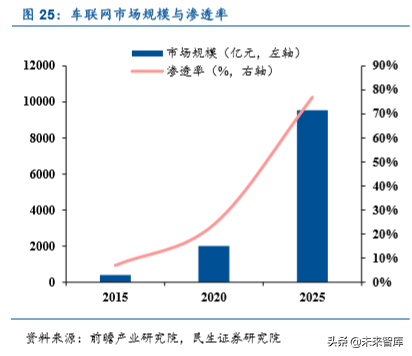

芯片软件题材股票有哪些(芯片 软件)

2023-06-05

在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产...

-

用友 portal(用友网络)

2023-06-05

在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产...

-

金店加工黄金吗(金店加工黄金首饰)

2023-06-05

在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产...

-

动力煤809期货(动力煤2109期货社区讨论)

2023-06-05

在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产...

-

海蜇怎么做(海蜇怎么做好吃又简单方便)

2023-06-05

在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产...

-

用友软件索引被破坏(用友软件索引被破坏怎么办)

2023-06-05

在使用家族信托做为主要传承工具的时候,如何合理的优化美国所得税(income tax)、赠予税(gift tax)和遗产...