高利息投资(高利息投资公司安全吗)

日期:2023年04月24日 01:06 浏览量:1

截至3月30日晚间,工商银行、建设银行、农业银行、中国银行、交通银行和邮储银行六大国有银行2022年业绩全部披露完毕。

根据年报,六大行2022年共实现营业收入合计36912.73亿元,实现归母净利润共13482.96亿元。若按照一年365天计算,相当于每天收入101.13亿元,日赚36.94亿元。

银行大赚,银行员工的收入情况也不差。2022年,交通银行员工收入最高,人均薪酬43.40万元,较2021年的40.75万元又涨了3万多,其它几大银行人均薪酬也都超过30万。

但年报中也不全是好消息。

市界投资汇发现,六大行的净息差表现普遍不佳,银行盈利面临挑战,六家银行中仅有中国银行一家净息差出现1个基点的回升。与此同时,不良贷款率方面,除邮储银行微增外,其余五家较去年虽有所下降,但具体到个人住房贷款不良率全部走高,最高达到0.57%。

未来,银行还能延续“公司大赚、员工加薪”的势头吗?

六大行业绩大涨,日赚37亿

从六大行的营收上来看,前三名被工行、建行、农行包揽,2022年营收分别为9179.89亿元、8224.73亿元和7248.68亿元,第四名的中行也达到6180.09亿元的水平。

末尾两名的邮储银行和交通银行营收规模拉开差距,分别为3349.56亿元和2729.78亿元,但邮储银行以5.08%的营收增幅领涨其他五大行。

归母净利润方面,六大行都取得了增长,邮储银行表现最优,净利润增幅高达11.89%,其余五大行增速在3%~8%之间。

而净利润排序,从高到低分别是工行、建行、农行、中行、交行、邮储银行,数额分别为3604.83亿元、3238.61亿元、2591.40亿元、2274.39亿元、921.49亿元、852.24亿元。

据悉,工行的3604.83亿元净利水平创上市以来新高,斩获去年全球最赚钱银行。按一年365天计算,工行每天都能赚到近10亿。

整体来看,2022年六大行合计实现归母净利润13482.96亿元,平均日赚36.94亿元,平均每小时能赚1.54亿元。

银行人薪酬再上新台阶

银行人的薪资水平一直令人羡慕。第一财经曾做过统计,2021年银行业平均工资为42万元/年。

六大行的真实情况如何呢?

金融界曾就2019至2021年的六大行人均薪酬做过对比。对比结果显示,部分银行在2020年薪酬水平有过回落,但在2021年又重回涨势。

2021年,交通银行人均年薪最高,达40.75万元。排在后面的建设银行、邮储银行、中国银行、工商银行、农业银行也都超过30万水平,分别为33.3万元、32.45万元、32.1万元和30.45万元。

财报显示,2022年六大行继续涨薪,交通银行人均薪酬涨至43.40万元,邮储银行平均薪酬跃升至36.02万元,位列第二名,涨薪幅度为8.17%。中国银行、建设银行、工商银行平均薪酬为33.72万元、35.99万元、33.77万元,亦显现出不同程度的涨幅。

按通用算法,人均薪酬=应付职工薪酬本期增加额/员工总数,由于农业银行未披露应付职工薪酬(本期增加额),因此2022年未计算列入比较。

净息差收窄,银行盈利面临挑战

众所周知,银行营业收入由利息净收入、非利息收入(手续费及佣金净收入+其他非利息收益)构成。

净息差指的是银行净利息收入和银行全部生息资产的比值,它是衡量一家银行存款和贷款业务总体情况,也即综合经营能力和盈利效率的关键指标。

2022年国有六大银行业绩大涨风光无限,实际上,在当前复杂的内外部环境夹击下,反映银行真实盈利能力的净息差指标不容乐观。

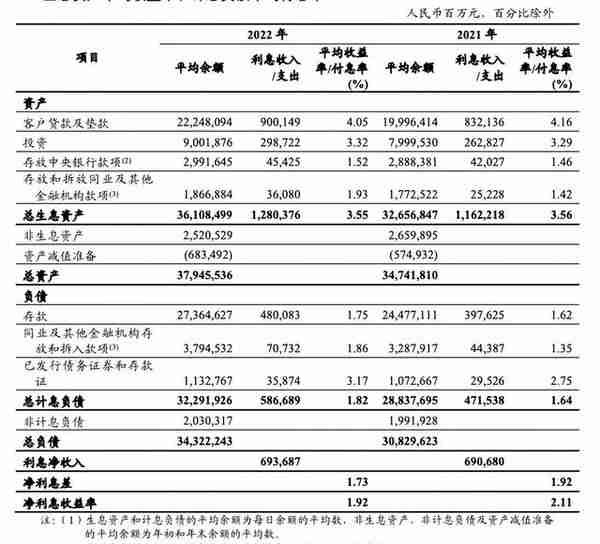

工商银行2022年净利差为1.73%,比上年下降19个基点;建设银行净利差为1.82%,同比下降12个基点;农业银行净利差为1.73%,下降23个基点;邮储银行净利差为2.18%,下降12个基点;交通银行净利差为1.37%,下降10个基点。

▲(图/工商银行年报)

对此,各行高管在业绩说明会上都陈述了原因和看法。工商银行行长廖林表示,从资产端主要是由于市场报价利率整体下行、质量和定价上平衡问题、市场按揭需求弱于往年等因素,从负债端主要是由于客户存款偏好变化较大、定期的结构和比例大幅攀升。建设银行首席财务官生柳荣称,主要影响因素为 LPR下行和市场利率下行所致。

同时,两位高管认为,自家银行的净息差变动趋势与同业一致,甚至在同业当中相对好一点。

廖林还称,净息差预计还将保持收窄的态势,今年反弹有一定压力,银行要在资产负债端协同发力。生柳荣则表示,“建设银行将继续进行资产结构调整和优化。增加或者提升收益率相对较高这部分的资产构成,压缩收益率比较低的这部分资产。同时,通过数字化转型打法,提高对公和对私客户低成本资金,加强上下游客户之间资金循环方面的服务,形成一个闭环,争取让更多的资金在建设银行体系里面。”

《蚂蚁金服》作者、财经评论员由曦告诉市界投资汇,银行可以从以下几个方面缓解净息差收窄的压力:增加贷款利率、提高资金成本、加强资本管理、拓展高利润率业务等。同时,也可以通过提高效率降低成本,以及进行合理的资金规划等方式来缓解净息差的压力。

中国银行是净息差下降潮中唯一的“幸免者”,2022年净息差为1.76%,同比上升1个基点。而在2021年,中国银行净息差为1.75%,同比下降10个基点,在6大行中跌幅最大。

2022年净息差表现为何逆袭?中国银行在年报中解释称,一是受益于美联储加息,积极优化外币资产结构,外币资产收益率提升;二是优化人民币资产结构,人民币客户贷款在生息资产中的占比提升;三是加强负债成本管控,境内人民币负债成本下降。

此前的3月27日,央行下调金融机构存款准备金率,此举被认为旨在缓解银行净息差面临的下行压力。交通银行业务总监涂宏给出的结论是,“降准释放资金可用于压降同业负债,有助于降低负债成本,但对息差的影响有限,最理想的情况下,最多提升净息差0.1个基点。”

个人住房贷款不良率走高

一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数银行“不良贷款余额走高,不良贷款率回落”的局面。

六大行的不良贷款余额总量从2021年年末的11635.55亿元,增加到2022年年末的12759.96亿元,增加了1124.41亿元。

2022年,六大行中有五家不良率均有所下降,均低于1.4%,只有邮储银行微增。

具体来看,截至2022年末,工商银行和建设银行的不良贷款率同为1.38%,较上年末同下降0.04个百分点。建行行长张金良3月30日在业绩说明会上表示,个人住房贷款不良率符合预期,没有对其整体资产质量的稳定造成冲击。

此外,农业银行为1.37%,下降0.06个百分点;中国银行为1.32%,下降0.01个百分点;交通银行为1.35%,降至2015年以来最好水平;邮储银行为0.84%,上升0.02个百分点。

需要指出的是,邮储银行不良贷款率增加并不代表其资产质量差,其不良贷款余额为607.36亿元,不良贷款率0.84%,两项数字在六大行中均为最低。

回顾2021年末,工行、建行、农行、中行、邮储和交行的个人住房贷款不良率分别为0.24%、0.20%、0.36%、0.27%、0.44%和0.34%。彼时,不少银行就将不良贷款的生成原因归罪为房地产行业。

截至2022年末,上述银行的个人住房贷款不良率进一步提升至0.39%、0.37%、0.51%、0.47%、0.57%、0.44%。

这一次,从银行解释中不难看出,房地产影响余波仍在。邮政储蓄在年报中披露了不良贷款率有所提升的原因,受个别大额公司客户风险暴露影响,房地产业、租赁和商务服务业、农林牧渔业等行业不良率有所上升。

▲图/视觉中国

2023年春节前后,“提前还贷”远超银行预期,对银行的风控管理和资产配置都形成了比较大的挑战。

作为国内住房按揭贷款规模最大的商业银行,建行首席风险官程远国也谈及了此事,他表示,面对去年还款规模增加,建行多措并举,统筹做好客户服务和业务拓展,促进按揭贷款业务的稳步发展。

在由曦看来,个人住房贷款不良率走高可能意味着风险加大。银行可以采取以下措施来控制风险:完善风险识别和风险管理机制,加强对房贷风险的预警和监测,加强对贷款人信用评估,注重客户的还款能力和信用记录,对高风险区域的房贷进行限制等。同时,银行应该加强宣传和教育,提高消费者的风险意识,引导客户“理性选房、适度消费、合理还款”。

作者 | 陈畅

编辑 | 孙月

推荐阅读

-

红枣会(红枣会过敏吗)

2023-04-24

”个人住房贷款不良率走高一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数...

-

北京市如何计算缴纳社保基数(北京社保基数计算公式)

2023-04-24

”个人住房贷款不良率走高一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数...

-

泸州宝光药业集团有限公司(泸州市宝光药业有限公司)

2023-04-24

”个人住房贷款不良率走高一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数...

-

中国元宇宙(元宇宙在中国开辟全新领域)

2023-04-24

”个人住房贷款不良率走高一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数...

-

15年8月份上海公司牌照

2023-04-24

”个人住房贷款不良率走高一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数...

-

中国建设银行苏州分行(中国建设银行苏州分行待遇)

2023-04-24

”个人住房贷款不良率走高一方面是净息差收窄,另一方面,在资产质量方面,六家国有行加强重点领域风险识别和管控,造成了大多数...