DEX的现状和中心化交易的未来

日期:2023年04月15日 13:35 浏览量:1

2022.11.08又将成为Crypto载入史册的一天。 三天来,一代大企业跌落神坛,崩溃速度超出所有人的预料,行业信心受到沉重打击。 但从另一个角度来看,这可能是行业的新转折点。

[ xy001 ]在ftx的余波中,每个交易所都在尝试自证清白,Binance、OKX、Bybit、Bitget、Huobi、Gate纷纷提出自己的默克尔树资产证明方案,但实际上还需要相关部门的审计不能保证完全的安全。 人性的贪婪就是如此,为了“资金使用效率”而赚取利差,放大自身风险,实际上在传统金融中并不少见。 每个人都想在行情好的时候赚钱,每个人都想能控制风险安全退出但流动性危机来临时,退潮了,谁也顾不上穿衣服。回过头来,距离DeFi Summer已经过去两年多了,在行业逐渐冷却的时候,各种DeFi协议也慢慢淡出了人们的视野。

2015年《经济学人》的封面文章将区块链称为“the trust machine”。 7年过去了,这一点也没有改变。 密码学是坚实的,加密经济系统随着时间的推移得到了验证,并反复测试了比特币和以太网的安全性。 DeFi的出现,除了区块链独有的协议特性外,还违背了传统的金融态度,提出了非托管、安全透明的链式交易、贷款等各种金融服务。

当你不再相信人性的时候,是时候恢复最初的“信任”了。

DEX作为链中最底层的APP应用,几乎处于公共链协议级别,每个不同的公共链都有自己的头部DEX,在TVL和交易量方面往往占有很大一部分市场份额。 在雄链生态系统的水平上,大多数雄链也支撑着自己专用的生态DEX。 DEX团队将所属公共链的特性、自己的团队能力以及对未来的不同判断结合起来。 本报告,对头部DEX - Uniswap V3上最大的水池WETH-USDC 0.05%进行了Taker方和Maker方的数据分析以此为代表审视当前DEX路线不同行情下的整体状态; 同时,我们对行业头部20分布于各生态的DEX和DEX聚合器进行了调查,根据他们的运营情况和目前公布的发展方向关于未来DEX课程的中期判断趋势。

【根据头部交易所的运作情况,观察DEX的现状】

17-18年最早的DEX模仿了传统的订单薄模型、EtherDelta和DDEX等,但由于链条上的交易成本问题,很难有良好的深度和交易体验。 即使在现在的高性能基础设施出现之后,基于订单模型的DEX的整体体验也难以与CEX竞争。

2018年底,Uniswap实现了自动营销机制,推出了Uniswap V1。 自动售货机AMM的结构就像放在区块链上的自动售货机,被动的流动性提供策略更适合区块链的环境。 AMM机制结合流动性开采带来了2020年夏季DeFi Summer的链上金融大爆炸。 根据The Block的数据,DEX整体的交易量曾经占全网交易量的25%现在维持在15%左右的范围。

2021年3月Uniswap V3推出集中流动性AMM机制后(流动性提供者可以选择价格区间提供流动性不是默认引入全区间流动性),资本效率比以前提高了几十倍。 Uniswap V3发售以来持续蚕食着V2的市场占有率,现在平均超过了70%。

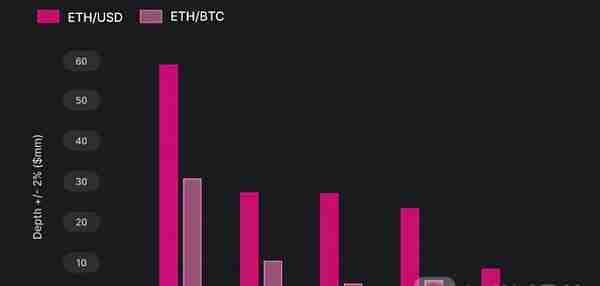

Uniswap月的研究报告显示,作为最大的DEX,uniswap在主要货币交易深度上曾经超过头部CEX,例如Binance,在2021.6 - 2022.3这个时间范围内、Uniswap上的ETH/USD交易/-2%的深度达到Binance的2倍,具有良好的流动性。

在

在

中,当前DEX的链上的数据怎么样了? 过去7天Uniswap V3总交易量为78亿美元,前15个池占69.5亿美元,占比高达89%。 手续费收入方面,过去7天总手续费收入为897万美元,前15大池为628万美元,占71%。 由于头部池塘竞相交易量,一些流动性提供者选择在收取手续费比例更低的池塘提供流动性例如WETH/USDC的大量流动性都在0.05%汇率等级的池子里,本质上“缠绕”了汇率竞争。 尾部水池大部分采用0.3%的手续费至1%的手续费因此,交易量虽小,但收入比例大于交易量比例。

uniswap上的交易集中在0.05%汇率类别,因为路由选择会选择最低汇率和最佳执行价格这个费率类的主流令牌流动性很好。 其中大部分来源于WETH/USDC 0.05%交易池。 在可选的4个费率类中,0.01%费率类比较特殊,是Dai官方的资金池然后铺设在Arrakis Finance上提供流动性激励。 其他3个费率等级时,

0.05%费率等级基本由WETH/USDC主导,交易量占77.1%。 此汇率类主要包括各种锚ETH/WBTC资产交易对,如稳定货币交易对、主流货币(WBTC,WETH )和稳定货币交易对以及WETH/cbETH交易对。

0.3%速率池相对分布均值、主要由各种主流令牌和Matic、Link、Uni等头部山寨货币交易对组成。

1%费率池由更长尾的资产构成,交易量比较分散。

从整体上看,主要资产的LP在手续费方面进行竞争,内卷在0.05%汇率水平的池子里争夺交易量,试图用量交换“fee”。 长尾资产波动率大、风险高,LP成本也在上升,所以多选择1%费率的池子不会以更低的费率竞争。

【最大交易池研究】

最近,CEX的暴雷频繁发生,链条上的Uniswap作为接近协议层的基础设施存在,其存在本身已经被所有用户所信任。 头部DEX持续维持稳定的交易量,根据交易量的手续费,DEX有比较稳定的TVL和流动性支持生态交易。 总体来看,Uniswap V3 WETH/USDC 0.05%池TVL相对稳定,是一个流动性更高的交易场景。

可以根据链上的数据区分机器人地址和实际的用户地址。 由于连锁交易的延迟发现一般价格发生在CEX上,然后通过各种机器人之间的套期保值来均衡DEX价格。 链条上也存在各种交易机器人。 真实用户比例是衡量链上交易活跃程度的重要指标。 照现在的行情这个池子的机器人交易量超过了85%。 该数据前360天的数据中,机器人交易量所占比例基本维持在60%。 可以看出,该数据确实与行情相关,在熊市环境下整体交易量有所回落同时,也伴随着连锁上真实用户占有率的大幅下降。 从

事务聚合器的角度来看,聚合器的占有率在行情好的时候显著上升,然后下降。 主要原因是,如果行情不好,交易量大部分来自套期保值和量化机器人,这些机器人直接与Uniswap池进行交互,一般很少通过聚合器进行操作。 从

taker方面来看,整体链上的情况相对悲观。 在行业寒冬,在整体交易量和TVL萎缩恶化的同时链上实际用户数量锐减,同时主要交易量回到了头平台。 从代币交易对情况看,主流代币交易比重回升,长尾资产处于“冷冻期”。

从整体上看,在剧烈变动的行情中、Uniswap v3上的交易量、活跃的真实用户减少,但流动性提供者依然活跃,DEX保持着良好的流动性。 而且,由于存在JIT流动性(支持大单交易的短期流动性)等因素,实际上整体的交易流动性更好。

但是,Uniswap V3的整体内容包括MEV攻击、滑坡、交易执行结果不确定等问题,以及不支持限价订单、钱包管理复杂性、手续费等用户体验问题。 这个问题的一部分不一定由底边DEX解决。 传统的金融市场也有两层结构。 用户不是直接在纳斯达克交易,而是通过证券公司交易。 证券公司是流量和资金的分发渠道。

【未来几何】? 从20家创新的DEX聚合器来看交易线路的未来图】

上半部分,根据数据研究了最头部的DEX - Ethereum上的Uniswap V3的整体情况这些数据只表示了DEX的现在和过去的一部分。 为了看到未来DEX发展的方向,我们整理了20个DEX在产品方和市场方面的近期发展情况,从他们的产品设计和叙事诗来看,

1.多公链生态CL-AMM DEX的出现,以及由此而来的市专业化

,既是对旧DEX原有流动性引入方式的技术升级,也是新DEX,都采用集中流动性模式,流动性提供者可以在定制的价位提供流动性。 另外,还有以Algebra为代表的技术提供商,帮助DEX升级(Quickswap V3由Algebra提供基础技术实现)。

dex的开放性和无序许可性传统上只有商业专家才能参与的流动性提供业务让普通大众参与,实现“人人商业”。 流动性开采也是一种全新的权益分配方式。 Uniswap V2的全区间流动性操作简单流动性开采等DeFi模块也容易重叠。 但实际上,大多数流动性提供者总体上是亏损的。 Uniswap V3的集中流动性出现,流动性的提供变得更加复杂和专业化。 许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和传统订单盒完全不同的数学计算和特性预计将来会有更多的市队专注于通过集中流动性DEX提供专业的流动性服务。

目前,主要专业领域市场集中于大类币种,长尾币种考虑的是仓位调整的复杂性,难以实现对流动性提供者的激励,一般采用V2全区间流动性耦合流动性开采方式。 未来,考虑集中流动性的效率性,结合链上原生交易的需求,天然需要链上交易场景,如GameFi等。围绕长尾币种的集中流动性服务方案将逐步成熟。

2.2C趋势明显,追赶流量,用户体验升级

头戴式DEX集中在流量端进行升级,移动端和web端用户。 其中,Uniswap在收购了NFT赛道的NFT聚合市场Genie后,整合了Sudoswap,实现了web端APP的升级。 DoDo正在推进大规模的落地APP应用,同时在Web3和传统流量入口推广,实现Gasless交易和限价单功能,捕获更多用户。 此外,Sushiswap实现了Gasless的限价交易、Solana生态的DEX、Chainge等多链钱包主要推Mobile端。

在交易用户体验方面,专业接近CEX。 Uniswap、Pancakeswap等最近也发布了价格图表,可以摆脱用户追加使用k线工具的麻烦。 在Maker端,几乎所有区间流动性的DEX都提供Zap功能,一键交换流动性。

3.混合AMM RFQ LOB

AMM在适应链上复杂环境的同时,还带来交易结果不确定、易滑、易受MEV等多种形式的攻击等问题为了减少MEV等的影响,从网络层面到协议层面有很多方案和尝试,但很难贯彻。

限价订单可以避免类似AMM的问题,但传统的限价订单存在飞跑交易问题目前,几乎所有的聚合器都采用了中心化的限价订单,仍然存在这样的问题。

此外,Binance最近上线的Hashflow、0x的Matcha以及一级市场上出现了很多项目,并采用了RFQ机制、用户提出交易需求,平台通过预言机或市场经营者在链下向用户提供报价,然后在链上实现原子交换,没有滑坡等问题,带来交易的确定性。 但是,通过这样的机制无法发现价格,价格发现的机制依赖于预言机等的价格输入本质上GMX也是这种类型。 [ xy 002 ] [ xy001 ]4.基于dex的金融产品、交易平台的流动性以打包销售

Uniswap V3为代表的集中流动性是一种非常灵活的资产可用于模拟其他衍生品的效果。 例如,在现有价格下在区间铺设流动性,持有等价实物,可以实现期权的模拟。 以及传统CEX提供的双重货币商品、低价格、高价格战略本质上是采用一定的市场战略为用户提供利润。 DEX的LP Token实现了完全相同的产品,提供了同等水平的收益率。 这种产品本质上是将用户资金按照一定的策略引入集中流动性DEX上的LP、获得手续费收入,最后按照约定规则结算,在满足用户特定需求的同时实现DEX流动性增长,是一种双赢的策略。

推荐阅读

-

红枣会(红枣会过敏吗)

2023-04-15

许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和...

-

北京市如何计算缴纳社保基数(北京社保基数计算公式)

2023-04-15

许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和...

-

泸州宝光药业集团有限公司(泸州市宝光药业有限公司)

2023-04-15

许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和...

-

中国元宇宙(元宇宙在中国开辟全新领域)

2023-04-15

许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和...

-

15年8月份上海公司牌照

2023-04-15

许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和...

-

中国建设银行苏州分行(中国建设银行苏州分行待遇)

2023-04-15

许多生态近来大量出现集中流动性设计DEX,考虑链上特殊环境(包括交易确认延迟、MEV、手续费机制、滑块等)、AMM模式和...