股份制商业银行和城市商业银行(东莞银行)

日期:2023年05月09日 16:08 浏览量:3

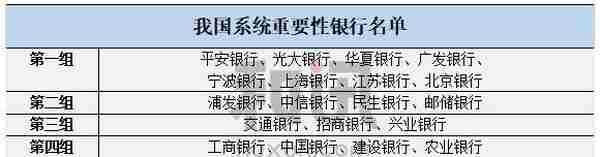

10月15日,央行、银保监会发布我国系统重要性银行名单,评估认定了19家国内系统重要性银行,包括6家国有商业银行、9家股份制商业银行和4家城市商业银行。按系统重要性得分从低到高分为五组。

第一组8家,包括平安银行、中国光大银行、华夏银行、广发银行、宁波银行、上海银行、江苏银行、北京银行;

第二组4家,包括浦发银行、中信银行、中国民生银行、中国邮政储蓄银行;

第三组3家,包括交通银行、招商银行、兴业银行;

第四组4家,包括中国工商银行、中国银行、中国建设银行、中国农业银行;

第五组暂无银行进入。

分为五组的系统重要性银行分别适用0.25%、0.5%、0.75%、1%和1.5%的附加资本要求,附加杠杆率为附加资本的50%,分别为0.125%、0.25%、0.375%、0.5%和0.75%。不同组别系统重要性银行在恢复与处置计划、信息报送与披露、公司治理等方面的要求是相同的。

同日,央行、银保监会发布《系统重要性银行附加监管规定(试行)》(以下简称《附加监管规定》)。《附加监管规定》共五章二十二条,包括总则、附加监管要求、恢复与处置计划、审慎监管和附则。

实际上,对我国系统重要性银行实施附加监管,对促进系统重要性银行稳健经营和健康发展有重要意义。根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期。入选的系统重要性银行均满足附加资本要求,无需立即补充资本,不会影响信贷供给能力。

同时,《附加监管规定》对系统重要性银行的资本管理能力提出了更高要求,要求建立资本内在约束机制,提高资本内生积累能力,切实发挥资本对业务发展的指导和约束作用。

值得一提的是,《附加监管规定》指出,系统重要性银行在满足最低资本要求、储备资本和逆周期资本要求基础上,还应满足一定的附加资本要求,由核心一级资本满足。系统重要性银行应拥有充足的资本和债务工具,增强总损失吸收能力,在经营困难时能够通过减记或转股的方式吸收损失,实现有序处置。

《附加监管规定》表示,若银行同时被认定为我国系统重要性银行和全球系统重要性银行,附加资本要求不叠加,采用二者孰高原则确定。

银行应在进入系统重要性银行名单或者系统重要性得分变化导致组别上升后,在经过一个完整自然年度后的1月1日满足附加资本要求。若银行退出系统重要性银行名单或者系统重要性得分变化导致组别下降,立即适用新的资本要求。

后续,人民银行、银保监会将结合监测分析和压力测试情况,基于对系统性金融风险的判断,完善监管指标设计,对系统重要性银行提出差异化的要求,推动系统重要性银行保持充足的损失吸收能力。附加监管要求不影响现有宏观审慎评估(MPA)规定的实施。

推荐阅读

-

铜陵平安保险公司电话,铜陵平安保险电话号码

2023-05-09

根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期

-

武宣新华保险公司电话(武宣新华保险公司电话号码)

2023-05-09

根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期

-

新华保险公司理念图(新华保险公司文化理念)

2023-05-09

根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期

-

投资全牌照的保险公司,投资全牌照的保险公司有哪些

2023-05-09

根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期

-

吸烟肺癌保险公司是否?吸烟肺癌保险公司是否报销

2023-05-09

根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期

-

无责任 保险公司 无责任保险公司赔吗

2023-05-09

根据《附加监管规定》,系统重要性银行的附加资本要求在0.25%到1%之间,监管力度符合市场预期