p2p小额投资理财信托(小额理财信托公司)

日期:2023年04月26日 14:48 浏览量:1

图片来源@视觉中国

文 | 消金界

近日,消金界了解到,前期平安消费金融的筹备工作基本已完成,高管大多来自平安普惠和陆金所。

此外,平安消金将提供纯线上的贷款产品,这也秉承了平安集团一直以来的“金融科技”基因。

至此,陆金所已经由曾经最大的P2P网贷平台,逐步转化为包括财富管理和个人借款在内的综合性金融服务平台,旗下包括平安消金、平安普惠、陆金所科技(现已更名为“未鲲科技”)、前交所等在内一系列平台。

这为其在资本市场的下一步动作做好了铺垫。

转型助贷,为银行存款、理财、贷款业务引流

陆金所,全称上海陆家嘴国际金融资产交易市场股份有限公司,2011年9月在上海注册成立,注册资金8.37亿元。

作为中国最大的P2P网贷平台,自从监管加强对P2P网贷的管制以来,陆金所就在一步步“去P2P化”。包括陆金所、拍拍贷等在内的头部平台,纷纷转型类助贷业务,加码机构间合作。

此前消金界曾报道,全面剥离P2P后的陆金所,主要给银行存款产品、理财产品做导流与代销。

一位民营银行内部人士向消金界表示,“陆金所和京东金融的引流效果不相上下,但是陆金所要收千分之六的手续费,京东金融只收取千分之二到千分之三的费用。”

此外,消金界发现,陆金所还为渤海银行、南京银行、新网银行、马上金融以及中原消费金融提供导流服务。

其中一个合作方表示,陆金所采取分润模式,按照实际利息的20%收取费用。具体来说,服务费比例根据不良系数进行调整,不良率超过4.5%,则不收费。

消金界曾报道,京东金融为持牌消金提供“流量+风控”服务,收取总息费的30%-35%。这样看来,陆金所仅提供“导流”服务,似乎并不划算。

对于陆金所来说,转型助贷,实属“薄利”,很可能是“醉翁之意不在酒”。依托平安集团的背景,陆金所更想自己布局消费金融,同时发力高端财富管理。

发力高端财富管理,推出“P2P版”信托

除了转型助贷,陆金所将自己定位为“投资理财平台”,在产品结构调整方面,重点布局财富管理业务。

2017年底,上海陆金所资产管理有限公司更名为“上海陆金所基金销售有限公司”,提供包括银行理财、公募基金、私募基金、资管计划等在内的一系列财富管理服务。

根据财报,在财富管理领域,截至2019年末,陆金所控股客户资产管理规模为3468.56亿元,其中财富管理交易规模为1.04万亿元,标准产品客户资产管理规模为1783.28亿元。

值得一提的是,2019年,其B端合作客户资产管理规模由2018年的74.09亿元增至2019年的652.25亿元,增幅高达780.3%。

财报指出,B端合作指财富管理客户在合作的金融机构,通过陆金所控股科技赋能系统投资产生的资产余额。

2019年,陆金所控股通过加大与银行、信托公司等机构的深度合作,与300多家机构建立了资产端合作。

尽管声称“去P2P ”,但是在B端业务上,我们仍然发现了传统网贷的一些玩法。

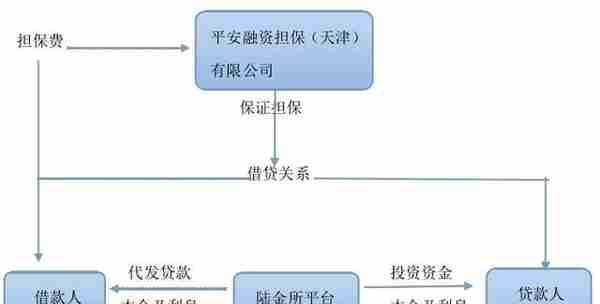

比如,消金界发现,近期陆金所和五矿信托合作,于2020年3月4日成立“五矿信托-恒信长宜50号-平盈15号集合资金信托计划”。该信托计划仅在陆金所平台进行销售。

公开信息显示,信托总规模不超过5亿元,信托期限不超过40个月。信托资金用于平安普惠融资担保有限公司推荐的符合贷款标准的个人发放无抵押消费贷。最终通过底层借款人还本付息实现退出。

此外,该信托计划采用滚动募集的方式,由平安财险对借款本息进行100%投保,投资者6个月即可进行债权转让。

知情人士对此表示,“这是P2P网贷业务新瓶装旧酒,产品结构以及主导都是陆金所,五矿信托只是走个通道。”

事实上,引入担保机构、债权转让等,这些都有此前陆金所安e系列产品的影子。

根据财报,在客群选择方面,陆金所控股主要锁定中产阶层,目前平台上超过一半的客户资产,来自于资产规模大于50万元的客户群体,平台实现了向1250万活跃投资客户提供7000多种产品及个性化的金融服务。

由传统的P2P网贷业务,一步步转战高端理财市场,这正是陆金所的转型规划。

剥离资产端,平安普惠与平安消金差异化经营

早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融业务和重金所业务的重组,形成旗下陆金所、重金所、前交所、普惠金融“三所一惠”布局,全面布局财富管理、机构间交易和消费金融领域。

2019年7月,陆金所正式宣布退出P2P业务,全面转型消费金融。

2020年4月9日,上海银保监局官网显示,平安消费金融有限公司(下称“平安消金”)获批开业。

在平安消金的股东结构中,中国平安保险(集团)股份有限公司出资15亿元,持股比例为30%。此外,陆金所控股持有平安消金70%的股份,旗下的融熠有限公司、未鲲(上海)科技服务有限公司、锦炯(深圳)科技服务有限公司,分别持股28%、27%、15%。

根据中国平安财报,在个人借款领域,2019年,陆金所控股管理贷款余额达到4622亿元,较年初增长23.3%。这一数字,是所有持牌消金贷款余额之和。

在陆金所的光环笼罩下,平安消金也被业内一致认为是“含着金钥匙出生”。

消金界了解到,平安消金则配合平安财产保险股份有限公司(下称“平安产险”),承接陆金所业务,加快陆金所网贷业务整体转型。

目前平安消金前期的筹备工作基本完成,筹备组核心人员大部分来自平安普惠和陆金所。

根据媒体报道,平安消金董事长陈东起为平安普惠常务副总经理、首席销售官,平安消金董事、总经理倪荣庆为平安普惠总经理助理、首席产品官。

此外,平安消金的首席财务官、首席产品官、首席风控官、首席运营官等均来自于平安普惠。

在具体的业务层面,二者最大的差别在于客户渠道。平安普惠定位为小微企业客群,平安消金将瞄准C端用户。

此前在中国平安发布的公告中称,公司拟合资设立全国性的科技型消费金融公司。来自平安消金内部的员工则向消金界表示,平安消金将提供纯线上的借贷服务,这也符合平安集团深入持续推进“金融+科技”、“金融+生态”战略转型。

至此,陆金所的消费金融业务已经形成平安普惠与平安消金两权分立的局面。而平安消金的开业,这也被业内普遍认为是“IPO将近”。

事实上,自陆金所成立至今,就屡次传出要IPO的消息。

2019年3月初,根据平安集团2018年财报,陆金所完成了C轮融资,投后估值达到394亿美元。

同一时期,中国平安联席CEO陈心颖表示,陆金所会根据自身业务发展需要及市场情况做好资本规划。

将资产端剥离给平安普惠和平安消金之后,陆金所的上市之路能否加快?一切还有待市场给出答案。

推荐阅读

-

股票股份股票价格是多少(股份的价格怎么算)

2023-04-26

剥离资产端,平安普惠与平安消金差异化经营早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融...

-

白带豆腐渣状图片(女生下面白色豆腐渣可自愈吗)

2023-04-26

剥离资产端,平安普惠与平安消金差异化经营早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融...

-

新西兰图片(新西兰图片国旗)

2023-04-26

剥离资产端,平安普惠与平安消金差异化经营早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融...

-

城市向银行贷款(地方银行贷款是不是比较简单)

2023-04-26

剥离资产端,平安普惠与平安消金差异化经营早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融...

-

社保报销免赔额多少(社保报销免赔额多少可以报销)

2023-04-26

剥离资产端,平安普惠与平安消金差异化经营早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融...

-

德国房产投资(德国 房地产)

2023-04-26

剥离资产端,平安普惠与平安消金差异化经营早在2016年3月,平安集团在其年报中显示,2016年陆金所控股完成了对普惠金融...