中国工商银行2011投资报告(中国工商银行2011投资报告全文)

日期:2023年04月26日 13:00 浏览量:1

(报告出品方/作者:国信证券,陈俊良、王剑、田维韦)

1 银行资产质量历史回顾:压力最大时刻已过

上市银行信贷结构大调整,向低风险行业倾斜

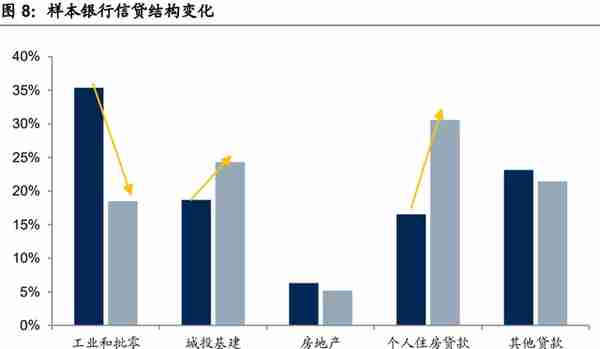

银行信贷投向主要是制造业、房地产、基建三大领域。我们知道,2009 年“四 万亿”之后,我国经济迎来一轮比较快速的增长,2010 年 GDP 增速出现一个 小高峰。从彼时样本银行信贷投向来看,银行的信贷主要投向三大领域:

(1) 工业及服务于工业流通环节的批发零售业是银行最大的信贷投向,其中制造业 是核心领域,这与我国的整体产业结构是吻合的;

(2)涉房贷款,即房地产对 公贷款及个人住房贷款,是第二大贷款投向;

(3)城投基建贷款也是重要的贷 款投向,包括交运仓储、水利环境、租赁商服等。这实际上对应了固定资产投 资的三大领域:制造业、房地产、基建,这三个领域的变化对银行经营有很大 影响。为了更好地利用银行分行业贷款投向数据,我们此处选取六家规模较大 的样本银行(工商银行、建设银行、农业银行、招商银行、中信银行、浦发银 行)汇总的细项数据进行展示。

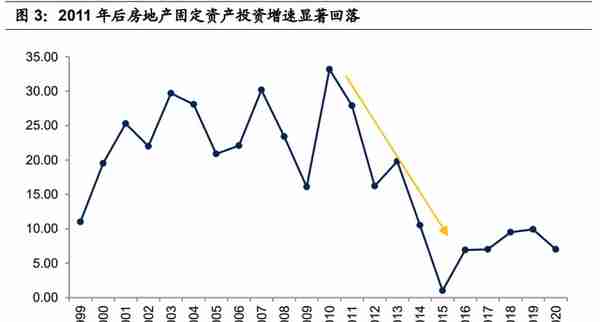

2011 年是银行资产质量问题爆发的起点。2010 年左右房地产政策逐渐收紧, 且央行连续提高存款准备金率,收紧货币政策。2011 年开始,房地产调控效果 逐渐显现,我国房地产行业的固定资产投资增速显著回落。而且与之前增速在 高位区间摆动不同,这次房地产固定资产增速下了一个台阶,2014 年之后就一 直维持在 10%不到的水平。众所周知,房地产行业对经济的影响非常强。房地 产行业投资增速的回落导致宏观经济的总需求受到影响,制造业产能过剩问题 开始显露。从数据来看,南华工业品指数自 2011 年之后迎来一轮持续多年的下 跌。产能过剩引起工业品价格下跌,再叠加前期经济刺激使的很多企业负债水 平过高,导致 2011 年之后工业企业利润恶化、偿债能力大幅降低,成为当前银 行资产质量问题的起点。

工业企业利润的恶化与银行信贷结构变化高度关联。一方面工业和批零行业风 险暴露影响银行信贷供给意愿,另一方面工业企业利润恶化、投资意愿降低, 有效信贷需求也的确不足。样本银行投向工业和批零行业的贷款占比从 2012 年之前的 35%左右降至 2021 年中的 18%,减少了接近一半。

从工业和批零行业腾出的贷款占比投向了个人住房贷款和城投基建贷款,即从 企业部门向居民部门和政府部门(或显性或隐性)转移。对比样本银行 2012 年和 2021 年中的信贷结构,可以发现主要有两大变化:一是转向个人住房贷 款,即杠杆从企业部门转移到了居民部门;二是城投基建类贷款占比也有一定 提升,大致上对应地方政府隐性债务的增加,即杠杆从企业部门转移到了政府 部门。而个人住房贷款一般有房子作为抵押,风险非常低;城投基建类贷款多 为公用事业企业或政府相关贷款,风险也很低。也就是说,或主动或被动地, 银行将贷款从高风险行业转移到了低风险行业。

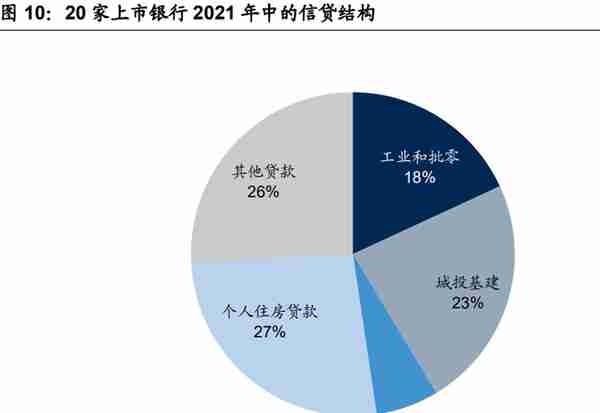

我们前面选取的样本银行中,大行比例偏高,因此其信贷结构变化与全行业可 能存在一定偏差,但主要结论是可靠的。从银行业整体情况的经验判断来看, 中小银行也在减少制造业等行业的贷款投放比例,而加大城投类贷款投放比例, 或增加信用卡、消费贷等个人贷款投放比例。比如上市城商行对公贷款的第一 大行业在 2012 年和 2020 年发生了几乎是整齐划一的调整,这显然不是银行们 坐在一起商量好的,而是在经济规律的作用下发生的市场化行为。实际上,我 们使用 20 家上市银行信贷结构数据观察,可以看到,2021 年银行信贷主要投 向基本也是以个人住房贷款和城投基建为主。

银行资产质量压力最大的时刻已过

前述信贷结构的调整对银行资产质量产生正面影响。投向高风险行业的贷款占 比降低,使得银行整体信贷风险下降,这就是为什么 2018~2020 年工业企业利 润再度大幅恶化,甚至在疫情影响下,银行资产质量表现仍好于 2015 年。

往后看,随着房地产贷款风险上升、房地产贷款监管收紧以及地方政府隐性债 务监管加强,房地产、城投基建领域的信贷投放会受到影响;而近几年工业和 批零行业不断出清、不良率持续降低,风险已经充分释放。在信贷需求结构发 生变化的情况下,银行信贷结构可能会有所调整,即适度增加制造业等领域的 信贷投放。但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转换为贷款, 可能表现为资产增速回落而非贷款增速回落),而很难导致银行信贷结构出现大幅变化。基于这一判断,从信贷结构更为优化的角度而言,我们预计未来几年 银行整体资产质量风险仍将低于上一轮峰值(即 2015 年左右)水平,银行资 产质量压力最大的时刻已经过去。我们认为这相当于银行以规模换质量,也符 合银行的理性选择。

2 房地产贷款风险增加,但测算显示影响可控

近期市场对于房地产行业风险影响银行资产质量的担忧也在增加。近两年来,工业与批零行业的不良率持续降低,但房地产行业违约风险增加,房地产对公 贷款不良率持续提升。银行对房地产行业的贷款有两点需要注意:一是与上一 轮不良爆发不同,近年来房地产公司本身风险增加,房地产行业对银行资产质 量的直接影响更为显著;二是银行对房地产行业的风险暴露不仅限于贷款,还 有金融投资。

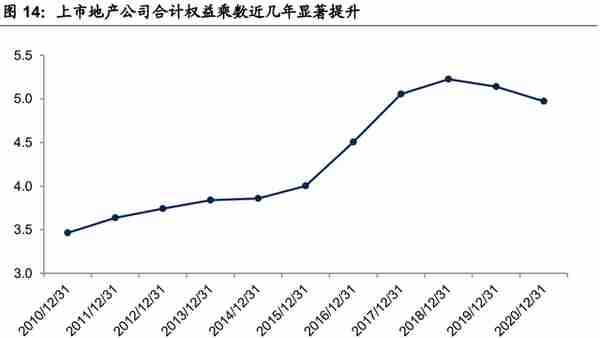

一方面,近年来房地产公司本身风险增加,房地产行业对银行资产质量的直接 影响更为显著。从银行不良贷款率的行业分布来看,上一轮调控期间房地产对 公贷款的不良率是降低的,而近两年房地产对公贷款的不良率提升很明显,这 主要是因为房地产公司在 2016-2017 年期间大幅加杠杆,行业风险增加。

另一方面,与工业和批零行业不同,银行对房地产行业的对公敞口有相当一部 分是通过金融投资而不是贷款实现。以招商银行为例,其 2021 年中报披露的 房地产风险敞口 6438 亿元,其中表内贷款投放 3323 亿元,仅占 52%。

不过我们认为,尽管房地产风险加大,但考虑到工业及批零行业风险敞口降低, 银行整体风险预计不会超过 2015 年,我们无需过度悲观。目前我们并不清楚 银行对房地产行业的整体融资情况,暂时按表内贷款和非信贷各占一半来看, 那么银行对房地产行业的风险敞口可能占贷款总额的约 13%。进一步假设房地 产行业风险变得跟工业与批零一样高,那么上市银行高风险行业贷款(即当前 的工业与批零和房地产对公贷款合计)占比约为 31%,与 2014 年高风险行业 贷款(即彼时的工业与批零行业贷款)占比基本接近。也就是说,最坏的情况 就是行业重蹈 2014~2015 年的覆辙。此外,我们使用 2015 年不良生成率作为分母,测算了“信贷成本率/2015 年不良生成率”指标, 结果显示近几年拨备计提力度足以应对 2015 年那样的资产质量冲击,影响可 控。

3 资产质量边际变化:第二轮边际改善进行中

工业企业偿债能力回升,上市银行资产质量边际改善

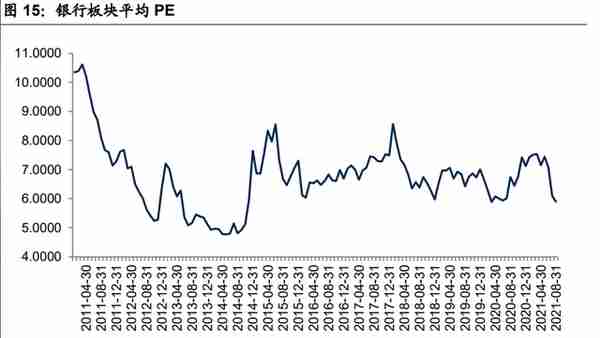

银行的资产质量大约自 2012 年以来下行,但并不是一直恶化,中间也有波动。 近十年以来,银行的资产质量经历过两次好转:一次是 2016~2017 年“供给侧 改革”期间,银行的资产质量出现了小幅改善,第二次是 2021 年以来银行的 资产质量再度改善。

需要说明的是,这种改善是边际上的改善,而不是银行资产质量问题消失,因 此银行资产质量的这种改善与我们日常所听到的“宏观经济仍有下行压力”“银 行经营的外部压力仍然较大”等并不矛盾。从不良生成率来看,2016~2017 年 期间银行不良生成率回落,但相比 2012 年之前仍处于很高水平,即银行资产 质量压力一直都很大,但确实也会有边际改善。

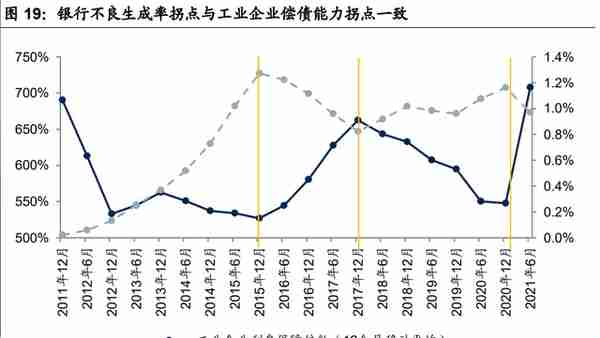

有两方面因素会影响银行资产质量:一是前文所讲的调整信贷结构,将贷款从 高风险行业向低风险行业倾斜,可以提高整体贷款质量;二是宏观经济波动所 引起的借款人偿债能力变化。从银行不良贷款的构成来看,工业及批零行业是 风险最大的大类行业,而这些贷款质量的变化,本质上取决于借款人偿债能力 的变化,于是我们会看到一个直接的现象:工业企业偿债能力的变化与银行整 体不良生成率的拐点一致。由于计算工业企业偿债能力所需要的数据是按月披 露,因此我们之前也一直通过跟踪该指标来预判中报、年报银行资产质量的变 化情况。该指标今年以来持续改善,目前仍在改善当中。

工业企业偿债能力变化的主要驱动因素主要是工业品价格,因此工业品价格对 银行的资产质量有很大影响,PPI、大宗商品价格的变化等有助于我们判断银行 的资产质量情况。今年上半年上市银行不良生成率同比明显回落,与大宗商品 价格上行、工业企业偿债能力回升不无关系。

资产质量分化:上市银行好于非上市银行

很多投资者有这样的疑惑:近几年 GDP 增速持续回落,而且还有疫情影响,但 银行的资产质量还能有改善,跟直觉不符,上市银行的数据可靠吗?实际上, 虽然银行的不良贷款有调节空间,但近几年监管部门对银行不良贷款确认的要 求变得反而更加严格,银行报表的真实性程度更高了,银行披露的数据整体而 言是可靠的。而之所以会有这种宏观经济下行压力大但银行资产质量还在改善 的情况出现,我们认为主要是跟样本偏误有关——我们日常关注的都是上市银 行,它们一般是大中型银行。

具体来讲,前述工业企业偿债能力的改善是结构性的。近几年大中型企业偿债 能力改善更加显著,他们往往是大中型银行的客户,因此以上市银行为代表的 大中型银行资产质量改善明显。但大量未上市的中小型银行服务于中小企业或 微型企业,其客户的偿债能力可能没有改善或改善幅度不大(这可能是“供给 侧改革”的结果),相应地,这些银行的资产质量也没有明显改善。

4 “净表计划”降低潜在不良,拨备更加充足

近几年上市银行对不良贷款进行了大规模的确认和处置,使得上市银行资产质 量的潜在风险降低,拨备也更加充足。具体来看:

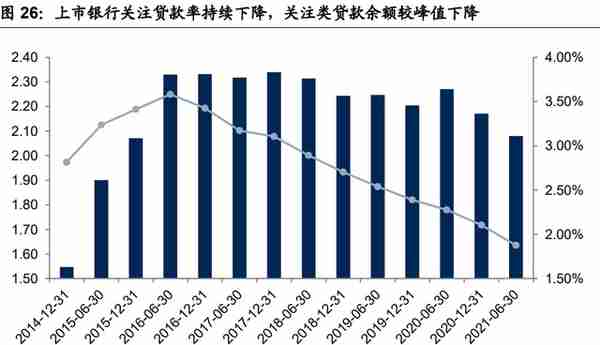

一是持续的“净表计划”使得潜在风险减少,报表更加干净。如前文所述,近 几年在监管要求下,银行加大不良贷款确认和处置力度,将大量潜在不良贷款 确认为不良,存量风险大幅出清,报表更加干净、可靠。从数据来看,体现为 关注贷款率持续降低以及关注类贷款余额下降、逾期率持续降低以及逾期贷款 总额较峰值下降;

二是非信贷资产大幅计提拨备,非信贷风险充分暴露;

三是上市银行拨备计提力度明显高于 2015 年,且整体超额计提。在拨备计提 力度增加的情况下,不良贷款的预期损失也能充分反映在利润表中,降低了未 来业绩的不确定性。从财务指标来看,上市银行整体拨备覆盖率、拨贷比也明 显提升。

5 风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策 宽松对净息差的负面影响、经济下行导致不良贷款增加等。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

推荐阅读

-

美元和中国人民币汇率(美元与中国汇率)

2023-04-26

但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转...

-

社保激费基数包括(社保的激纳基数有什么用)

2023-04-26

但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转...

-

四川信托股权拍卖(四川信托股权拍卖公告)

2023-04-26

但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转...

-

建行信用卡龙卡visa(建行信用卡龙卡为什么有两张)

2023-04-26

但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转...

-

银行承兑汇票贴现天数怎么算(银行承兑汇票的贴现期限)

2023-04-26

但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转...

-

格力电器股票十年行情(格力电器股票十年行情走势图)

2023-04-26

但当前工业和批零行业的整体风险仍然远高于其他行业,因此我们 预计更可能的结果是导致银行整体信贷增速回落(考虑到部分非标转...