信用卡和汇付相结合的结算方式(向信用卡汇款算还款吗)

日期:2023年05月17日 17:34 浏览量:3

作者: 麻袋研究院

6月15日,第三方支付服务提供商汇付天下股份有限公司(以下简称“汇付天下”)在港交所正式挂牌交易,两日跌幅13.6%。

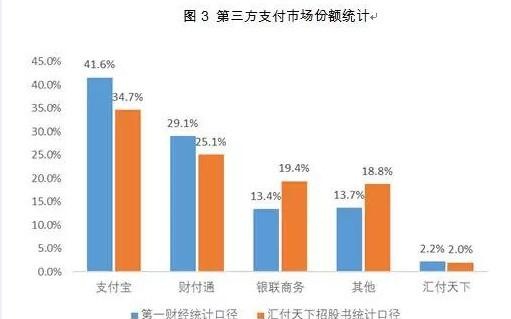

此外,据玛丽·米克尔的《2018年互联网趋势报告》显示,中国移动支付领域两大巨头支付宝和财付通的市场份额合计高达 92%,剩下8%的市场份额将由其他241家第三方支付机构共享,第三方支付领域寡头竞争格局初步形成。面对如此严峻的市场竞争环境,汇付天下如何突围?

1.汇付天下简介

汇付天下成立于2006年,主要业务领域为支付服务和金融科技服务,于2010年成为首家获得证监会批准开展基金销售支付结算业务的支付公司,2011年成为首批获得央行支付业务牌照的公司。

据招股书披露,汇付天下此次全球发售2.25亿股其中香港发售10%,国际发售90%,招股价7.5港元/股,,募集金额16.87亿港元,所得款项主要用于技术研发、战略投资、偿还银行借款、渠道拓展、人才招募及培养等,具体用途如表1所示。

2. 第三方支付行业简介

(1) 第三方支付发展历史

麻袋研究院认为,第三方支付服务是指具备一定实力和信誉保障的非银行信用中介,为其客户与客户之间提供的支付处理及结算服务的支付模式,主要可分为POS支付、互联网支付、移动支付和跨境支付四类。诞生于1999年的首信易支付成为该行业最早吃“螃蟹”的企业。自诞生19年以来,中国的第三方支付行业大概经历了三个阶段:

第一阶段(1999~2004)主要是以中国银联通过组建银行间清算系统,构建的POS机物理网络,解决了交易过程中的信任问题。此阶段由于第三方支付还处于早期发展阶段,其影响力和覆盖范围均有限,因此也没有相关政策措施出台。

第二阶段(2005~2013)淘宝、京东等电子商务平台的发展壮大,以支付宝和财付通为代表的众多第三方支付服务平台以其便捷性和安全性迅速崛起,第三方支付行业进入持续稳定的“黄金”增长期。这一时期,第三方支付行业发展极其迅猛并形成一定规模,对银行等传统货币支付机构造成了较大冲击,同时行业内部竞争激烈。因此,国务院及相关部门陆续发布了一系列相关政策措施用于规范电子商务市场的发展和网上支付环境建设。

第三阶段(2014~目前)扫码支付普及,无现金社会开始全球推广。自2014年起,银行卡取现规模开始逐年下降,第三方支付逐步代替现金支付。财付通依靠微信、QQ强大的社交属性,在2014年后开始发力,逐步拉近与支付宝的距离,并于2017年市场份额达到40%左右,形成双寡头竞争格局。与此同时,央行发布一系列相关法律法规规范第三方支付行业的发展,第三方支付机构在移动支付体系中作为补充者的角色被政府定位。这一时期,国内第三方支付市场趋于成熟,用户规模趋于稳定,增速开始减缓。

但是,国外市场开始发力。据阿里巴巴财报显示,截至2018年3月31日,支付宝与其全球合资伙伴一起在全球为约8.7亿年活跃用户提供服务,其中海外客户超过2亿。

(2) 第三方支付行业发展现状

中国第三方支付的参与者主要包括中国人民银行、中国银联、非银行支付机构网络支付清算平台(网联)、商业银行、第三方支付服务商及其客户。第三方支付行业过去几年增长迅速,在监管部门的规范下,由野蛮生长的状态趋于合规持牌经营。

据汇付天下招股书披露,2017年,第三方支付交易量合计约为152.9万亿元,其中移动支付占比63.9%,而2012年移动支付仅占支付交易量的4.8%。随着用户支付习惯的培养和支付场景的渗透,预计移动支付将以39.4%的复合增长率增长,并于2021年达到人民币368.8万亿元。

麻袋研究院认为,中国第三方支付市场快速增长的驱动因素主要有以下四点:(1)消费者支付习惯的培养和改变;(2)支付技术的进步和支付场景的不断丰富;(3)智能手机用户和线下小微商户的持续增长;(4)更加积极主动的政府监管等。目前来看,第三方支付行业的发展主要呈现出以下特点:

1)牌照发放区域分布极不平衡。据亿欧网统计,截止2018年1月,央行共计发放271张支付牌照,其中被注销28张,市场剩余243张。持牌经营机构分布在北上广深、江苏、浙江和山东的第三方支付平台占总机构数的70%以上,区域分布极不平衡。

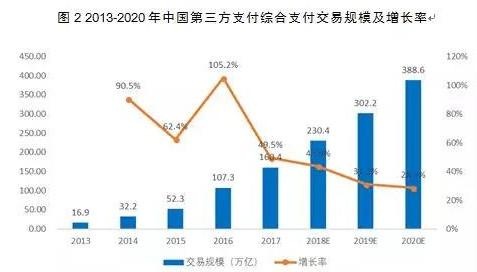

2)交易规模稳定增长,增速开始放缓。据艾瑞咨询数据,2016年、2017年中国第三方支付综合支付交易规模分别为107.3万亿和160.4万亿,增长率分别为105.2%和49.5%。预计未来三年交易规模稳定增长,但随着用户和资本对行业推动的边际效应递减,增长率会逐步放缓。

3)寡头竞争格局初步形成,马太效应明显。支付宝和财付通分别凭借其领先的电子商务平台和社交属性,获得较多用户青睐,加之两家支付巨头开始积极布局B端市场和境外支付领域。同时,中国银联携手各家商业银行,凭借其特殊的背景优势,共同推出“云闪付APP”,积极布局移动支付领域。目前来看, 整个第三方支付行业未来可能产生强者越强,弱者越弱的“马太效应”。据汇付天下招股书披露,支付宝和财付通二者市场规模合计达59.8%,第一财经统计的两家市场规模合计70.9%,移动支付领域市场份额更是高达90%。

4)穿透式强监管将继续、第三方支付牌照成稀缺资源。今年以来,超范围经营跨境支付业务、未按规定审核客户身份信息、变造银行卡信息、为无证机构提供交易接口、备付金管理不规范等涉嫌违规问题遭到央行重罚。据支付圈数据显示,仅2017年央行对第三方支付平台共开出罚单109张,累计金额2819.8万元。截至目前,注销第三方支付牌照28张,其中2017年注销20张。与此同时,央行于2016年8月宣布 “一段时期内原则上不再批设新的第三方支付机构”。这让第三方支付牌照变成稀缺资源,并购价格持续飙升。一张拥有“全牌照”(互联网支付、预付卡发行与受理、移动电话支付、固定电话支付、银行卡收单)的第三方支付机构,收购叫价高达人民币30亿元。

3. 汇付天下主营业务介绍

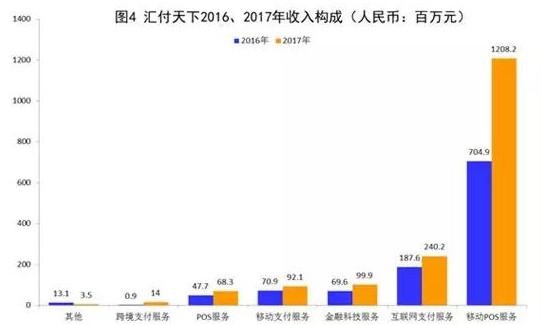

汇付天下主营业务主要是移动POS服务和互联网支付服务,收入合计14.48亿,占总收入的83.9%。其中,来自移动POS服务的收入由2016年的人民币7.05亿元增至2017年的人民币12.08亿元,主要是得益于小微商户客户的大幅增加及移动POS支付渗透率和市场接受度的提高。互联网支付服务收入由2016年1.88亿元增加至2017年的2.4亿元,主要是针对特定垂直行业的企业,向其提供定制化行业解决方案,使企业能够通过互联网进行付款。

此外,通过加强与ISO和SaaS提供商的合作以及POS服务费率的上升,汇付天下2017年来自金融科技服务、POS服务、移动支付和跨境支付的收入分别为人民币9990万元、6830万元、 9210万元和1400万元,其中金融科技服务主要包括:金融科技SaaS(账户管理服务、技术运营支持及风险管理服务)及数据驱动的增值服务。

4. 汇付天下财务分析

(1)销售成本大于营业收入增长幅度

2017年12月31日,汇付天下支付交易量首次突破万亿大关,达到人民币1.14万亿。从收入呈列表来看,汇付天下2015—2017年收入分别为5.56亿、10.95亿及17.26亿元,增幅分别为97%与57.7%。支付服务收入占比由2015年的86.2%增至2017年的94.0%,其中移动POS服务贡献率最大,占支付服务收入70.0%,主要原因是小微商户客户由2016年的160万家增至2017年的580万家。

值得注意,2015年至2017年,金融科技服务为其产生的收入持续增长分别为7470万、6960万和9990万,但对总收入的贡献持续下降,分别为13.4%、6.4%和5.8%。

从销售成本来看,2015至2017年汇付天下销售成本分别为2.98亿、6.31亿及11.59亿,增幅分别为112%与84%。值得注意的是,销售成本的增长幅度大于营业收入增长幅度。据招股书披露,销售成本增长的主要原因是移动POS客户支付交易量和支付终端折旧的大幅增加。

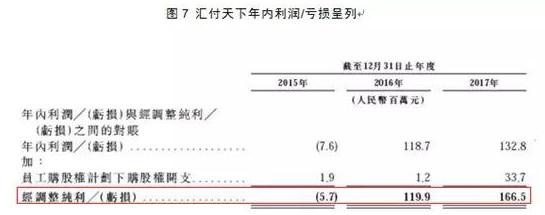

(2)单个小微商户年净利润仅28.8元

从披露的利润呈列表来看,汇付天下于2016年成功扭亏为盈,净利润为1.2亿元,增幅高达2204%;2017年净利润1.67亿元,增幅38.9%。因为汇付天下主要布局于B端小微商户,不妨合理假设汇付天下的利润构成全部来自于其580万小微商户客户,单个小微商户一年给汇付天下贡献的净利润只有28.8元。由此可见该行业在支付宝和财付通双寡头竞争格局背景下,竞争不可谓不惨烈。

5. 汇付天下竞争性分析

(1)针对B端客户

支付宝、财付通的业务模式主要利用其强大的线上流量资源、品牌效应及红包补贴策略,针对C端和B端,各个支付场景全面渗透,特别是在C端,二者合计市场份额超过90%。

与支付宝、财付通等巨头全面布局不同,目前汇付天下主要是与ISO、渠道合作伙伴及直销团队建立广泛合作,面向小微商户、互联网金融企业、垂直行业公司等B端客户。据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业的4000多家公司,

(2)支付方式兼容性强

支付宝、微信等支付方式相互之间兼容性较弱,这给了汇付天下机会。据招股书披露,汇付支付使客户能够使用银联卡、网上银行、支付宝、微信支付、银联云闪付和Apple Pay等多种支付方式付款。这种差异化的市场布局,为其在激烈的竞争中赢得一席之地。

(3)广泛的ISO网络覆盖+高效的直销团队

汇付天下作为国内首家为POS服务及移动POS服务建立ISO网络的第三方支付服务机构,截止2017年12月31日,已建立由1800多家ISO组成的ISO 网络,覆盖了中国120多个地级市。

利用ISO网络优势,以及强大的直销团队,汇付天下在航空票务、基金、公共事业、互联网金融等重点垂直行业,包括其上游和下游市场参与者的销售及拓展,收获颇多。如在航空票务市场,根据Frost&Sullivan的资料,按市场份额计,汇付天下2017年已成为中国航空票务行业第二大互联网支付服务商,包括18家国内主要航空公司、五大在线旅游平台及超过1500家票务代理。

(4)依托支付业务构造新金融生态圈

自2015年起,汇付天下先后分别以参股或控股的形式在消费信贷、财富管理、大数据应用、投资咨询等领域积极布局,逐渐开始形成自己的新金融生态系统,形成其竞争优势。如在2016年成立的汇釜融资租赁(上海)有限公司(以下简称“汇釜融资”),作为汇付天下信贷业务板块的重要一员,以线上线下相结合的方式,为小微商户、小微企业和个人用户提供经营贷款、个人消费贷款及信用卡代偿服务。截止2017年底,汇釜融资已在国内10多个城市布局,累计放款10多亿,服务客户10000多户。

6. 小结与展望

总体来看,第三方支付行业经历多轮洗牌后开始规范化持牌经营。面对支付宝、财付通、银联商务等支付巨头对市场的强势占有,特别是C端个人消费市场,汇付天下等独立的第三方支付机构在所剩无几的市场份额中竞争极其激烈。麻袋研究院认为,汇付天下或许可以从以下三个方面突围:

(1)、积极布局B端企业,通过为小微商户提供兼容性强、定制化服务等解决方案;

(2)、国内支付市场日趋饱和,但是小微企业融资难融资贵的问题依然比较突出,汇付天下可以利用与580万小微商户合作的数据优势,为小微企业提供融资服务;

(3)、目前海外第三方支付基础设施相对落后,中国出境人数屡创新高并具有较强的消费能力,跨境支付业务作为汇付天下支付业务的重要组成部分,表现亮眼。且汇付天下与中国银联签署合作协议,积极拓展海外收单市场,推广移动支付产品,相信汇付天下未来在跨境支付领域大有可为。

麻袋研究院

用极客的双眸,看穿互金的世界

推荐阅读

-

小米辣怎么保存(切好的小米辣怎么保存)

2023-05-17

据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业...

-

换港币换多少人民币多少人民币汇率(换港币换多少零钱)

2023-05-17

据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业...

-

永安期货资管业务介绍(永安期货公司简介)

2023-05-17

据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业...

-

用友t6固定资产制单业务未完成是什么意思(用友t6如何启用固定资产模块)

2023-05-17

据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业...

-

湖北金叶科技股份有限公司(湖北金叶阳光商业连锁有限公司)

2023-05-17

据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业...

-

结婚领结搭配休闲衬衫,领结要配怎样的衬衫

2023-05-17

据招股书披露,截止2017年12月31日,汇付天下的基础客户超过580多万小微商户、1500家互联网金融机构及各垂直行业...