电能转化为虚拟货币

2023年05月05日 12:21

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

真心欢呼央行对数字货币的打击以及一系列的措施,老实说,我不爽比特币已经很久了,不知道是哪个脑袋进水的哥们想出了一招利用计算机的电能转化为“挖矿”游戏,全球这么多的电脑和能量乐此不疲,再不制止,我们冬天的取暖都成问题了。

为了早日碳达峰碳中和,为了我们不至于到几十倍的气价,电价,比特币这个怪物,还是早死早超生比较好。

比特币害人不浅

就连美国,也开始大力监管加密货币世界,让黑钱无地遁形,让所谓的交易平台和获利方也需要实时纳税。

不过呢,从今年整个加密圈的快跑乱逃中,我也总结了几个规律,想和各位读者分享,不吐不快,也是给自己留一份笔记。

总结来说就是4句话:

多链竞技格局已经形成;

交易市场的金融创新仍然将不断演进;

游戏市场必然会映射元宇宙的丰富想象空间;

获胜者在技术和金融领域方面都必须有较强的领跑能力!

多链好才是真好

长期以来,比特币都占据着加密世界40%以上的市值,这个很奇怪的现象,尽管看不出它有什么用,主要的存在就是浪费了不少电能。

耗电的怪兽

西方的学者一向认为“存在即合理”,认为比特币就该这么贵,最好涨到100万去,反正有人信即可。

不过我并不这样认为,几年前痴迷比特币的人,主要是因为并没有价值可以选择,然而随着时代的变迁,这么大的市值比例和影响力,必然会成为过去。

不信你看看当年的邮票,一张猴票动则参买一套房,现在邮票变得没有消耗没有作用,所有的邮品都不断下降,就连猴票也就几千块一张了。

曾经很贵的猴票

所以,市场是动态的,之前的估值并不是一成不变,而且并不是永远向上的。

比特币最大的问题在于算法原始,交易慢,可扩展性差,只能供收藏为主,于是就出来了ETH。

ETH提供基于区块链的SaaS服务,代码全开源,只要有好的商业模式就能快速通过ETH的区块链搭建自己的平台,因此受到了大量新项目的欢迎,其风头一时无两。

虽然以太坊的市值还没有超过比特币,但是它的交易量早就超过BTC,而且基于ETH的各类生态系统的市值也接近以太坊的市值,一时之间欣欣向荣。

但是到了2021年,这一切都变了。

由于以太坊的生态发展太快,导致交易量迅速扩大,ETh建立于3年前的那套计算体系依然不够用了,由于其速度约相当于第秒15次交易,很难应对大规模交易的场景。

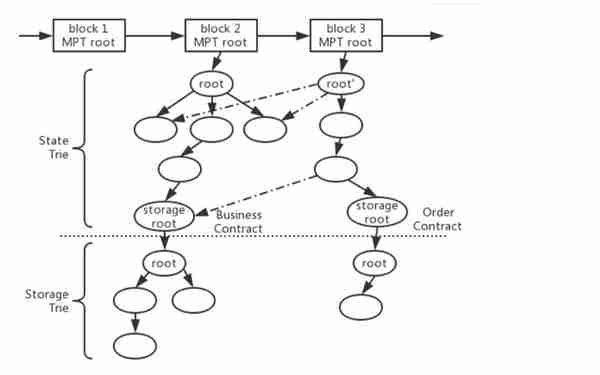

以太坊的数据结构

在实际应用时,你要想实现以太坊的转帐或其它业务,就不得不等上10分钟以上的区块确认,为了提高速度,不得不提高Gas费用,用天价的交易费来实现交易,你的资金量越少,交易费的比例越高。

在传统的以太坊转帐网络中,由于交易拥塞,最小一笔交易费用差不多15美元左右,超过100元。

也就是我转帐相当于1000左右的以太坊,转帐费用就去了10分之1,简直是叹为观止,对于不少中小型的交易者来说,这简直就是抢钱啊。

所以2021年2月以来,以太坊上的日均交易量,差不多达到了一个瓶颈,很难往上涨了,其多出来的交易市份额被更新一代的区块链技术抢走,它们有着差不多十分之一以下的转帐费用,更快的交易速度。

这包括BNB(币安设计的区块链平台)、SOL、AVAX(雪崩网络)、Terra LUNA、FTM以及ONE等平台。

与ETH抢生意的2大平台

为什么认为这几个平台是主流平台呢,因为它们都背靠着强大的风投基金,而且并不像那些山寨货币一样,是背靠着结结实实的技术架构,并致力于不断完善生态体系的。

我们比较一下平均的交易费用和交易时间,就知道谁的竞争力更大一些了。

独乐乐,众乐乐,谁乐也。

这几个平台的生态体系都吸引了不少各行各业的项目,比如DEX分布式市场、GameFi游戏平台等。

而像马一龙曾经干过的Doge那样,就属于纯山寨币,技术既无革新,也看不到几个生态项目在其上架设,主要靠喊,节节退后也可想而知。

央行之所以喊话,让大家不要搞虚拟货币交易,其实也担心我们遇到那种一心圈钱,毫无未来的山寨币平台,被骗后求救无门,所以打个预防针。

当然99%的币是山寨币,尤其是经常有QQ拉你入群的那种,敬而远之。

Defi金融的实践者

为什么Defi金融在2021年突飞猛进,锁仓增加了一千倍,而且还在不断发展中,我也思考了这个问题,最终我的结论还是因为收益高,赚钱快呗。

Defi金融的最常见招数是农场种菜,你把虚拟币下去,过几个月能给你接近ARP 100%的收成,种钱得钱,有几个不高兴的。

但是这么高的收益率还是比较有风险的,我仔细分析了一下,这极象前几年我国严厉打击的“资金盘”骗局。

资金盘骗局

曾横行于大陆地区的资金盘骗局是这样的,劝你投入100元,一天后返5块,一个月后差不多能返150元,如果你能拉下线投钱,返得更高。

那个资金盘的返利就不是ARP 100%了,而是X000%,你看吓不吓人。

可是一旦当你拉不到下线,或者投个几万进去,好了,这个资金盘不见了,曾经的网站,上线都消失了,你再也找不到收益。

你要的是高额的收益,人家看中的是你的本金!

就这么简单。

而区块链的Defi 金融农场,和资金盘有相似处,也有不似之处。

相似之处呢,一样是高收益,很多的年收益超过100%,要获得这个收益,需要把你的百分百的法币转换成平台币,然后再锁定一定的时间进行等待。

从圈钱这个角度来看,确实和资金盘一无二致,你付出的是钱,获得的是虚拟货币。

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token用于做流动性挖矿也就是锁定,这样来说,它给出的收益率大部分是有保障的,能够返回,当然挖的越多,收益比率越低。

这也就是所谓的POW权益证明模式,即按照你锁定资金的大小来确定是否能获得多少收益。

风险就在于,当锁定期结束后,这个虚拟货币是升值还是贬值,如果这个平台本身没有好的运营策略和价值创造的话,它就会贬值,这样在指定的日期到达后,你可能获得了2倍以上的虚拟货币,但兑换回法币你就亏了。

当然也有另外一种情况,就是兑换成法币后,你赚了,如果这个平台运营得不错,交易量和用户数都真实增加的话,确实你有可能双赢,既赚回了虚拟货币,也赚回了更多的价值。

投资还是投机

此外Defi金融与资金盘最大的不同是,资金盘锚定的可能只是一个虚拟网站,一关服务器就找不到了,不具备可追溯性,而大部分的Defi项目都会锚定几个主要的公链,公链依赖于成千上万的节点,通过区块链合同来确认你的收成和时间点。

除非公链也崩了,否则项目方许诺你的币值回报总是会回来的。

目前来看Defi金融主要的参与者在于三类:DEX去中心化交易市场、供贷平台,区块链协议其中的优秀者如下:

去中心化市场(DEX):Uniswap、PancakeSwap、SushiSwap、1Inch、Curve、MDEX、Shibaswap、DYDX;

借贷农场:AAVE、Maker 、Compound、Venus、Liquity、For Tube 、Cream;

锁定Defi资产的区块链协议:Eth(656亿美元)、BSC(132.7亿美元)、Polygon(34.4亿美元)、Avalanche(36.3亿美元);

这些就是所谓的Defi金融的“蓝筹股",今年一年的增长都是它们的。

NFT和GameFi

说实话我至今为止都对NFT不看好,目前NFT不就是个JPG,顶多加上几段音乐和视频。

要知道,在现实世界中JPG就很难卖出价,主要是拷贝太容易了,我就不信换成二次元它就能忽悠到人,这种东西曲高和寡,流动性差,很容易砸手里卖不掉的,更别说增值了。

CryptoPunk#4156

你就看上面这个超过100万美元的NFT CryptoPunk #4156是个什么鬼,我估计自己拿个刷子1小时就干出来了,就是炒作,炒作。

央行喊大家别冲动,别交易数字资产,估计讲的就是这种,反而我对游戏更感兴趣一点。

地球最大的链游平台AXIE,目前市值已经差不多搞到1千亿了,在这个平台上上个月购买宠物的交易就接近10亿美元,宠物长得这个样子。

Axie宠物

玩家可以使用ETH购入3个一队的Axie进行游戏,在游戏的过程中能够获得一种代币SLP,贩卖到各大虚拟货币市场中,同时还需要购买AXie公司改造的AXS币来实现自已品种的繁殖和升级。

反正该公司凭借这个赚了不少钱,而生活玩家也可以利用自已的时间产出SLP获得一份游戏收入,高等级玩家可以说花出自已的钱买AXie可以更轻易地打败对手,买了荣耀和爽,这样形成了价值闭环。

玩游戏就是玩心理 ,只要价值闭环了,我认为这个就是创造了价值和GDP,比起纯挖矿耗电的比特币强了不知多少倍。

另外呢,由于Axie很贵,单买3个差不多就要1万以上,而且有风险,这时就有另外一个公司叫做YGG的,购买了不少Axie作为自已的资产,然后免费出租给玩家,玩家只要花费自已的时间赚SLP就可以了,不用担心投入购买Axie的资本回不了,赚回的钱按照六四开,每天稳稳地获取60%的收益即可。

所以YGG把自己这套商业模式也包装上市了,这就是YGG Token。

其它的游戏项目还有:Parallel NFT纸牌游戏、Star Atlas星战游戏、Aurory、ILV 、PYR 、 RAINI等游戏。

Parrallel 卡牌游戏

star atlas星战游戏

随着元宇宙概念的进一步发散,可能会有越来越多的游戏投入进来,这是一个趋势,游戏在前期缺乏资金的期间通过区块链募资,而早前进入的个人投资者经过游戏的发散,可以获得游戏币的增值,甚至通缩等优势。

新一代的技术革新

从一代BTC到二代的以太坊,从二代的以太坊,到仿照以太坊创立的多个公链,技术和价值在不断地发展和发散,快超过慢,新超过旧,在区块链这里成为一种必然。

那么,在未来,我们也期望有更多的新技术,新平台能够发展起来,就象我们经常说的那样,需要的不仅仅是模式的创新,垄断的创新,而是硬核技术的创新。

在区块链的世界中,也开始隐然出现一些新技术的拥有的和创新的可能性。

LUNA平台,9月底将网络升级到Columbus-5,实现与其它的区块链的整合,在Solana和Luna之间建立区块链桥以促进可操作性。

更多的区块链项目,以便在不同的币之间提供互操作性,

SYN(Synapse):建立更多的区块链Token桥;

Secret Network:一个具备加密能力的桥接技术;

JOE:更好地自动做市商,促进交易(AMM),获取交易手续费。

2020年:新的公链的创建和Defi的兴起;

2021年:Defi的爆发和Game FI的兴起;

2022年:?我猜不出,但愿区块链的世界给我们更有创造力的东西,我确实对比特币无感,但是能够创造价值的才是对我们这个世界有益的。

更环保,更有爱。

不是吗?

另外2022年,美国的监管加强也是必然的趋势,美国一方面希望避免加密世界对于自已金融体系的冲击,另一方面也希望能够对冲损失,从加密世界获得更多的税收和财源,要知道单以太坊一天的交易量就高达2000亿,已经超过了香港的股票市场,如果能够获得一部分的印花税和利得税,对于渴望收入来源的SEC和美国财政部,该是多么大的利好。

而我们的央行,一向以守成为主,绝不为天下先,这一次估计也要先看看美国的监管策略的得与失,然后再根据实际情况再决定我们的下一步策略吧。

无论如何,利益是永恒的!

推荐阅读

-

虚拟货币等同于信用货币吗 虚拟货币与人民币的区别

1970-01-01

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token...

-

中国虚拟币处置平台排名(中国虚拟币处置平台排名最新)

1970-01-01

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token...

-

区块链虚拟货币有些?到底什么是区块链?区块链就是虚拟币吗?

1970-01-01

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token...

-

看广告给虚拟货币(看广告赚金币会降低账号活跃度么)

1970-01-01

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token...

-

货币虚拟怎么转账 货币虚拟怎么转账的

1970-01-01

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token...

-

虚拟货币挖矿相关报告?虚拟挖矿机的工作原理

1970-01-01

但是,另一方面来看,资金盘玩的是债权,而区块链玩的是股权,一个做Defi借贷的虚拟币平台,大部分会保留几亿枚的Token...