股票投资的主要缺点(股票投资的主要缺点有哪些)

日期:2023年04月25日 14:53 浏览量:1

异地过年,闲来无事,聊一个悲伤的话题:为什么全球投资者都不喜欢医药股?

这里的医药股特指创新药研发企业,不包括CXO和医疗器械。

从估值上看,全球医药翘楚辉瑞,虽然市值1.9万亿人民币,堪称巨无霸,但市盈率只有可怜的15倍。

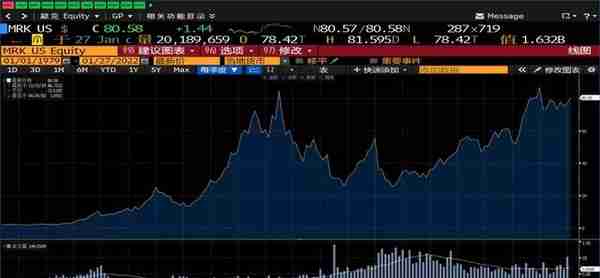

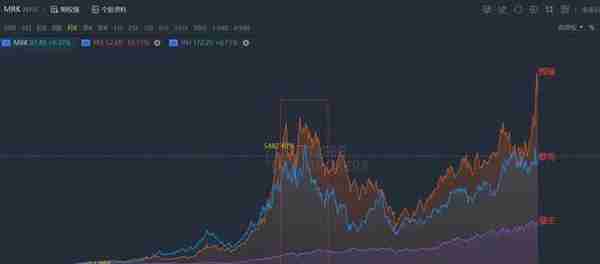

无独有偶,另一家制药巨头默克,市值1.3万亿人民币,市盈率低到只有14倍。

从股价走势上看,辉瑞在今年依靠新冠特效药,创下历史新高,上一次股价高点是在2000年,也即辉瑞用了20多年的时间,股价才再次历史新高!

默克的股价更惨,至今尚未创下历史新高!

对比CXO和医疗器械的估值,制药公司显然已被投资者抛弃,如CXO龙头昆泰,目前市盈率53倍,去掉折旧和摊销,市盈率也在28倍;

手术机器人龙头直觉外科,目前市盈率58倍;心脏瓣膜龙头爱德华市盈率46倍…

为什么全球投资者都不喜欢医药股?

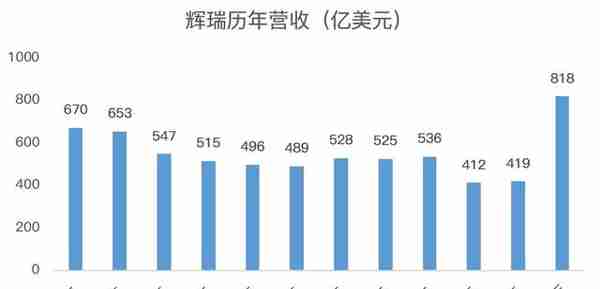

从成长性来看,辉瑞、默克、礼来等医药巨头在收入规模突破200亿美元之后,普遍丧失成长性,如辉瑞最近10年的年平均营收增长速度为-4.59%,默克为0.43%,礼来为0.59%。

而CXO龙头昆泰为11%、直觉外科为12%、爱德华为11.7%。

在确定性方面,辉瑞、默克经常负增长,而CXO和医疗器械即使在金融危机期间,也很少负增长。

探究背后原因,制药公司天然有缺陷,最核心的地方在于专利悬崖。

每一款创新药上市,都有专利保护期,无论是10年还是15年,专利总有到期的一天,一旦失效,其他药企便可仿制,造成原研厂家的销量大降,类似悬崖。

因为有专利悬崖的存在,制药公司在收入达到一定规模后,会陷入老药品因专利悬崖而收入大降,新研发药品带来的收入仅仅能够抵消老药品的收入下降,因此,总的营收规模几无增长。

没有成长性、创新药研发也有很大的不确定性,因此,价值投资者不会买入,成长风格的投资者又嫌弃增速慢,最后,没有人愿意做医药公司的股东!

这样的情况正在A股上演,国内药企虽无专利悬崖风险,但集采打破了医药公司的成长性和确定性。

如恒瑞医药在集采之前,年利润平均增速在25%左右,而最新的季报显示利润开始负增长。

由于医保局强大的谈判能力,依赖仿制,国内的医药公司已无成长性可言,加上丢标风险,确定性也基本没有。

而完全创新,多数医药公司既无能力,也缺乏资金支持,因此,远离医药成为最具性价比的选择!

以上是本文核心结论,下文是逻辑验证,供参考:

先来看医药巨头辉瑞,目前市值1.94万亿人民币,当前市盈率15倍,作为对比,国内创新药龙头恒瑞医药,2021年利润下的估值约40倍。

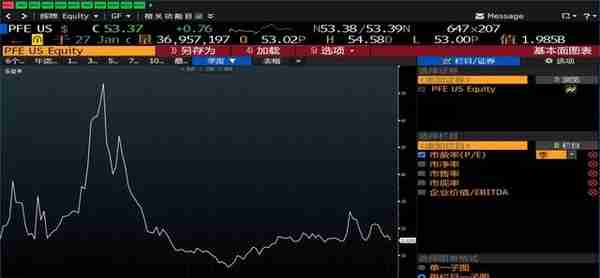

看下辉瑞历年的市盈率波动情况:

2010年至2021年,辉瑞的市盈率波动区间为10-20PE,对比国内医药股,估值低到令人发指。

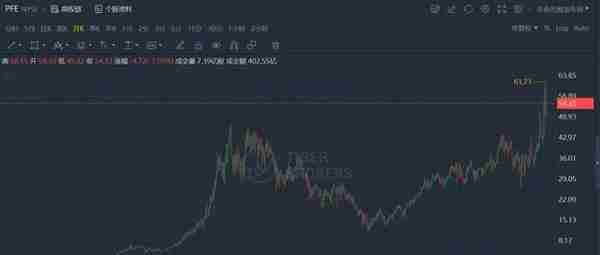

再来看辉瑞历年股价月K走势图:

从图中明显看出,辉瑞的股价自2000创下最高点后,后面20年都没能创出新高,直至2022年新冠特效药上市。

为什么能研发出新冠特效药的企业,估值只有可怜的15PE?股价又惨烈到20年不涨?

从业绩增速看,辉瑞最近10年的年平均营收增长速度为-4.59%,自2010年创下670亿美元收入历史后,辉瑞再也没能超越此数字,直到疫情爆发,疫苗大卖:

从成长性上看,辉瑞股价不涨和估值低的原因应该归结于没有成长性!

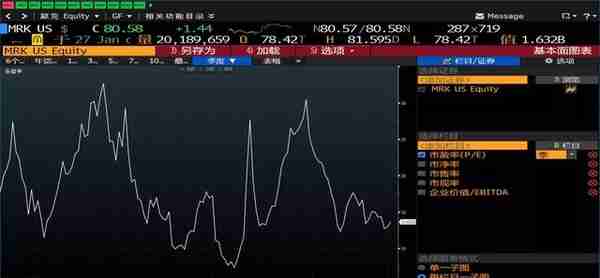

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:

如同辉瑞一样,估值低到令人发指,股价亦如此,2000年创下历史最高价,至今没有创出新高:

成长性方面,2010年至2020年,默克年营收平均增长0.43%。

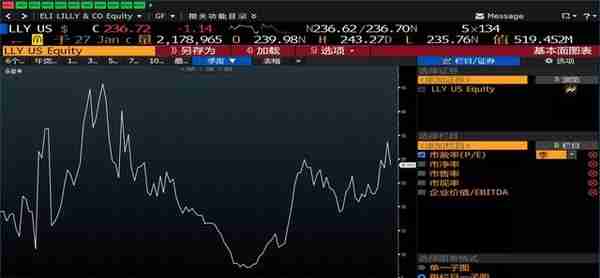

另一家医药巨头礼来的情况要比辉瑞和默克好很多,首先是估值,礼来目前为29PE,从最近6年估值情况来看,波动区间在20-30PE之间:

礼来估值高于辉瑞和默克,是因为成长性更快吗?

2010年至2020年,礼来年营收平均增长速度为0.59%,并没有比辉瑞和默克好很多。

成长性相差不大,但看股价,礼来是妥妥的大牛股:

为什么会这样?

这里引入EPS(每股盈利)的概念,计算公式是净利润/总股本,简单理解就是每股股票代表的利润是多少。

当利润维持不变时,缩减总股本会造成EPS提升,进而推升每股股票的内在价值。

辉瑞2000年至2020年,EPS年平均增长2.82%,默克3.2%,礼来5.4%。

礼来增速确实比辉瑞和默克要快,享有一定的估值溢价也不难理解。

但从整体趋势上看,辉瑞、默克和礼来最近几年的市盈率估值普遍在20PE上下,相差不大。

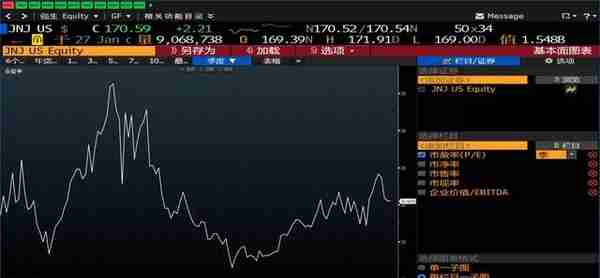

再来看强生,强生的持股体验优于辉瑞和默克,从股价走势上看,2000年纳斯达克泡沫破裂之后,强生用了10年时间横盘震荡,而辉瑞和默克则是大幅下跌:

估值方面,强生同样优于辉瑞和默克,2009年金融危机后,默克和辉瑞最低市盈率皆在5PE左右,而强生最低估值为12PE。

最近5年,强生市盈率中枢在20倍,默克15倍,辉瑞16倍。

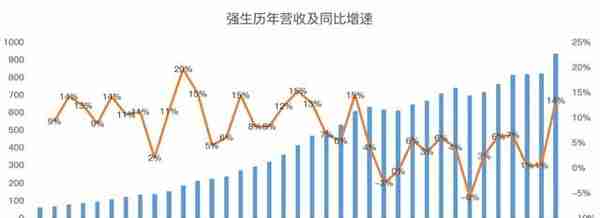

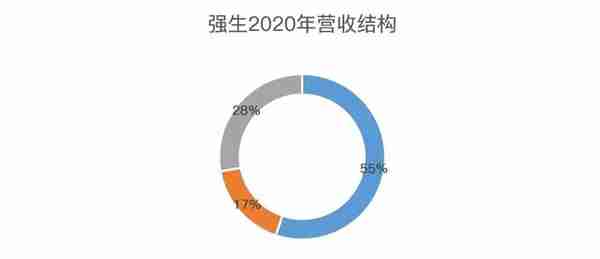

从业绩上看,强生的增长更具确定性,而且没有明显天花板,2020年的营收规模达到826亿美元,远高于辉瑞的419亿和默克的480亿。

更确定的增长以及较高的估值,源于强生除了医药业务之外,还有医疗器械、健康用品,两者合计贡献了45%的营收:

聊完国际医药巨头,再来看CXO和医疗器械公司的情况。

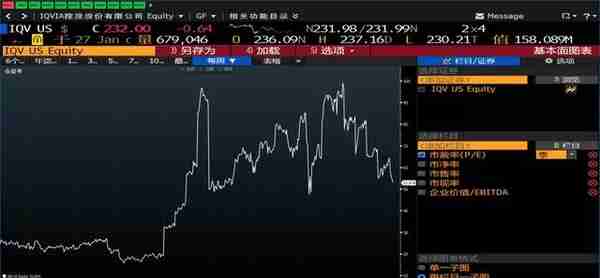

首先是CXO龙头昆泰,目前市值2976亿人民币,市盈率53倍:

从估值上看,昆泰远高于辉瑞和默克,是因为昆泰成长速度快很多吗?

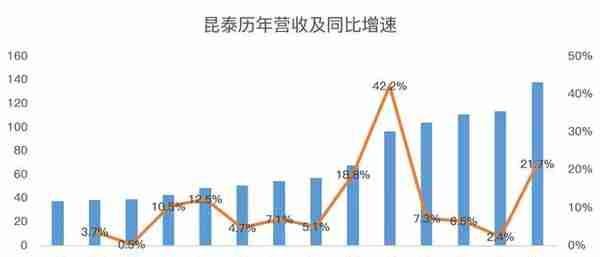

从收入上看,昆泰成长速度并没有快很多,近10年年平均收入增速为11%,但相比制药公司,昆泰营收基本不会负增长:

昆泰的市盈率之所以高达53倍,主要是因为并购积累了过多的需摊销资产,如2020年净利润为4.2亿美元,而摊销的费用却高达11.5亿美元。

摊销费用终会结束,届时昆泰的净利润将有大幅提升,市盈率也会随之下降,将摊销费用合并在净利润中,昆泰真实的市盈率在30倍左右。

30倍的市盈率与11%的营收增速和确定性较为匹配。

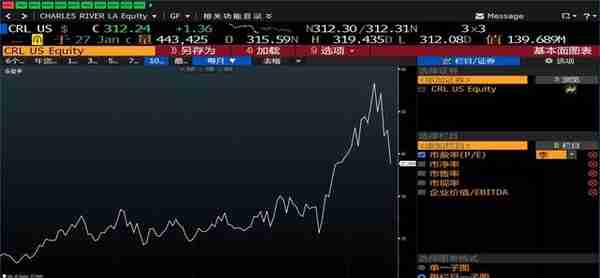

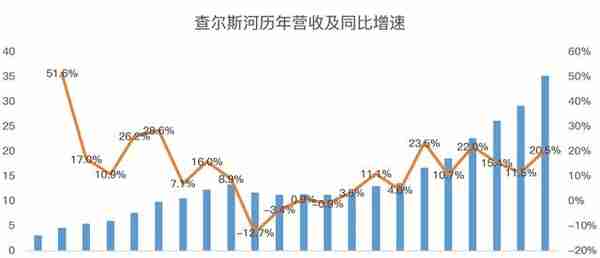

相比于昆泰偏CDMO,做临床试验的查尔斯河,目前市值1058亿人民币,市盈率38倍。

疫情前,查尔斯河平均市盈率在25倍左右,近10年营收平均年均增长9.96%。

从历年收入情况来看,查尔斯河负增长年份多于昆泰,尤其是2008年金融危机后,从业务上看,查尔斯河偏药物研发早期阶段,受一级市场融资情况较大,金融危机之后,大型医药公司缩减开支,小型医药公司融资途径受限,因此经济好坏对CRO影响更大。

这里多说一句CDMO和CRO的区别,前者偏向于已上市药品的生产,后者偏向药物上市前的临床试验,CDMO的确定性更强!

另一家CDMO企业康泰伦特,目前市值1131亿人民币,市盈率46倍。

康泰伦特的估值高于昆泰和查尔斯河,从收入上看,康泰伦特最近2年的增长速度更高,疫情前,康泰伦特的估值中枢也在30倍上下。

聊完CXO,最后看看医疗器械公司。

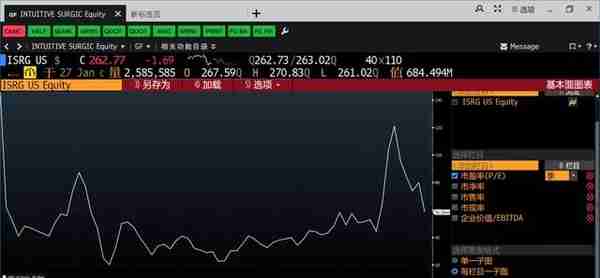

首先是直觉外科,目前市值6457亿人民币,市盈率58倍:

从历年估值看,直觉外科鲜有低于20PE的情况,即使是在金融危机期间。

从收入上看,直觉外科不仅确定性强,而且增速更高,最近10年平均年增速为12%:

较好的成长性及确定性,来自直觉外科的商业模式,当手术机器人卖给医院之后,每年仅靠耗材及服务维修都能赚很多钱,而且,单台机器人价值上千万,医院不会轻易更换。

于医生而言,好不容易适应了直觉外科的机器人,很难再学习其他企业的机器人用法。

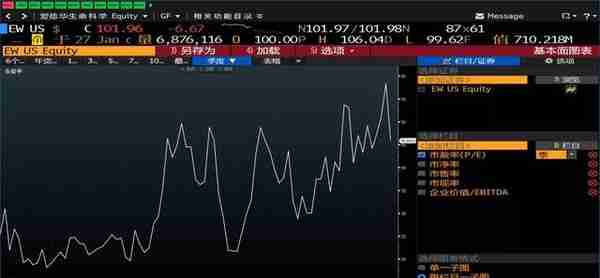

另外一家医疗器械公司爱德华生命科学,当前市值4336亿人民币,市盈率46倍,估值常年在40倍,近10年营收平均年增速在11.7%。

因此,药不如械,是行业的真实写照。

以上,挑选了美股几家行业巨头作为研究案例,总而言之,纯医药研发公司营收有天花板,行业性质不具备确定性,因此,当医药公司营收增速下降之后,市盈率将向20PE,甚至15PE靠拢,而医疗器械和CXO,因为确定性而增速高于纯医药研发,享受了更高的估值。

确定性和成长性是决定估值高低的两大核心变量!

价值投资为王

打赏28,进价值投资为王粉丝

喜欢作者

1 人喜欢

阅读 2596

分享收藏

赞26在看15

精选留言

- 王熙赞7这篇文章价值很高,对于投资A股医药公司具有指导意义,赞

- 东方新桥(朋友)赞1器械也不好,要研发,很危险价值投资为王(作者)赞3医疗器械有先发优势,部分累积起来的技术,护城河更深,竞争对手很难替代,就像手术机器人这种高端医疗器械

- 日月散人赞2分析到位

- 达文赞1不去写一篇文章,具体对比未来三年cxo和cro和cdmo哪个行业更加具有成长性和确定性价值投资为王(作者)赞不单独写了,很多文章里已经解释过了

- 东方新桥(朋友)赞我感觉这个赛道怎么比,都不如白酒

- 红枫赞相信常识。

推荐阅读

-

期货涨跌停价格计算(期货涨跌停幅度怎么计算)

2023-04-25

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:如同辉瑞一样...

-

原油期货的保证金比例是多少(原油期货保证金怎么算)

2023-04-25

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:如同辉瑞一样...

-

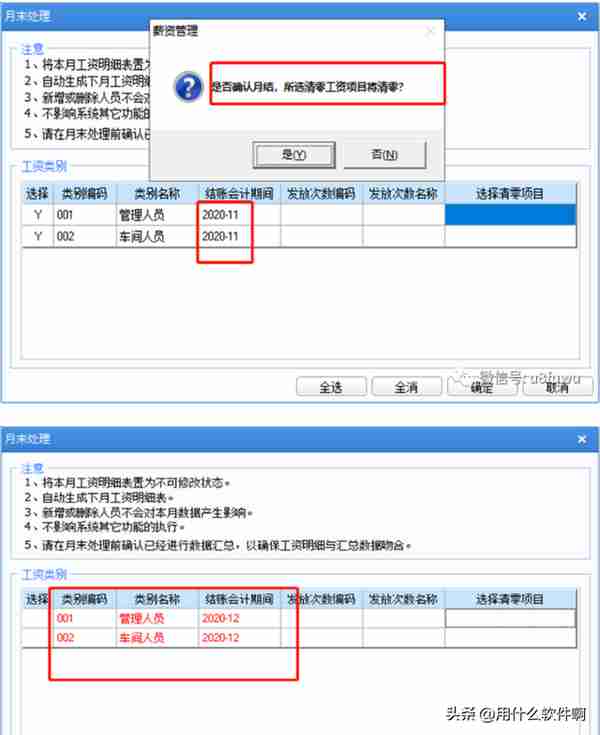

用友借款单错了可以修改吗(用友结账了怎么修改凭证)

2023-04-25

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:如同辉瑞一样...

-

用友u8v12.0 报价(用友u8+v13.0教程)

2023-04-25

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:如同辉瑞一样...

-

哈尔滨 融资总量(哈尔滨企业融资担保中心好吗)

2023-04-25

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:如同辉瑞一样...

-

湖南赛迪传媒投资股份有限公司(赛迪集团是什么公司)

2023-04-25

再来看另一家医药巨头默克,目前市值1.3万亿人民币,市盈率14倍,最近30年的估值波动区间为10-30PE:如同辉瑞一样...