民生银行投资银行业务(民生银行投资银行业务是什么)

日期:2023年05月04日 16:00 浏览量:1

作者:夏至1987

承接上一篇,我们结合银行具体的业务,对民生近几年的财务报表进行了深度的分析,这里简单做个梳理:

A、民生银行的战略定位依然模糊,未来战略执行能力存疑。

B、息差表现强势,负债端较高的同业负债占比,叠加资产端持续向零售转型,保证了未来一年息差的稳定。

C、资产质量方面,存量风险基本出清,但新生不良难以把握,拨备覆盖不够充足,超出监管标准不多,在“特别重大风险”发生时有被击穿的可能。

民生银行的估值水平已到绝对底部,无论从绝对估值的角度还是相对估值的角度来看都是这样:

一家估值从2PB开始连跌10年,目前0.56PB的银行,很难想象还会再跌到0.4倍、0.3倍PB,除非出现了大规模的普跌。

当然你说之前还有包商、恒丰、甘肃银行等先例,民生会不会步他们后尘?毕竟这两年银行业的鬼故事实在是太多了。这里有个基本事实是,民生的风控虽然谈不上好,但绝不是最烂的那一批,忽略体量很小的农商行和农信社,在成规模的银行里横向对比来看民生的资产质量还是可以排名在中游的。如果连这种中等规模的银行都开始暴雷,说明我们的宏观经济遭遇了滑铁卢,出现了重大经济问题,比如GDP连续几个季度负增长,倒退个三五年的,房价腰斩,汇率崩盘,加上大规模失业潮,现在我们还看不到这样的迹象。经济暂时的困难主要还是受疫情影响,并不是内生发展动力出现了重大问题。

“中国崩溃论”喊了二三十年了,是有存在土壤的,很多人都信,咱也没办法。

什么样的人最喜欢一切推倒重来?当然是那些本身没有什么资本积累,甚至是负债累累,被锁死在社会底层没有上升空间的人,他们喜欢阴谋论,喜欢“均贫富”,反正光脚的不怕穿鞋的,但是思想难免偏激,说话张嘴就来,没有数据和逻辑的支持。

(友情提醒,本文内容较为硬核,可以点个关注或收藏慢慢看)

对于民生银行来说,确实有一些现实的问题,比如我们前面说到的战略规划和战略执行。作为少有的民营银行,本应充分的把握银行业变革的历史机遇,运用灵活的市场化机制,探索差异化的长效经营路线,但是很明显过去这些年民生银行一次次的迷失在了“过分追逐短期利益”的怪圈里,比如2012年以前强调狼性文化和规模扩张,2013年以后大搞同业和资金业务,这些手段是可以明显提振短期盈利能力的,但是对银行的长期发展不利,可能衍生出不可控的风险暂且不说,在短期目标的牵引下会忽略对服务流程的优化,对客户基础的发展和维护,导致客群质量越来越差,使传统的存贷业务举步维艰。

寻找根源,我们发现民生银行的股权结构极其分散:

第一大股东大家保险(前安邦)持股17.84%,作为一家保险公司,主要是财务投资,是不太可能主导民生银行经营的。其他的中型股东,泛海的卢志强(一致行动人为船东互保协会)、新希望刘永好、健特的史玉柱、东方集团张宏伟(华夏人寿为一致行动人)都是名气很大的民营企业家,但他们参股民生的目的也是各有所图,权力互相制衡,很难有一家是绝对说了算的。把这十几个“大”股东的股权全部加起来,也才47%,集中度不够。作为一家民营控股的银行,却必须置于严格的金融监管之下,现任行长是从工行副行长的位置上空降过来的,所谓“民企、国管”的结构,公司、大股东、小股东、管理层、监管的利益难以有效统一,长期来看没有人对民生的发展和业绩负责,导致现在的民生银行并没有表现出一家民营银行应有的活力,逐渐沉沦。

所以从这个角度来看,民生银行也许不能称为是一个好的长期投资标的,我们如果要投资它,可能还是为了构筑一个银行业的底仓,在极低的估值水平上博取略超银行ETF的中等收益,等待估值的回归。

复盘过去几年民生的经营业绩,我们照例先算算每年真实的ROE是多少,把不良和拨备的情况还原回去。这里民生有个问题是报表不良余额的水分比较大,我用逾期90天以上贷款率这个指标作为替代,乘上1.2的系数大概就是真实的不良,这样也方便进行同业比较。

正好之前分析了招行和农行的报表,作为优秀股份行和国有大行的代表,我们和民生的真实ROE做个对比:

可以发现2013年以前各家银行并驾齐驱,差异不大。从2014年以后民生的盈利能力就出现了比较明显的坍塌,不过在最困难的2015年,在上一轮坏账潮的顶峰时真实ROE被打到7.73%的低位,也没有出现实质的亏损。在过去的两年虽然比招行还是差了好多,但绝对盈利能力已经赶上了农业银行。但是民生的杠杆加得比较高,资本充足率一般,未来加杠杆的能力可能受限。

结合现在的资产负债结构,静态资产质量,再以报表数据为基础预测投资民生银行未来几年的年化收益。

核心矛盾是:民生的拨备覆盖率只有155.5%,不像农行(288%)那么充足。对于农行来说,抗住这轮经济衰退肯定是没有问题的,但是民生银行要经受更大的考验。作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的调节空间明显比以前要小了很多,至少逾期90天以上贷款必须计入不良了,当不良余额快速上升时,现在它的不良偏离度是88%,还可以适当放宽认定标准使偏离度达到100%,但是可能依然不太够,拨备覆盖率要被动下降。

2018年一季度后出台的《拨备新规》,监管对于拨备的最新要求如下表:

民生的“逾期90天以上纳入不良比例”和“资本充足率”两项肯定是可以达标最高档的,问题在于“处置的不良占新生不良比例”这一项,因为2020年新生不良可能太多了,一次性处置不过来,我估计要落在[75%,90%)这个范围内,这样对民生的拨备要求就使用拨备覆盖率130%,拨贷比1.8%这个第二档位。拨贷比当然没问题了,但是拨备覆盖率是不是能抗住,导致正常的银行利润不被侵蚀呢?

这里我做了测试,把民生银行的不良偏离度调整到100%,拨备覆盖率下调到130%,如果2020年的贷款规模增速为10%,这种情况下可以允许2020年末的不良余额提高到758亿,比2019年末的544.34亿提高210亿,逾期90天以上贷款余额绝对值可以提高280亿左右,相当于2019年年末逾期90天以上余额的158%。保持2019年拨备计提和不良处置力度,那么2020年当年的新生不良将达到720亿,是2019年新生不良514亿的1.4倍。要知道2019年是主动提高了不良认定严格程度的,新生不良比实际的要高很多,也就是说这种假设下2020年的实际新生不良大约是2019年的两倍。

我觉得这个假设还是比较靠谱的,民生银行现有的资产结构是可以扛住冲击的,它只需要小幅下调报表盈利数据,把2020-2021年暂时的困难期熬过去就可以了,毕竟经济周期迟早还会回暖的。也就是说,我预测本轮经济萧条期民生的拨备不会被击穿,未来几年的报表ROE数据不会出现断崖式下跌。

这个时候做出两种假设(中性+悲观),计算买入民生银行的投资回报率。

假设1:中性假设,资本市场未来不出现大的整体性行情,宏观经济从2021年开始回暖,并走出持续三年的中级景气周期,民生银行的估值水平略微提升至0.643(现有估值的18%)。

那么有结果:

这个假设虽然号称中性,但其实也是有点悲观的,一个是没有牛市预期,民生估值最高只攀升到0.643,还是大幅破净的,对于一家可以长期保持ROE10%以上的银行,保持这么低的PB可能性不大。再一个是认为民生银行未来十年都继续平庸,只能保持行业中等的盈利水平。

这种情况下在以后的三年持有民生银行会有一个非常高的预期回报,分别是26.34%、21.56%、19.89%,三年合计收益达到85.2%(1.26*1.21*1.20-1),很多股民会疑惑,投资民生的回报真的能有这么高吗?这里主要是股价“破净”发挥了威力,要知道我们如果现在花费100万买入民生银行,马上可以得到183万的净资产。这个净资产没有什么水分,没有商誉,没有无形资产,就是实打实的“钱”,可以继续生钱。

这个模型里,长期持有民生银行股票的收益也是很不错的,可以维持在年化15%以上。

但是如果民生的拨备池子没有抗住压力,被击穿了,不得不割掉正常的盈利补足拨备缺口,这种可能当然是存在的,也就是说前面我们计算的2020年新生720不良还是打不住,新生不良还要更多,并且之后数年民生就此一蹶不振,彻底沦落为三流银行,可以引出假设2。

假设2:极度悲观假设,在假设1的基础上,2020年暴露更多不良贷款,之后民生的ROE萎缩至8%,并且之后的10年再难以回到10%以上。

计算表格如下:

这种情况下,投资民生银行相当于持有一张息票11%的高息债券。这个收益,各位小股民感觉如何?我觉得还是可以接受的。

前几天我测算了长期持有茅台10年以上的回报率就在12%左右。国君非银的首席刘欣琦测算的中国平安投资回报率,如果把资产端的投资收益率调低到4.5%,在不来大牛市的情况也大致就是11-12%。所以极度悲观假设下的民生银行,投资收益率相当于长期持有这两个非常核心和优质的资产了。

这里要提醒一句,因为民生银行的历史欠账太多,现在的风控能力并没有经受过严格的考验,是有可能大幅不及我的预期的。屋漏偏逢连夜雨,本来在“净表”这个工作上经过长达4-5年的努力,已经接近尾声,可以顺利进入下一个发展期了,但是疫情的黑天鹅又飞了出来。这个时候任何的金融股都不能保证绝对安全,投资人只能在风险和收益之间自己权衡了,如果十分厌恶风险的选择四大行要更靠谱一些。

关于本文中真实ROE的计算过程,还有投资收益率推倒表格的说明,可以翻看之前的专栏内容。

推荐阅读

-

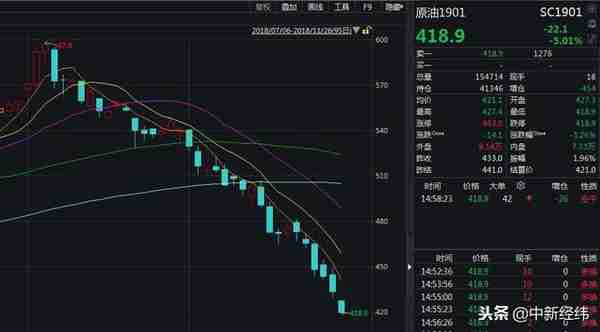

期货涨跌停价格计算(期货涨跌停幅度怎么计算)

2023-05-04

作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的...

-

原油期货的保证金比例是多少(原油期货保证金怎么算)

2023-05-04

作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的...

-

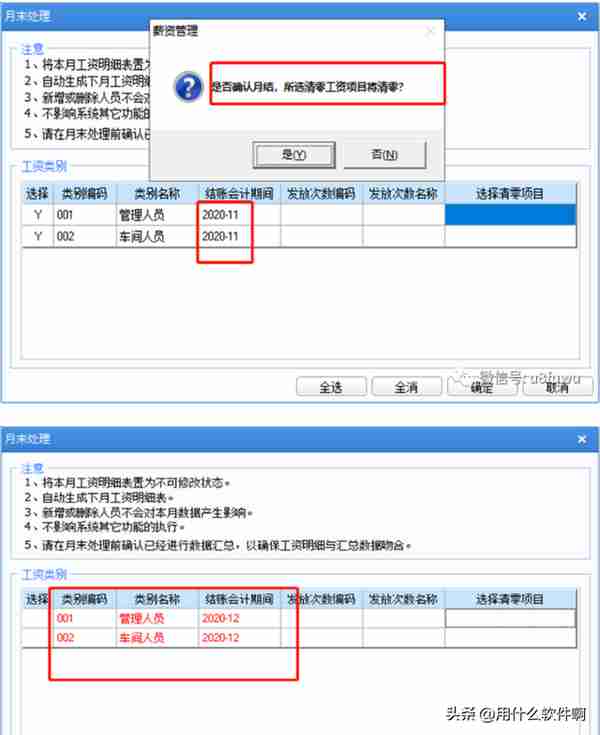

用友借款单错了可以修改吗(用友结账了怎么修改凭证)

2023-05-04

作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的...

-

用友u8v12.0 报价(用友u8+v13.0教程)

2023-05-04

作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的...

-

哈尔滨 融资总量(哈尔滨企业融资担保中心好吗)

2023-05-04

作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的...

-

湖南赛迪传媒投资股份有限公司(赛迪集团是什么公司)

2023-05-04

作为民生自身,肯定还是希望把ROE保持在一个较高水平上的,这样也有利于未来扩张资产负债表化解存量风险,但是现在对于不良的...