地方融资平台的种类(地方融资平台定义)

日期:2023年04月26日 13:16 浏览量:1

一、引言

本文使用的数据摘自银行2022年报数据,包括:工商银行、建设银行、农业银行、中国银行、交通银行、邮储银行、招商银行、兴业银行、中信银行、民生银行、光大银行、平安银行、浙商银行、宁波银行、渝农商行。

其他尚未公布年报的银行使用的是2022年中报数据:浦发银行、华夏银行、上海银行、江苏银行、北京银行、南京银行、杭州银行。

二、整体贷款结构

表1-2022年上市银行贷款结构

如表1所示,2022年有三家银行零售贷款占比超过50%,其中平安银行达到了61.5%,邮储银行和招商银行分别为56.27%和52.25%;三家银行零售贷款占比不足30%,分别为浙商银行27.4%,南京银行27.75%,上海银行30.08%;其余大部分银行在30%-50%之间。整体来看,城商行占比最低,国有行次之,股份行占比最高。零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公业务,只要风控做到位,除了特殊时期外风险较容易控制。

2022年有8家银行票据贴现占比超过8%,分别为招商银行、中信银行、浦发银行、宁波银行、上海银行、江苏银行、北京银行、渝农商行;6家银行占比不足5%,分别为工商银行、建设银行、中国银行、交通银行、光大银行、杭州银行;其余银行在5%-8%之间。票据占比超过8%是比较偏高的,意味着贷款投放较为谨慎,也就是说去年股份行和城商行的信贷投放大多比较谨慎,预计这些银行在今年经济形势好转的情况下会加大贷款投放,从而大幅降低票据占比。

2022年有3家银行非贴现对公占比低于40%,邮储银行37.12%、招商银行39.26%、平安银行32.57%;有6家银行占比超过60%,中国银行、交通银行、华夏银行、浙商银行、上海银行、南京银行最高为66.65%;其余银行在40%-60%之间。非贴现对公贷款占比高意味着风险控制难度更大一些,因为企业受经济波动影响更大,受行业趋势影响更深,企业经营的不确定性较高,较难把控风险。所以零售占比高的银行通常估值更高一些。

2022年上市银行中,国有行和股份行中有部分银行含有境外贷款,其中,中国银行占比高达17.17%,其余银行除了工商银行6.3%和交通银行5.16%外,大多不足5%。国内银行的境外贷款大多集中于港澳台,其风险可能不如内地可控,具体不好评价。但由于2022年美元加息,中行受益于外币资产在加息环境下的息差提升,从而使得其净息差表现不错。

三、零售贷款结构

表2-2022年上市银行零售贷款结构

如表2所示,2022年上市银行普遍降低了按揭贷款的占比,这和需求萎缩也有关系,国有银行中只有建设银行(30.64%)和邮储银行(31.46%)占比超过30%,其他几家银行占比都已经降至30%以下,离32.5%的上限都有很大距离;股份行中,招商银行22.96%,兴业银行22.02%,平安银行23.53%,依然超过20%的上限,未来还会继续压降占比;其他银行,浙商银行7.03%、宁波银行6.15%、南京银行9.38%,未来则有机会加大按揭贷款占比。实际上按揭贷款不仅信用成本极低,对获取稳定的零售客户有很大好处,房贷客户相对更容易被银行触达,推广消费贷款或理财产品。

2022年上市银行中,6家银行经营性贷款占比超过10%,邮储银行15.79%,招商银行10.43%,民生银行15.01%,浙商银行10.44%,杭州银行14.64%,渝农商行16.1%;经营性贷款风控难度较大,做的不好极易产生大量的不良,很多银行都不太敢碰,这块业务是未来银行差异化的一个方向。

2022年上市银行中,消费类贷款(含信用卡)占比较高的银行有,平安银行31.83%,宁波银行23.26%,招商银行18.86%,光大银行18.82%,江苏银行17.99%;这块业务类似于经营性贷款,具有一定的风控难度,需要银行具有较高的科技金融实力(根据客户的基本信息以及现金流等大数据分析其违约概率),目前城商行很多都是依托借呗等消费贷公司放款。由于这两年的特殊环境,这块业务是这两年银行零售不良的重灾区,但同样是银行差异化的大方向。

经营性贷款(小微贷款)和消费类贷款(含信用卡)是未来银行存贷业务差异化的重点方向,过去很多银行的信贷主要投向房地产、“铁公基”等基础设施建设上,这些业务贷款周期长单笔投放金额大,所以通常做一单吃个5年10年。但这类业务在过去受大环境影响,往往很“优质”,不良率较低,银行闭着眼睛做问题都不大,这使得很多银行的风控能力没有得到应有的锻炼。而未来这些红利消失后,银行将在小微企业贷款和零售贷款等领域短兵相接,只有真正具备较强风控能力的银行才能在未来的竞争中脱颖而出。

四、对公贷款结构

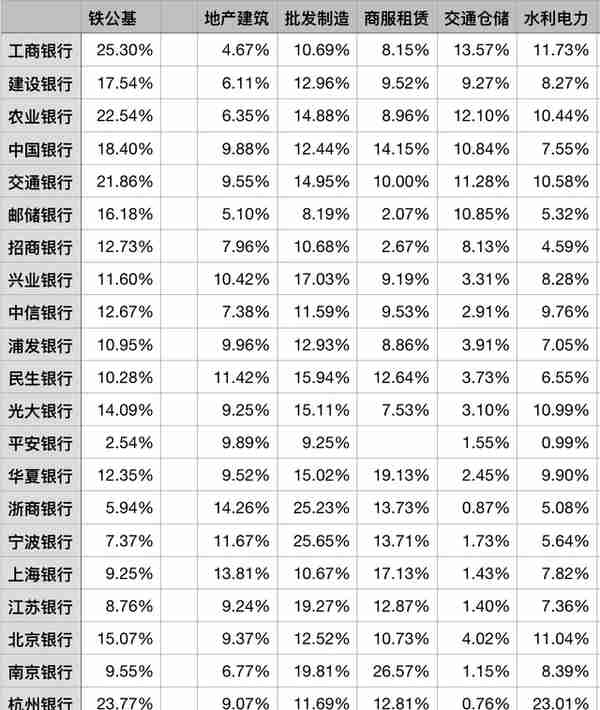

表3-2022年上市银行对公贷款结构

如表3所示,2022年大部分银行都降低了房地产发开发和建筑业的贷款占比,这两个分类的不良率这两年也是大幅提升的,类似于前些年的制造业,当银行不再续贷时,会有更多不良暴露出来。目前这块业务占比较高的银行有,兴业银行10.42%,民生银行11.42%,浙商银行14.26%,宁波银行11.67%,上海银行13.81%。

2022年银行开始加大制造业和批发零售行业的贷款占比,因为这两年出台了很多针对制造业的信贷优惠政策,可能风险权重也做了降低。但整体上依然是中小银行对这块的投入较大,宁波银行占比25.65%,浙商银行25.23%,江苏银行19.27%,南京银行19.81%。这里需要注意的问题是,地方性银行受到地域限制,对制造业的贷款投放往往集中于某些特定的产业或集中于产业链的某一端,资产质量的表现可能两极分化会较严重。相关内容详见《投资地方性银行需要注意的问题——某农商行财报分析》

商业服务和租赁实际上包含了平台类贷款,是地方政府融资的一个主要渠道,这部分贷款城商行普遍占比很高,南京银行26.57%,华夏银行19.13%,上海银行17.13%,浙商银行13.73%,宁波银行13.71%。这部分贷款的不良差异较大,国有银行和部分股份行的这一分类的不良率这几年已经大幅提升到2%以上,但城商行和部分股份行这块业务的不良率很多还在1%以下,需要持续关注。相关内容详见《银行股低估值之地方政府融资平台那点事儿(2)假说与推演》

交通仓储、水利、电力等行业通常被称为“铁公基”,这块贷款国有银行占比较大,如工商银行25.3%,农业银行22.54%,交通银行21.86%,杭州银行23.77%,这块业务资金量较大,期限较长,现金流充足,不良率较低,属于银行的优质项目,通常只有国有银行能拿到,因此也是国有银行贷款质量较好的关键所在。但这块业务长期看对银行的风控能力没有多大帮助和沉淀,所以国有银行在小微贷款和消费贷款领域也就缺乏竞争优势。

本文仅供学习和交流,不构成投资建议!

【本文为原创,您的点赞与评论就是对我持续创作的最大支持!同时也欢迎您关注“考拉大叔滚雪球”,及时接收我的分享!】

推荐阅读

-

股票股份股票价格是多少(股份的价格怎么算)

2023-04-26

零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公...

-

白带豆腐渣状图片(女生下面白色豆腐渣可自愈吗)

2023-04-26

零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公...

-

新西兰图片(新西兰图片国旗)

2023-04-26

零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公...

-

城市向银行贷款(地方银行贷款是不是比较简单)

2023-04-26

零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公...

-

社保报销免赔额多少(社保报销免赔额多少可以报销)

2023-04-26

零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公...

-

德国房产投资(德国 房地产)

2023-04-26

零售贷款占比高的银行意味着潜在的贷款风险相对较低,因为零售客户贷款金额通常较小,客户分散度很高,受经济波动影响会小于对公...