洛阳银行上海市(洛阳银行上海市分行行号)

日期:2023年04月27日 13:26 浏览量:1

作者:赤耳

来源:铑财——铑财研究院

产业复苏,仍在路上。

相比实体企业的雨露暖阳,金融业的强力监管,依然冷若冰霜。

银保监会数据显示,2019年,全系统共处罚银行保险机构2849家次,处罚责任人员3496人次,罚没合计14.49亿元。平均每天开出近17张罚单。

进入2020年,这一势头有增无减。

一季度,银保监会机关、银保监局本级及银保监分局本级针对辖内银行共开出529张罚单(罚单统计以公布时间为准),合计罚金超2.27亿元;4月开出97张罚单(以公示日期计算),处罚金额合计4229万元;5月,银保监系统对银行业机构和从业人员共开113张罚单(以公示日期计算),罚款金额合计4321万元。

6月,风暴继续“严”续。本文主角南京银行,成为焦点。

21张罚单 1400万罚金

6月开局,南京银行成罚单“新星”。仅2日,就包揽了21张罚单。

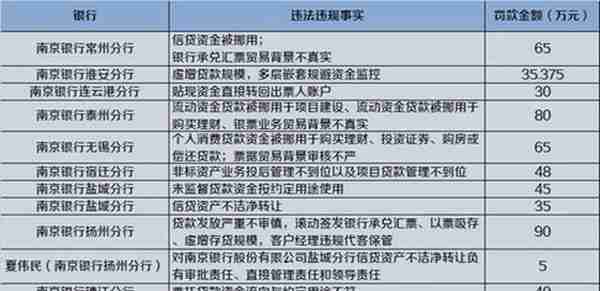

具体来看,6月4日,江苏常州银保监分局等10个银保监会派出机构向南京银行开出12张行政处罚决定书,涉及南京银行在江苏的10家分行及相关负责人,罚款金额合计648.375万元。

12张罚单中国,11张受罚对象是南京银行在江苏的10家分行:常州分行、淮安分行、连云港分行、泰州分行、无锡分行、宿迁分行、盐城分行、扬州分行、镇江分行和南通分行。1张罚单处罚对象是个人,受处罚人员为扬州分行负责人。

违法违规事项也是五花八门,主要涉及信贷资产被挪用;违规办理信用证业务;发放消费贷款进入证券市场和房地产市场;贷款发放严重不审慎;个人消费贷款资金被挪用于购买理财、投资证券、购房或偿还贷款等。

大瓜,不止这一波。

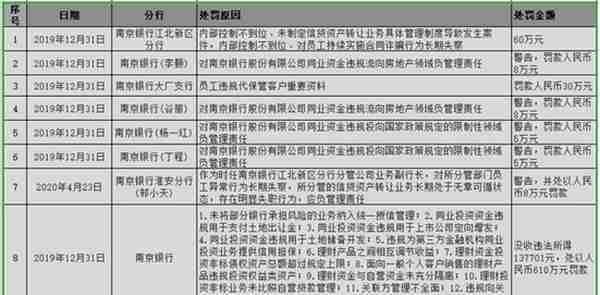

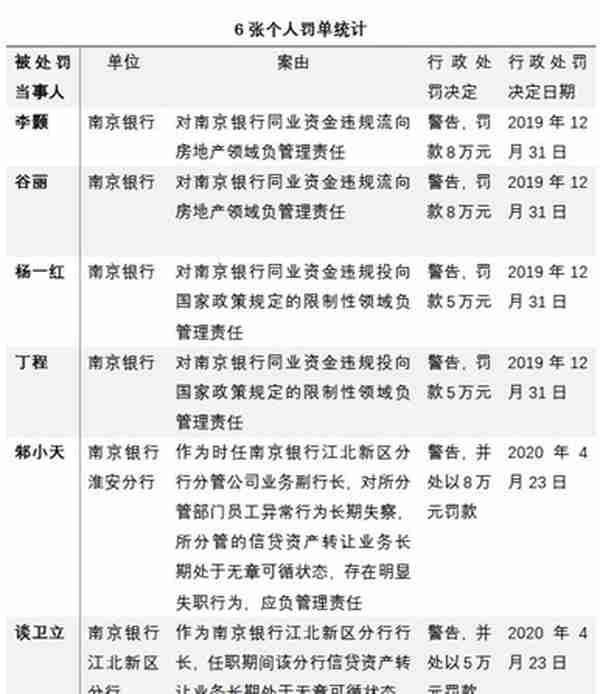

6月5日,银保监会网站再次披露有关南京银行的9张罚单:总行因涉及“13宗罪”被罚610万元,此外还有江北新区分行和大厂支行分别被罚60万元和30万元。另有6名员工被警告并处以5-8万元罚款,合计罚款金额752.8万元。

短短三日,南京银行罚款就超过1400万元。同时,南京银行17家分行中,超半数均被处罚。

灵魂内控拷问 何以屡罚屡犯

罚单之密,罚金之巨,对南京银行的品控、风控形成灵魂拷问。

官网资料显示,南京银行成立于1996年2月8日,实行一级法人体制。历经两次更名,先后于2001年、2005年引入国际金融公司和法国巴黎银行入股,在全国城商行中率先启动上市辅导程序并于2007年成功上市。目前,南京银行注册资本100.07亿元,资产规模约1.34万亿元,下辖17家分行,191家营业网点。

不难看出,无论规模还是资历,南京银行都是城商行里的龙头型企业。

何以沦为“罚单”小能手呢?

从处罚缘由看,大部分都与理财和信贷违规问题相关,亦是银保监会近年重点整治。

具体看,2018年12月10日,南京银行盐城分行因未监督贷款资金按约定用途使用,被罚款45万元;2019年12月9日,盐城分行因信贷资产不洁净转让,被罚款35万元。

南京银行扬州分行则是存在贷款发放严重不审慎,滚动签发银行承兑汇票、以票吸存、虚增存贷规模,客户经理违规代客保管,被罚90万元;

南京银行淮安分行被罚原因在于虚增贷款规模,多层嵌套规避资金监控,被罚35.375万元。南京银行常州分行因信贷资金被挪用等被罚65万元。

此外,另有部分消费贷款被挪用炒股买房。

比如,在10家分行中,南通分行受罚金额最大。其因违规签发银行承兑汇票、违规办理商票保贴业务、违规办理信用证业务及发放消费贷款进入证券市场和房地产市场,被罚110万元。南京银行无锡分行因个人消费贷款资金被挪用于购买理财、投资证券、购房或偿还贷款等被罚65万元。

镇江分行被发现“委托贷款资金流向与约定用途不符”;无锡分行有“个人消费贷款资金被挪用于购买理财、投资证券、购房或偿还贷款”;泰州分行被查出“流动资金贷款被挪用于项目建设、流动资金贷款被挪用于购买理财”;盐城分行“未监督贷款资金按约定用途使用”;常州分行也因“信贷资金被挪用及银行承兑汇票贸易背景不真实”被罚。

4月22日,银保监会首席风险官肖远企在国新办发布会上再次强调,贷款一定要按照申请贷款时的用途真实使用资金,不能够挪用;银保监会要求银行一定要监控资金流向,确保资金运用在申请贷款时的标的上,对于违规将贷款流入房地产市场的行为要坚决予以纠正。

两个一定,凸显监管层的重视程度,及防范系统风险的良苦用心。

事实上,这不是南京银行首次在此雷池翻车。

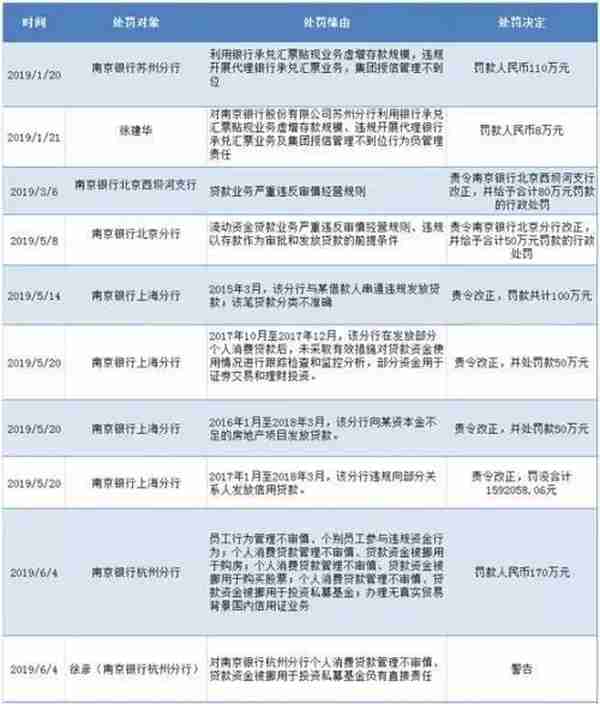

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取有效措施对贷款资金使用情况进行跟踪检查和监控分析,部分资金用于证券交易和理财投资,被罚50万元。

2019年6月4日,监管罚单显示,南京银行杭州分行涉及员工行为管理不审慎、个别员工参与违规资金行为;个人消费贷款管理不审慎、贷款资金被挪用于购房;个人消费贷款管理不审慎、贷款资金被挪用于购买股票;个人消费贷款管理不审慎、贷款资金被挪用于投资私募基金;办理无真实贸易背景国内信用证业务违规被开出3张罚单,被罚170万元,两名责任人被警告。

2019年,南京银行因各种信贷违规收到银保监会11张罚单,被罚金额累计超777万元,其中4张罚单涉及个人消费贷款。

这种屡犯屡发,知错犯错的行为,底气何在?

对此,首创证券研发部总经理王剑辉表示,这些处罚实际上反映的是银行想实现“弯道超车”而过于激进的发展理念导致的结果。王剑辉强调,南京银行应从经营层面、技术层面找准业绩增长的“抓手”,不能光靠一些灰色地带甚至踩线业务来提升经营效率,应通过科技手段的应用,通过对风险管理的量化控制、大数据的应用来降低风险压力,从而提升自身盈利水平。

客观而言,南京银行也进行了不少类似努力。

2019年报披露,“大零售战略”、“交易银行战略”是其转型重点。

截至2019末,南京银行零售客户AUM(管理金融资产规模)达4327.01亿元,较年初增长564.78亿元,增幅15.01%。零售客户总量1944万户(不含互金平台零售客户数),个人存款余额1636.22亿元,较年初增长221.96亿元,增幅15.69%。个人贷款余额1716.24亿元,较年初增长422.50亿元,增幅32.66%。

另外,南京银行消费贷在个贷中占比由2017年的33.56%升至2019年的48.67%,超住房抵押贷款,跃居首位。另外,消费贷2017年-2019年增幅分别为45.04%、91.22%、45.65%,年均增长率60.6%。

不可否认,上述成绩,与南京银行的零售业务转型密不可分。只是,如何在消费贷规模快增同时,防控风险是一个关键考量。

天眼查显示,2019年,涉及南京银行的裁判文书共计2306件,较2018年的1273件增长将近一倍。其中金融借款合同纠纷达到1806件,占比近八成。2020年至今,南京银行共涉及裁判文书1049件,金融借款纠纷806件,占比更超八成。

据企查查分析数据显示,南京银行“金融借款合同纠纷”的司法审判,在“案由TOP10”中排名第一位。

多数分行被罚、问题多维,足以说明南京银行内控不审慎、存在漏洞。

这一点从南京银行多名从业人员的违规行为中,可管中窥豹。

如南京银行江北新区分行存在以下违法违规事实:内部控制不到位、未制定信贷资产转让业务具体管理制度导致发生案件,内部控制不到位、对员工持续实施合同诈骗行为长期失察,中国银保监会江苏监管局对其罚款人民币60万元。

谈卫立作为南京银行江北新区分行行长,任职期间该分行信贷资产转让业务长期处于无章可循状态,分行内控和员工管理不到位,存在明显失职行为,应负管理责任。中国银保监会江苏监管局对其警告,并处以人民币5万元罚款。

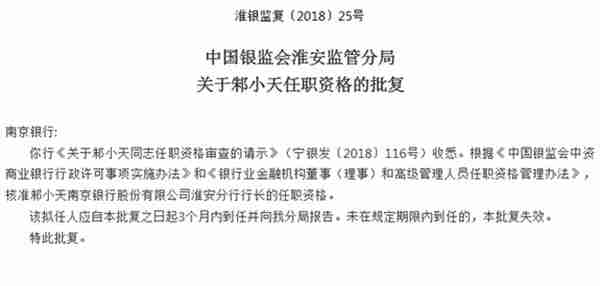

原南京银行江北新区分行副行长邾小天也被警告并处以8万元罚款,罚单案由显示,作为时任南京银行江北新区分行分管公司业务副行长,邾小天对所分管部门员工异常行为长期失察,所分管的信贷资产转让业务长期处于无章可循状态,存在明显失职行为,应负管理责任。

值得注意的是,中国银监会淮安监管分局已于2018年3月14日核准邾小天南京银行淮安分行行长的任职资格。

此外,还有一张罚单未披露单位名称。该罚单显示,陈浩存在利用职务便利,侵占本行资金、骗取他人钱款的违法违规事实,被中国银保监会江苏监管局禁止从事银行业工作终身。

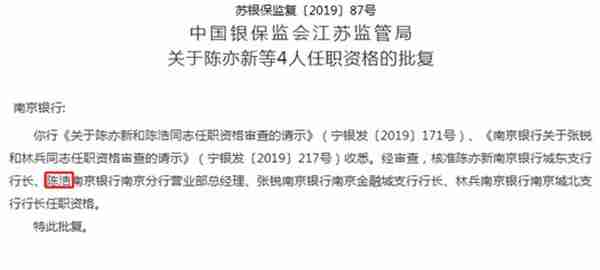

经查询,中国银保监会江苏监管局于2019年4月23日,核准陈浩南京银行南京分行营业部总经理任职资格。

另外,从6月5日披露的个人罚单中,李颢、谷丽的违法违规事实均为“对南京银行同业资金违规流向房地产领域负管理责任”,两人均被警告并罚款8万元;

可以看出,千万罚单背后,多数都是团队执行问题,折射出南京银行的风控盲点与薄弱合规经营力。

来看一个风波案例。日前,有媒体报道称,接到沈阳商人霍起举报,南京银行曾在他为一家企业的贷款担保合同中,追加他的另一家公司作为担保方,并在其不知情情况下加盖假公章。被发现并被证实后,南京银行仍坚称无需鉴定。但私下,其支行行长给了霍起100万的“封口费”,希望他不要追究此事。

对此事件,南京银行尚未任何公开回复。

投诉烦恼 摩擦红线

风控不过关,品控又如何?

官网显示,南京银行个人贷款模块已有信易贷、房易贷、诚易贷、理财e贷、你好e贷、南京e贷等12款自营贷款产品。

据悉,这12款产品的申请要求各有不同,信易贷、房易贷、你好e贷门槛相对较高。

诚易贷属于南京银行主打消费的“鑫梦享”系列,比信易贷等准入门槛低一些,无需抵押和担保,最高额度可达50万。

值得注意的是,南京银行在鑫梦享APP上还推出一款自营的随鑫花消费贷款产品,这款主打满足客户小、快、急的消费资金需求,全国用户都可线上申请办理,门槛更低,最高额度只有5万元,但年化利率却超过15%,最高接近24%。

2020年银行一年期贷款基准利率仅4.35%,招行旗下消费贷款产品“闪电贷”年利率7.2%,工行和建行消费贷产品年化利率最低可至4.35%。换言之,南京银行随鑫花的年化利率处于较高水平。

由此,也导致一些乱象。铑财在黑猫投诉上发现,南京银行“鑫梦享”被用户投诉“暴力催收”“套路贷”等问题。

其中一位匿名用户投诉称“2020年5月初在征信中心查到南京银行股份有限公司有一张银行卡,开立日期于2019年8月30号——到期日期于2021年8月14号。此南京银行卡被借款1500金额,分24期还款。请给予我本人详细的解释。”

除自营产品外,南京银行也与第三方机构存在助贷或联合放贷。

据南京银行鑫梦享网站信息显示,南京银行合作的第三方放贷或助贷机构多达19家,包括360借条、度小满金融、分众小贷等众多互联网巨头旗下平台。南京银行客服表示,发放贷款时,南京银行放款一部分,这些第三方平台会放款一部分。

而南京银行的助贷合作平台包括爱奇艺、51人品贷等。

黑猫投诉显示,有关51人品贷的投诉多达1373条,频频被指“砍头息、高利贷”等违规问题。

5月18日,匿名用户在黑猫投诉称“本人自2017年在51人品贷旗下平台(给你花,小伍钱包,51人品贷)先后借款5次,每次借款都有所谓的不知名服务费,共计1663.97元,在51人品现在所有借款已结清,现要求51人品退还无理服务费1663.97元。”还用户表示,投诉至今,51人品贷没有一个电话联系。

另外,在聚投诉上,有关51人品贷的投诉也不在少数,多达7042条,投诉理由依旧为“高利贷、砍头息,服务费高”。有用户称,使用51人品贷借款,放贷机构是南京银行,但51人品贷存在砍头息的情况,且利率不符合国家规定。

值得一提的是,去年10月,在51信用卡总部被查后,51人品也接到监管清退指令,目前其已暂停发标,P2P模块营收已处停滞状态。

值得注意的是,与南京银行存在联合贷款合作的唯品花并无放贷资质。根据《商业银行互联网贷款管理暂行办法》相关规定,银行不得与无放贷业务资质的合作机构共同出资发放贷款。

业内人士表示,助贷模式存在天然风险,银行将贷款放出,但不进行风控,依赖于助贷机构先前提供的保证金等,相当于银行将核心风控进行了外包。看似共赢,问题在于,助贷机构不一定有能力掌控风险,一旦实力不济暴雷,只会造成行业系统性风险。

对此,中国银保监局,人民银行也表过态。

2019年11月,人民银行上海分行印发的《关于做好配合打击惩治“套路贷”加大消费金融业务创新的通知》,要求各商业银行应从政治高度认识,打击惩治“套路贷”等非法借贷活动的重要意义。同时,通知强调规范开展消费信贷业务,严控资金流向各类“助贷平台”,对已爆问题的信贷业务,严格落实整改要求。

2019年10月,北京银保监局也发布通知,对银行与金融科技公司合作类业务提出多项要求:合作机构准入应报总行审批;不得将贷款“三查”、风险控制等核心业务环节外包给合作机构等。

可见,助贷乱象已是监管焦点。南京银行的助贷风险仍在暴露,是否有摩擦监管红线、火中取粟之感呢?

罚单开道 上市“难产”?

相似拷问,也值洛阳银行深思。一定意义上说,其罚单话题更为沉重。

据银保监会网站及人民银行郑州中心支行网站消息,2018年6月至12月底半年中,洛阳银行及其员工累计收到罚单18张,合计被罚672万元。其中,因负有管理责任被开出的罚单9张,业务违规处罚单8张,拒绝阻碍检查罚单1张。

2019年,罚单依然不断。仅2019年一月份,洛阳银行便领取10张罚单,累计被罚金额达250万元。涉及事由包括虚增存贷款、掩盖不良贷款、平移贷款掩盖真实不良、弄虚作假等诸多方面。

处罚单位之广,也与南京银行类似,涉及洛阳银行南阳分行、许昌分行、信阳分行、三门峡高新支行、固始支行、郑州瑞达路支行、襄城支行等,被处罚警告的个人上至多名分行及支行行长,下至普通员工。

从中暴露的内控、风控之忧,值得警惕。

来看一个案例。2019年7月23日,裁判文书网披露一起洛阳银行被骗贷的刑事案件,犯罪分子通过伪造虚假合同、报关材料、财务报表、审计报告等材料,仅凭一家花费2万元买来的、从没从事过国际贸易的空壳“皮包公司”,轻松取得洛阳银行风控部门信任,骗取贷款高达1.26亿元!

据河南银保监局及中国人民银行郑州中心支行通报,近年来,洛阳银行频繁被河南省各地市的银保监分局罚款通报,达到数十次之多,涉及各种问题,累计罚款金额巨大,其中,多起处罚与贷款监管不严有关。

2019年12月3日,河南银保监局发布通报:洛阳银行鹤壁分行因贷款“三查”不尽职、发放流动资金贷款用于固定资产或项目建设等违法违规行为,被鹤壁银保监分局罚款28万元,一名员工被警告。

2019年12月27日,河南银保监局通报:洛阳银行驻马店分行因逆程序办理贷款业务,被驻马店银保监分局罚款20万元。

罚单再次蔓延至2020年,2020年1月2日,河南银保监局再发通报:洛阳银行信阳分行因违规处置不良贷款被信阳银保监分局罚款30万元,分行行长李晖被罚5万元。

以上种种罚单,均凸显洛阳银行的内部管理混乱不堪。

中诚信国际在评级报告中指出,洛阳银行存在“异地分行发展出现波动和风险,主动调整业务定位和业务结构的效果有待观察”。并表示:(洛阳银行)风险管理制度和流程有待进一步树立,全面风险管理架构仍有待建立。

公开信息显示,洛阳银行于1997年成立,是一家具有独立法人资格的股份制商业银行,前身为洛阳市商业银行。2009年3月,经中国银监会批准,正式更名为洛阳银行。

自2011年起,洛阳银行便开启IPO计划。

2019年4月2日,河南证监局发布“河南辖区在辅导企业名录”显示,截至2019年3月31日,河南省共计有31家在辅导企业。洛阳银行排名第一位。

业内人士指出,对于一家寻求上市的企业来说,被列入“在辅导企业名录”,并发布“辅导工作报告”,意义无疑十分重大。可以判断,洛阳银行上市已箭在弦上。

问题在于,掐指算来,其扣门之旅已经9年,但却一直未有重大进展,颇有雷声大、雨点小之感。

何以如此“难产”?

在近几年的辅导报告中,“发行人尚有部分自有物业未取得房屋所有权和土地使用权证,部分租赁物业存在租赁合同未办理房屋租赁备案等瑕疵”,已成重要“拦路石”。

反观河南另外两家城商行,早已捷足先登:2015年,郑州银行港股上市;2017年,成立不到三年的中原银行港股上市;2018年9月,郑州银行回A成功,成为全国首家A+H上市城商行。

这份荣光,洛阳银行只有羡慕的份儿。

更尴尬的是,洛阳银行在2018年交出一份归母净利润近乎腰斩、不良高企拨备下降的年报。

数据显示,2018年洛阳银行营收72.16亿元,同比增长10.66%;实现归母净利润14.83亿元,同比减少45.55%;经营活动产生的现金流净额由2017年同期的236.55亿元转为-32.49亿元。

在资产质量方面,截至2018年末,洛阳银行的不良贷款“双升”,且不良贷款余额翻倍。2018年末,该行不良贷款余额24.82亿元,较上年末的11.83亿元增长109.85%;不良贷款率为2.78%,较上年末的1.57%上升1.21%,且高于银保监会公布的同期国内城商行1.79不良贷款率均值。拨备覆盖率为182.43%,较上年末的305.53%下降123.10%。逾期贷款余额56.97亿元,同比增长7.49%。

此外,截至2018年末,洛阳银行吸收存款净增加额仅73.66亿元,不足2017年一半。

同年,洛阳银行还曾因拒绝、阻碍央行监督检查,被央行洛阳市中心支行罚款20万元。

以此来观,洛阳银行还有更多专业力、敬畏心打磨。想要再传捷报,恐需时日。

城商行的破与立

梳理至此,不难看出,随着监管力度“严”字当头,内控、风控乱象是银行业亟待解决的问题。

对于南京银行来说,过去两年间,先后经历定增被否、前任行长去职等事项。颇受几番波折。

终于,今年两件大事先后落地。

3月31日,南京银行董事会审议通过聘任林静然行长的议案,5月12日,南京银行公告林静然任职资格获江苏银保监局核准。简历显示,在出任南京银行行长前,林静然任民生银行南京分行党委书记、行长。

这也意味着,自2019年5月,时任南京银行行长束行农调任南京新农发展集团副董事长后,时隔10个月南京银行终于迎来新行长。

业内人士评价,林静然行长有能力、专业,青年才俊,前途无量。

值得注意的是,南京银行2019年上半年的总资产就相当于民生银行南京分行资产规模的4倍。

对林静然而言,跳槽到南京银行无疑是一个更广阔平台,但如何有效驾控这只巨舰,也是一个挑战。

上述种种事实证明,林静然的担子不轻。

作为全国第一家登陆上交所的城商行,南京银行出现如此之多、之广的问题,众多分行机构涉事其中,教训值得深思,凸显改变的重要性。

然而,还有多少时间呢?

旧疾缠身,又添新忧。

3月30日,评级机构穆迪将南京银行评级展望从稳定调整为负面,并维持评级。穆迪报告分析称,南京银行有相当大的制造业和批发零售业敞口,这些行业受到新冠肺炎疫情的实质性影响。该银行的小微企业敞口也较大,这意味着若经济增长长期放缓,其可能会面临资产质量风险。

不过,这份担忧,有待时间考量。

数据显示,截至2019年末,南京银行的不良贷款余额为50.63亿元,不良贷款率与2018年末持平为0.89%。截至今年第一季度末,不良贷款余额为56.04亿元,不良贷款率与年初持平,维持在0.89%。

据银保监会最近披露的行业数据,截至2020年一季度末,商业银行不良贷款率1.91%,较上季末增加0.05%。可以说,南京银行的不良贷款率远低于商业银行的平均水平。

不过,股价不振,是一个既定事实。

过去几年,南京银行持续保持“业绩增长,但股价不涨”的默契。

对比其与同一天A股上市的宁波银行,更显尴尬:两家银行业绩、资产规模基本相似,截至6月11日收盘,宁波银行股价23.6元/股,市值1580亿元,市盈率11.03。南京银行股价仅7.67元/股,市盈率5.96,市值767亿元,不到宁波银行一半。

南京银行董事长胡升荣也坦承,与表现好的银行相比,南京银行是有差距,并表示要想办法把市值搞上去。

问题在于,防范风险,是银行最核心的基本功。面对上述种种罚单问题,没有破釜沉舟、刮骨疗伤之力,“市值搞上去”恐只是一句笑谈。

要知道,投资者最厌恶的就是风险。基础不牢,谈成长、谈稳健,都是空中楼阁。

这都对履新者林静然,提出高要求。

对于南京银行未来经营和发展思路,其表示,会牢固树立“三项意识”:“规划引领”意识、“战略机遇期”意识、“领先半步”意识,认真做好“三篇文章”:提升经营质效、打造业务特色、增强管理支撑,延续南京银行稳健经营风格和稳中求进的工作总基调,实现稳健发展。

一定意义上说,这与南京银行的战略愿景相契合:推进综合化经营,强化风险管控,打造“中小商业银行中一流的综合金融服务商”。

理想足够丰满。问题在于,如何知行合一,如何上下一体?

专家表示,2018年掀起的城商行上市潮,一直延续至今。加之我国金融业改革步伐加快,众多城商行迎来发展良机。不少从业者不断跑马圈地、扩充规模、丰富产品、延展业务边界叠加金融科技的破壁力量,行业出现业绩快增、价值升腾的繁华景象。

不过,过快过猛的发展速度,也出离了一些机构的驾驭能力,人才、技术、管理、标准等出现掉队问题,加之行业竞争日益激烈,来自业绩考核压力、收入诱惑等,导致行业乱象频发。

麻袋研究院高级研究员苏筱芮表示,首要是坚守合规底线,中小银行固然在资源、资金优势方面存在欠缺,但不能因此漠视合规。只有建立合规基础上的业务发展才是健康发展,才具有可持续性。其次是要找准自身定位,扎根于对区域内实体经济的支持,尤其是对区域内小微企业的支持。这既是政策导向所在,也是中小银行发展自身特色业务,与大型银行形成差异化竞争的契机。

简言之,合规经营、特色经营、差异化经营,是城商行价值破壁的关键。

2020年,是防范化解重大风险攻坚战的收官之年。可以预见,防风险、严监管,仍是银业的主频词。

4月30日,银保监会公布2020年规章立法工作计划,《中国银保监会行政处罚办法》的制定被提上日程。

5月27日,央行发布11项重磅金融改革措施,其中就包括《加强金融违法行为行政处罚的意见》。央行表示,在现行法律框架下,按照过罚相当原则,明确对金融机构违法行为的按次处罚和违法所得认定标准,从严追究金融机构和中介机构责任,对违法责任人员依法严格追究个人责任,加大对金融违法行为的打击力度,对违法者形成有效震慑,切实保护金融消费者合法权益。

在此背景下,无论是股价不振的资本老兵南京银行,还是IPO受阻、上市难产的洛阳银行,都有一座价值围城。如想破壁,需要更多专业力、敬畏心的打磨深耕。

抛开监管,翻云覆雨的资本市场,也是一把双刃剑,一颗试金石。可以凸显优质企业价值,也可让放大问题者的裸泳底色。企业资本价值的根本逻辑,还是核心实力:包括产业力、品控力、创新力、管理向心力等,只有潜心打磨这些核心要素,才能真正构筑业绩壁垒、增速扶梯、才能赢得市场尊重,也才能不被资本裹挟、保持企业初心。若修身不足,不惜种种粗放打法,即使匹配了不对等光环,也会埋下长期不确定性的大雷。

新证券法,已将价值王旗招展。

一场实力、耐心、价值力的马拉松长跑,拉开帷幕。围城内外,考题一样。是跌落神坛,破壁无望,还是王者回血、终达夙愿,各中考量,考验着林静然、王建甫的大智慧。

不破不立、晓喻新生。铑财将持续关注。

本文为铑财原创

如需转载请留言

推荐阅读

-

股票股份股票价格是多少(股份的价格怎么算)

2023-04-27

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取...

-

白带豆腐渣状图片(女生下面白色豆腐渣可自愈吗)

2023-04-27

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取...

-

新西兰图片(新西兰图片国旗)

2023-04-27

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取...

-

城市向银行贷款(地方银行贷款是不是比较简单)

2023-04-27

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取...

-

社保报销免赔额多少(社保报销免赔额多少可以报销)

2023-04-27

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取...

-

德国房产投资(德国 房地产)

2023-04-27

2019年5月20日,监管罚单显示,2017年10月至2017年12月,南京银行上海分行在发放部分个人消费贷款后,未采取...