资本 - 东旭集团抛“惊雷”!巨亏310亿、货币资金蒸发近500亿

2023年07月11日 23:30

欧易okx交易所下载

欧易交易所又称欧易OKX,是世界领先的数字资产交易所,主要面向全球用户提供比特币、莱特币、以太币等数字资产的现货和衍生品交易服务,通过使用区块链技术为全球交易者提供高级金融服务。

近日,总资产近2000亿的东旭集团抛出"惊雷"。

2019年,东旭集团营收344亿却亏损329亿、账面货币资金蒸发近500亿、其它应收账款却又突然暴涨558亿元。再结合审计机构的带强调事项段的保留意见审计报告,以及东旭集团本身悲观的"生存危机"言论,东旭集团,仿佛难再见旭日东升。

《商学院》还注意到,不仅东旭集团2019年突然陷入巨额亏损,而且其旗下3家上市子公司也在2019年全部未逃脱由盈转亏的"魔咒"。

东旭集团此次"惊雷"背后藏着什么样的原因?蹊跷的其它应收账款是否合理?货币资金为何蒸发近500亿元?上市子公司"连环暴雷"是什么原因?东旭集团的"惊雷"显露是否始于2019年的债权危机?上市子公司东旭光电的债券风波是否波及母公司?

就此,《商学院》记者分别向东旭集团、东旭光电(000413.SZ)发送采访函。截止发稿,对方尚未作出回复。

巨亏310亿,货币资金蒸发500亿元

7月2日,东旭集团发布2019年年度报告,披露了一份惨淡的财务数据。

财报显示,2019年,东旭集团营收344.35亿元,较2018年的518.6亿元同比下降33.6%;营业利润为-324.33亿元,由2018年的33亿元转为巨额亏损;净利润一样由盈转亏,从2018年的盈利27.66亿元变成2019年亏损329.1亿元,同比暴降1289.58%。

(图片来源:东旭集团2019年年度报告)

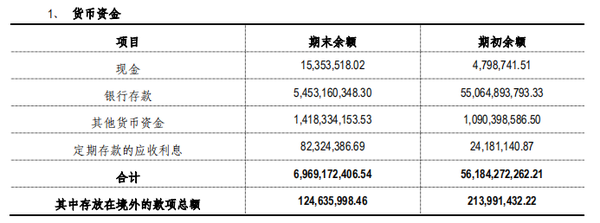

在突如其来的巨额亏损之下,东旭集团财报中的货币资金等财务数据的"大变动"也引来关注。

数据显示,2019年,东旭集团货币资金期末余额为69.69亿元,而其期初余额为561.84亿元。也就是说,在走过2019年这个年头之后,东旭集团的账面货币资金已蒸发近500亿元。

(图片来源:东旭集团2019年年度报告)

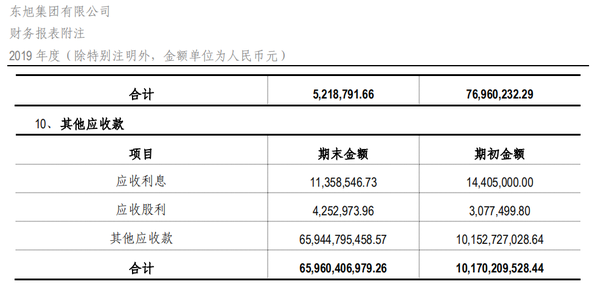

巧合的是,2019年,东旭集团的其他应收账款却从期初的101.53亿元,猛增至659.45亿元,短短一年时间增加了557.9亿元的其他应收账款。

(图片来源:东旭集团2019年年度报告)

据东旭集团2019年财报数据,东旭集团的其它应收账款占总流动资产的比例高达49.8%;占总资产的比列也达到33.55%。

对此,第三方研究机构透镜公司研究创始人况玉清指出,任何一家公司出现类似的情况都会受到质疑——正常情况下货币资金不可能降那么多,应收账款也不可能瞬间增那么多。这个情况跟之前的康得新和康美药业其实是差不多的。

"其他应收款占公司总资产的30%以上、占公司流动资产的50%,这就属于公司的核心资产,按理来说是应该单独披露的。尤其是作为核心资产,审计机构应该是将这个项目作为重点专项审计客户进行专项审计的。"况玉清《商学院》记者表示。

已临生存危机,负债累累

对于亏损的原因,东旭集团在财报中表示,公司在寻求新产业突破方面涉足产业领域过多,扩张速度过快,产业投资过于激进,内部经营管理水平和风险管理水平未能及时跟上。

除了惊人的亏损及异常的财务数据情况,更加令人担忧的是东旭集团关于"生存危机"的解释。

在扩张速度过快、产业投资过于激进之外,东旭集团还表示,2019年,在国内经济增长逐步进入"新常态"以及国家去杠杆的背景下,公司盈利能力和偿债能力骤然恶化——遇到了前所未有的生存危机。

况玉清认为,从行业角度来看,面板行业去年整体上是增长的,深天马、华星盈利情况都比较稳定,京东方虽盈利下滑但其营收也是增长的,东旭的问题主要出在自身,过去几年他们过度依赖资本力量加速扩张,而该公司自身在面板领域技术、市场等各方面的积累都不深,因此其扩张根基不稳,反而加大了债务杠杆。

"一家公司从小到大的过程,必须是一步一个脚印,有一个渐进式的人才、技术、客户积累过程,东旭借助资本的力量,把中间环节的积累过程能省的全省了,过度借用资本杠杆和各地政府资源加速扩张,这样的扩张节奏远超出他们自身管理能力、技术能力、市场能力建设,最终容易出问题。"

产业多元化方面,况玉清指出,东旭集团产业的布局更像是围绕着资本运作为中心而设计的,这违背了产业发展的基本逻辑,正常产业与融资结合的方式应该是以产业为中心,辅以资本的力量加速产业发展,但东旭的做法更像是反其道而行为:以资本运作为中心,再去搭配布局可以讲述故事的产业——如果东旭集团不出意外的话,嘉麟杰会是他们下一步资本运作的壳平台。

"因为嘉麟杰的业务跟东旭的核心产业不相关,它对于东旭而言价值在于资本运作价值,而不是企业本身的投资价值。"况玉清补充道。

此外,东旭集团异常的财务数据还引来审计机构的谨慎对待。据了解,在东旭集团2019年年度报告中,审计机构中兴财光华会计师事务所出具了带强调事项段的保留意见审计报告。

其中,审计机构指出,东旭集团600多亿的其它应收账款余额中,计提坏账准备134亿元;2家关联公司的其它应收账款余额达到172.63亿元;2019年预付款项余额34.93亿元等等事项,形成了保留意见的基础。

同时,审计机构强调,东旭集团2019年度存在逾期未偿还债务,且存在多项未决诉讼及对外担保事项,可供经营活动支付的货币资金短缺,2019年度较以前年度出现大幅亏损——以上情况表明东旭集团能否按期偿还到期负债存在不确定性。

《商学院》记者注意到,东旭集团1年内到期的非流动负债高达495.8亿元。而东旭集团还在财报直言,公司主要资产被查封(扣押、冻结、抵押、质押、出售等),且未能清偿到期债务出现违约。

(图片来源:东旭集团2019年年度报告)

始于债券"暴雷"?3家上市子公司全部转亏

在东旭集团的生存危机之外,其上市子公司似乎也正面临着不小的困境。

东旭集团官网显示,其旗下拥有东旭光电(000413.SZ)、东旭蓝天(000040.SZ)、嘉麟杰(002486.SZ)3家上市公司、400余家全资及控股公司。而东旭光电、东旭蓝天、嘉麟杰仿佛陷入"亏损魔咒",在2019年密集出现巨额亏损。

从1月22日披露2019年业绩预告,到6月24日东旭光电终于发布年报,东旭光电亏损15.2亿元,同比下降170.4%;5月底,东旭蓝天披露的财报显示,其2019年亏损9.57亿元,同比下降185.63%;4月底,嘉麟杰披露,其2019年亏损1734万元,同比下降198.65%。

值得注意的是,东旭集团的3家上市子公司不仅全部在2019年由盈转亏,其中两家子公司东旭光电、东旭蓝天还在延迟发布年报后收到了来自监管的年报问询函。

实际上,东旭集团此次"惊雷"并非没有征兆,自2019年11月起,东旭集团的债务问题就已公开暴露。

彼时,东旭光电2只债券构成实质违约,陷入20多亿元债券风波;一个月后,东旭光电又有债券未能如期兑付,涉及本息15.85亿元;2020年5月,东旭光电的"15东旭债"发生部分违约,涉及债券本息合计9.8亿元。

而东旭集团的债券问题也陆续暴露,其"17东集02"、"18东集02"、"18东旭03"全部债券本息提前到期,而东旭集团未能及时足额支付相关本息。

相应地,东旭集团信用评级接连滑坡。2019年6月,经联合评级综合评定,东旭集团长期信用等级为 AA+,评级展望为稳定;2019年11月其信用等级下滑至A;2019年12月,其等级由A下调至BBB;到2020年1月,东旭集团的吸引等级已经降至C。

况玉清认为,母公司的违约或者子公司违约一般都不会传导到母公司或者子公司体外,如果公司治理完善,情况一般是不会这样的。如果他们相互传导,只能说其内部公司治理有问题,或者存在资产、业务等方面的不独立的情况。

下一个凯迪生态?

据官网显示,东旭集团成立于1997年,从装备制造起步,经过持续的战略升级与产业拓展,构建了光电显示材料、高端装备制造、新能源汽车、石墨烯产业化应用、新能源与生态环保、地产与产业园区等多元产业板块。

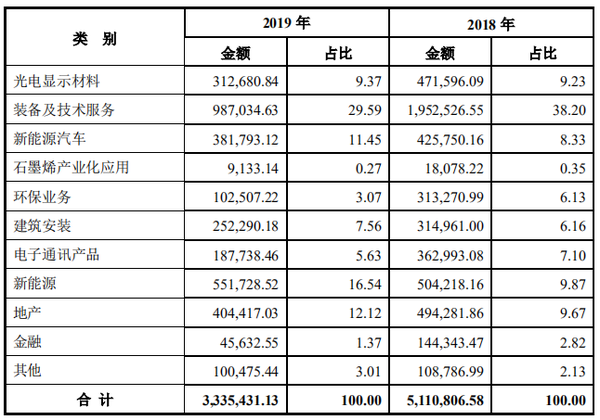

不过,主要从事玻璃基板的生产和销售业务的东旭集团,其营收占比最大的项目已经变成了装备及技术服务,接下来是新能源、地产和新能源汽车。而光电显示材料营收占比仅为9.37%。

(图片来源:东旭集团2019年年度报告)

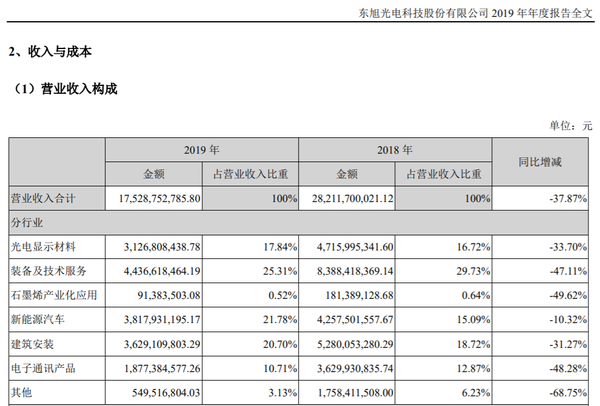

另据东旭光电财报,其为以光电显示材料、高端装备制造、新能源汽车制造及石墨烯产业化应用为主营业务,但主营业务收入构成中,光电显示板块业绩依旧"低调",占营收比重为17.84%,排在高端装备制造、新能源汽车制造、建筑安装之后。

(图片来源:东旭光电2019年年度报告)

对于东旭集团、东旭光电"低调"的主营业务,况玉清认为,面板行业不像普通的制造业,普通制造业投几个亿、几十个亿就能"玩",但是面板行业投入几十个亿根本连响声都听不到的,得是几百亿、上千亿地往里砸钱,而且是持续地往里面砸才能听到响声。

"这个行业就像个无底洞,当年的京东方从资本市场不停的圈钱,圈完钱之后马上亏,亏完了又圈,反复在生死边缘徘徊十多年,直到现在才搞出一点儿响动。由此可见,像东旭这种没有深厚的积累的、之前投入也不够的企业,怎么可能在短期内能够能产生好的效果呢?"

此外,况玉清还提及,此前东旭光电借壳宝石A上市,当时其董事长宣称几年内要做到1000亿。可当时的宝石A——当年借壳的东旭资产规模不过区区数十亿而已,怎么可能在短短5年之内要做到1000亿,这得加多少倍的杠杆?

"这得加多少倍的杠杆?"况玉清强调,这些资金杠杆的背后,如果无法产生收益的话,雪球就会越滚越大,那里面的黑洞、里面其它各种各样的问题就会越出越多。

数据显示,拥有3家上市子公司的东旭集团,目前资产已经超过千亿,达到1966亿元,但其面临的问题也陆续暴露出来。而在经营问题之外,东旭集团异常的财务数据,乃至旗下3家上市子公司的集体亏损,都迷雾重重。

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似——大股东去挪用上市公司资金,导致审计无法继续,还有监管问询函也无法回复,而凯迪生态已经被证实财务造假了。"况玉清表示。

推荐阅读

-

国际虚拟货币投资人(国家对虚拟币从业人员怎么定罪)

1970-01-01

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似&mdash

-

虚拟币平台怎么下载的 虚拟币平台怎么下载的啊

1970-01-01

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似&mdash

-

花火虚拟货币?神机花火泽丽炫彩如何获得

1970-01-01

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似&mdash

-

虚拟数字货币内容有哪些(虚拟数字货币内容有哪些呢)

1970-01-01

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似&mdash

-

虚拟货币网站建设(正规的虚拟币交易平台怎么判断)

1970-01-01

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似&mdash

-

虚拟数字货币2022(虚拟数字货币)

1970-01-01

"东旭集团体系的所有上市公司的问题,跟2018年的凯迪生态极其相似&mdash